ご存じですか?お得なAmazonPay納付

投稿:2024/04/01 | カテゴリ:一般業者向け

こんにちは長野事業部池田です。

今回はスマホアプリ納付の中のAmazon Payを使用した納付についてご紹介致します。

スマホアプリ納付とは

国税庁長官が指定した納付受託者(GMOペイメントゲートウェイ株式会社)が運営する

スマートフォン決済専用のWebサイト(国税スマートフォン決済専用サイト)から、

納税者が利用可能なpay払いを選択し、納付受託者に納付を委託する方法です。

国税庁;https://www.nta.go.jp/taxes/nozei/nofu/smartphone_nofu/index.htm

現在利用できるスマホアプリ納付

-

PayPay

-

d払い

-

au PAY

-

LINE Pay

-

メルペイ(m pay)

-

楽天ペイ(R pay)

-

Amazon Pay

スマホアプリ納付の特徴

-

納付手数料が無料

-

事前手続きが不要(振替納税は手続きが必要)

-

いつでもどこでも納付ができる

Amazon Payとは?

Amazon Payは、amazon.co.jpのアカウントに登録されている住所情報と

クレジットカード情報を使用して、

amazon.co.jp以外のサイトで支払いができるサービスになります。

Amazon Payで納付をするためには、まずAmazon Payへチャージをする必要があります。

利用の流れ

-

amazonギフト券の購入(登録されているクレジットカードを利用)

-

購入したamazonギフト券を使用してAmazon Payへチャージ

-

Amazon Payを使用して納付

なぜAmazon Payで納付するとお得なのか

amazonギフト券を購入するときに、クレジットカードのポイントが付きます!

※各クレジットカード会社によってポイントの還元率は異なります

つまり納税をすることでポイントを貯めることができるようになります!

例えば30万円納付がある場合は3,000円分のポイントを得ることができます。

還元率の良いカードを使うとより効果的にポイントを貯めることができます!

注意点

Amazon Payはチャージ後10年間が有効期限となりますので、

期限切れにはご注意ください。

スマホアプリ納付では一度の納税で最大30万円までの納税までしか納税ができませんので、

30万円を超える場合には複数回に分けて納付をする必要があります。

スマホアプリ納付によって得たポイントは一時所得となりますので、

一時所得の特別控除額の年間50万円を超えた場合は

申告が必要となりますのでご承知おきください。

今回ご紹介させていただいたAmazon Pay納付を利用していきたいという方は

ぜひ弊社担当者までお声がけください。

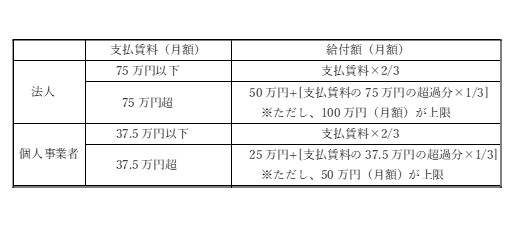

教育資金の一括贈与に係る贈与税の非課税措置

投稿:2024/02/26 | カテゴリ:相続・贈与

こんにちは。医療福祉事業部の竹内です。

2月も終わりに近づき、今年も卒業・入学のシーズンが迫ってきました。

4月から進学する方も多いかと思いますので、今回は教育資金を非課税で贈与ができる制度

「教育資金の一括贈与に係る贈与税の非課税措置」についてご紹介いたします。

概要

この制度は、30歳未満の子や孫に対して、

教育資金として1500万円まで贈与税がかからずに贈与ができる制度です。

通常であれば、1500万円の一括贈与を行った場合の贈与税率は45%となり、

贈与を受けた方は多額の贈与税を納税する必要がありますのでメリットの大きい制度となっています。

引用:教育資金の一括贈与に係る贈与税非課税措置:文部科学省 (mext.go.jp)

制度の流れ

-

金融機関での手続き

金融機関で申し込みをして、贈与契約書等を作成します。

金融機関の営業所を経由して「教育資金非課税申告書」を提出することで

1500万円まで贈与税が非課税になります。

-

預入

作成した贈与契約書に基づき1500万円の範囲で

親や祖父母から子や孫名義の口座に一括で資金を預け入れます。

-

払い出し

贈与を受けた方は、学校の入学金や授業料の支払いなどの費用を

贈与資金の中から払い出しをします。

(教育資金以外での払い出しは贈与税がかかってしまうので注意が必要です)

-

領収書の提出

申し込みをした金融機関では教育資金のためにいくら払い出しをしたか管理を行います。

金融機関へ実際に支払った領収書の提出が必要です。

-

資金管理契約終了

30歳になったときに契約は終了になります。

契約終了の時点で使い切っていない残額と

教育資金以外での払い出しについて贈与税が課税されます。

教育資金とは

-

学校に対して直接支払う入学金・授業料、学用品費などの費用

-

学習塾やスポーツ教室など学校以外に対して直接支払う費用

詳しくは文部科学省のHPに明記されていますのでご参照ください。

教育資金の一括贈与に係る贈与税非課税措置:文部科学省 (mext.go.jp)

まとめ

この制度は、贈与を受けた方の贈与税の支払いが不要になるだけでなく、

親や祖父母の相続財産を減らせることで相続税対策にも繋がります。

令和5年度の税制改正で期間が令和8年3月31日まで延長されましたので、

ぜひ検討してみてはいかがでしょうか。

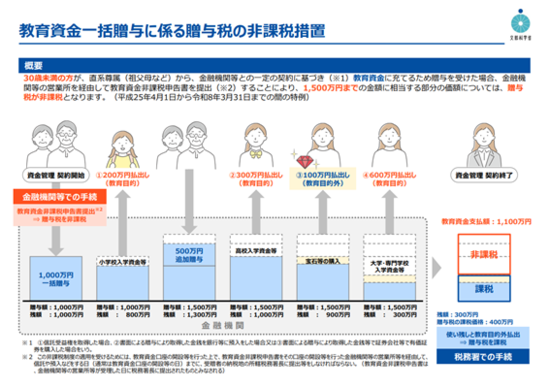

2024年度注目の補助金「中小企業省力化投資補助金」

投稿:2024/02/12 | カテゴリ:一般業者向け

こんにちは。長野事務所の倉澤です。

今回は、2023年度の閣議決定された補正予算の中で注目されている

中小企業省力化投資補助金についてご紹介させていただきます。

中小企業省力化投資補助金

2024年度に新たに開始が予定されている新たな補助金で、

売上拡大や生産性向上を後押しするために、人手不足に悩む中小企業に対して、

省力化投資を支援する補助金となっています。

公募スケジュール等、詳細については未発表ではありますが、

以下、経済産業省「令和5年度補正予算」の概要をもとにポイントをまとめてみます。

引用:経済産業省「令和5年度補正予算の事業概要(PR資料)」

https://www.meti.go.jp/main/yosan/yosan_fy2023/hosei/pdf/pr.pdf

どのような補助金なのか

前述の通り、中小企業の省力化に焦点を当てた補助金であり、

人が行う作業を見直し、効率化を図ることで、付加価値額や生産性の向上、

そして従業員の賃上げに繋げることを目指す補助金となります。

現在公表されているものは「省力化投資補助枠(カタログ型)」というもので、

IoTやロボット等の人手不足解消に効果のある汎用製品を「カタログ」から選択し、

その導入にかかった費用に対して補助金が交付されるというものです。

補助上限額・補助率

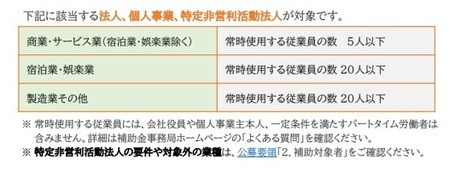

「省力化投資補助枠(カタログ型)」では従業員数によって補助上限額が変わります。

補助率はいずれも1/2のようです。

|

従業員数

|

補助上限額

|

補助率

|

|

5名以下

|

200万円(300万円)

|

1/2

|

|

6~20名

|

500万円(750万円)

|

1/2

|

|

21名以上

|

1,000万円(1,500万円)

|

1/2

|

※賃上げ要件を達成した場合、()内の値に補助上限額を引き上げ

活用イメージ

業種によって活用方法は様々かと思いますが、「カタログ」に掲載された

「IoT、ロボット等の人手不足解消に効果のある汎用製品」の導入を

促進するための補助金であることから、

例えば宿泊業や飲食店、介護などのサービス業においては、

自動清掃ロボットや自動配膳ロボット、受付業務を自動化するロボットやシステムなどの

労働負担の軽減とサービスの向上が期待されるものが

補助対象としてカタログに掲載されることなどが予想されます。

宿泊業や飲食店、介護などのサービス業以外にも、

様々な分野、業種に対応するカタログ掲載製品・設備・システムが

出てくるのではないかと期待が高まります。

申請をご検討の方は、事前にGビズIDの取得をしておくと

申請がスムーズに行えますので、まだの方はお早めにGビズIDの取得を

行っておくことをオススメします。

(Jグランツを使って補助金申請するために必要となります)

財産債務調書の提出義務はございませんか?

投稿:2024/01/29 | カテゴリ:制度・助成金

こんにちは。医療福祉事業部の髙原です。

2024年も始まって1月経とうとしています。

先日年越しをしたばかりな気がしていますが、時が過ぎるのは早いですね。

さて、今回は「財産債務調書」制度をご案内いたします。

あまり聞き馴染みのない書類ですが、

確定申告で所得が2,000万円を超えていて、

財産を3億円以上お持ちの方は提出が必要となりますので、ぜひご確認ください。

財産債務調書とは?

高所得者が所有している財産・債務にかかる所得税や相続税が

適正に課税されているか確認するための資料です。

その年の所得、所有資産の合計額によって、税務署に提出が求められます。

お持ちの財産・債務の内容を詳細に記載し、

翌年の6月30日までに所得税の納税地等の所轄税務署に提出しなければなりません。

財産債務調書の提出が必要な方

次の2点のどちらかに該当する場合は提出が必要です。

-

確定申告が必要な方で、その年分の各種所得金額の合計額(退職所得は除く)が

2,000万円を超えており

かつ、その年の12月31日時点で3億円以上の財産、

または1億円以上の有価証券をお持ちの場合。

※財産は事業用の財産と個人用の財産を合わせた額となります。

-

その年の12月31日時点で10億円以上の財産をお持ちの場合。

※令和5年分より新しく提出が必要となりました。

記載事項

-

氏名

-

住所

-

マイナンバー

-

財産の種類

-

数量

-

価額

-

所在

-

債務の金額

提出しないとどうなるのか

提出しない場合でもその時点では罰則はありません。

しかし、所得税・相続税の申告漏れで過少申告加算税等が発生した場合に影響があります。

-

期限内に提出している場合

財産債務調書に記載がある財産や債務に関して所得税・相続税の申告漏れが生じたときに

過少申告加算税等が5%軽減されます。

-

期限内に提出していない場合

財産や債務の記載に漏れがある場合所得税の申告漏れが生じたときは、

過少申告加算税等が5%加重されます。

5%だとあまり大きな金額に感じませんが、3億円の資産をお持ちの場合、

相続税自体に数千万円かかりますので、

過少申告加算税の差額が数百万円となる場合がございます。

財産債務調書を提出しておくことで、万が一申告漏れが生じたときに備えられます。

※お持ちの財産の額や相続人の人数等状況によって相続税額は変動します。

以上、財産債務調書のご紹介でした。

私たちのお客様でも提出対象となる方は少ないですが、

確定申告で所得が2,000万円を超えたことで

税務署から提出義務の問い合わせがくるケースもございます。

もちろん弊社で委任を受け代行することも可能ですので、

提出義務がありそうな方は、弊社担当までご連絡ください。

参考:国税庁「財産債務調書制度」のあらまし(令和5年9月)

https://www.nta.go.jp/publication/pamph/hotei/zaisan_saimu/pdf/zaisan_chirashi.pdf

新NISA制度が始まります

投稿:2024/01/15 | カテゴリ:制度・助成金

こんにちは。飯田事務所の遠藤です。

2024年はコロナが落ち着いた影響で

様々なイベントが開催されることが予測されますが、

注目はやはりパリ五輪と米国大統領選挙でしょうか。

特に、今回の米国大統領選挙は世界情勢に多大な影響を及ぼすことが考えられ、

その注目度は極めて高いといえるでしょう。

現時点では誰が選ばれるのか明確な予想はできませんが、

近年暗いニュースが続いていることもあり、

少しでも良い方向に進むような結果となることを期待したいところです。

今回は今年1月より開始される新NISA制度についての記事を掲載します。

既にご存じの方も多いかと思いますが、NISAとは少額投資非課税制度のことであり、

個人の資産形成を応援するために国が定めた税金の優遇措置のことを言います。

通常、株式等の金融商品を売却して得た利益や配当を受け取った場合、

約20%の所得税がかかりますが、NISAは特定の口座を通じて

一定金額の範囲内で購入した金融商品から得られる利益や配当が非課税になります。

そのため、投資初心者にもおすすめとされる当制度ですが、

2024年から様々な変更が行われました。

主な変更点

一覧にすると以下の通りです。

<現行制度>

<新しい制度>

出展:新しいNISA(金融庁)https://www.fsa.go.jp/policy/nisa2/about/nisa2024/index.html

これまで、NISAには株式のような短期投資である一般NISAと、

年金のような長期の積立を行うつみたてNISAという2つの制度がありましたが、

年単位でどちらか片方を選ぶ必要がありました。

それぞれ非課税の保有期間や上限額に違いがあるため、

どちらを選ぶか考える必要がありましたが、

新制度ではつみたて投資枠と成長投資枠という名称に変更され、併用が可能になりました。

更に、金融商品の非課税保有期間が無期限となったため、

期間を気にする必要が無くなったことは嬉しいポイントといえるでしょう。

その他に投資の上限額が増加したり等の変更がありますが、

詳しくは添付資料をご確認いただければと思います。

他の投資制度との比較

NISAとよく比較や混同されるものとして、iDeCoがあります。

iDeCoは、専用口座を開設して金融商品の運用を行うという点はNISAと同様ですが、

異なる点として所得控除の有無が挙げられます。

iDeCoは拠出した掛金が年末調整や確定申告にて所得から差し引けるのに対し、

NISAは投資額について所得控除は無い点に注意が必要です。

一方で、NISAは途中でお金が必要になった際に引き出しが自由に行えますが、

iDeCoは老後の資金を貯蓄するための制度であるため、

原則60歳まで積立金を引き出すことができません。

それぞれメリットデメリットは異なるため、投資を行う際はどちらが適しているか、

熟考したいところです。

円安の影響により、最近は儲けを得るためだけでなく、

金融商品への投資による財産の保有方法の多様化が注目されています。

預金のみでは不安という方は、この機会に是非新NISAを始めてみてはいかがでしょうか。

4万円の減税!でも事務負担は大幅増加!? 令和6年度税制改正大綱

投稿:2024/01/09 | カテゴリ:制度・助成金

こんにちは。長野事業部の林です。

新年あけましておめでとうございます。本年も何卒よろしくお願い申し上げます。

令和5年12月14日に令和6年度の税制改正大綱が政府与党から発表されました。

今回はその中でもニュース、紙面でも注目されている

給与所得者に係る4万円の定額減税についてお知らせいたします。

令和6年度税制改正の大綱の概要 - 総務省(一部抜粋)

内容

-

所得税

令和6年の所得税額から3万円控除

(同一生計配偶者+扶養親族の人数分)

-

住民税

令和6年の住民税額から1万円控除

(控除対象配偶者+扶養親族の人数分)

要件

-

居住者であり、令和6年分の合計所得金額が1805万円以下

(給与収入のみなら2000万円)

減税の実施方法

-

所得税

令和6年6月以後最初に支払いを受ける給与等(賞与も含む)の源泉徴収税額から順次控除。

(6月の給与で控除できない場合次の月の給与もしくは賞与から控除し続ける)

扶養親族の変動もしくは、控除しきれない額がある場合には年末調整で最終調整されます。

-

住民税

特別徴収義務者は6月の給与から控除は行わず、

定額減税後の税額を7月~令和7年5月の11か月間で徴収となります。

参考:令和6年度税制改正の大綱の概要 - 総務省

https://www.mof.go.jp/tax_policy/tax_reform/outline/fy2024/20231222taikou.pdf

例えば、下記の方の場合…

-

配偶者1人、扶養親族2人

-

毎月の源泉所得税1万円

-

6月~5月の住民税総額15万円

|

<所得税>

3万円 +(1+2)× 3万円 = 12万円控除

|

毎月の源泉徴収が1万円のため、

賞与が無ければ6月~12月の7か月間で源泉徴収できる税額は7万円

残りの5万円は年末調整で清算されると考えられます。

<住民税>

1万円 +(1+2)× 1万円=4万円控除

15万円 - 4万円 = 総額11万円に減額 |

7月から令和7年5月までの11か月間で11万円を徴収するため

毎月1万円徴収となります。

給与計算時の記載事項

-

給与明細書、源泉徴収票に上記控除に関する額を入力する必要がございます。

給与支払者に想定される事務負担

-

人ごとに控除額も異なれば源泉徴収される税額も異なるため、

人ごとに定額減税の残高管理が必要になると思われます

-

年途中で扶養親族の付替が発生した場合の手続き

-

住民税の計算(地方公共団体が行うのか)

上記については令和6年度税制改正大綱より抜粋したものであり、

今後審議して決定されていきます。

今回限りの制度ですが、給与計算時に多くの負担が生じると想定されます。

弊社グループでは給与計算を代行する部門もございます。

今回を機に業務の負担軽減をお考えの方はぜひ弊社会計担当までお声掛けください。

また、今回は給与所得者のみに絞りお知らせしましたが、

年金受給者、個人事業主、住民税普通徴収など他のパターンもございます。

ご不明な点ございましたら弊社担当者へご相談ください。

賃上げ促進税制が改正されます

投稿:2023/12/29 | カテゴリ:制度・助成金

こんにちは、財務コンサルティング事業部の黒澤です。

冬真っ盛りですね。寒さがいよいよ本格的になってきました。コロナも風邪もインフルエンザも流行っていま

す。年末に向けてダウンしないよう体調管理を徹底したいところです。

さて、先日2024年度の税制改正大綱が決定しました。2024度の税制改正大綱では所得税・住民税の4万円の

減税等、負担軽減策が目立ちました。その中で、今回は賃上げ促進税制の改正についてです。

そもそも賃上げ促進税制とは、事業者が前年度より雇用者の給与を増加させた場合に、その増加額の一部を

法人税や所得税から税額控除できる制度です。

給与が前年度よりも1.5%上昇していれば増加額の15%、2.5%上昇していれば増加額の30%が法人税や所得税

から控除できます。また教育訓練費が前年度よりも10%以上増加している場合はさらに10%控除率が上乗せ

されます。

ただ控除できる額には限度があり、法人税、所得税の20%がまでになります。

この限度額を超えた分は、これまで次年度への繰越は出来ませんでした。それが今回の改正によって5年間

繰越すことが出来るようになります。

これまでは、賃上げを実施してもその事業年度が税額が低かったり赤字で税金がかからなかったりすると、

税額控除の恩恵が薄い、あるいは全くないという状況もありました。今後は一時的に業績が悪くても、将来

を見込んでの賃上げをしやすくなります。

他にも厚生労働省が実施するくるみん認定(子育てサポート)、えるぼし認定(女性の活躍推進)を取得している

事業者には5%の控除を上乗せする制度も新設されました。

人手不足の中、賃上げの実施や働き方改革を推進することによる人材の確保に繋がる改正と言えそうです。

賃上げ促進税制は教育訓練費の内容等、少し判断が複雑な部分もあります。より詳しい事は弊社担当まで

ご連絡下さい。

職場環境を整えるエイジフレンドリー補助金

投稿:2023/08/17 | カテゴリ:制度・助成金

こんにちは、財務コンサルティング事業部の和田です。

弊社には60歳以上のベテラン職員から、育休産休を迎える又は終えたばかりの職員など、様々な職員が日々

働いております。数年前には弊社松本事務所の安全整備のため、転倒防止用に階段の手すりを取り付けました。

現在、上記のような労働者が安全に働けるような取り組みを補助する『エイジフレンドリー補助金』の申請

受付が始まっております。

補助金の目的は、高齢者を含む労働者が安全に働くことができるよう、職場の環境を整備することにあります。

これにより日本の人口の約28~29%が65歳以上という超高齢社会に直面している現状でも、高年齢労働者の

雇用延長や就労機会の拡大が図られ、人材不足の状況を緩やかにする効果が期待されております。

補助金は、中小企業事業者による『高年齢労働者の労働災害防止対策』や『コラボヘルス』と呼ばれる“労働者の

健康保持増進のための取り組み”に対して出されます。目的別に補助される取り組みの対象や補助額・補助率が

以下のように異なります。

※『コラボヘルス』とは、医療保険者と事業者が積極的に連携し、明確な役割分担と良好な職場環境のもと、

労働者の予防・健康づくりを効果的・効率的に実行することです。

補助金の対象となる経費は、通路の段差の解消や階段への手すりの設置、熱中症リスクの高い作業場における

休憩施設の整備などです。一方で、老朽化した建物などの修繕、パソコンや車両など“労働災害の防止と関連が

無い”と見られる資産の購入は対象外となります。

企業の成長・発展のために、職場環境を整えるという事は経営者にとって重要な事です。その結果、60歳以上の

職員が長く働けるようなになれば、今後を担う中堅・若手層の社員に、ベテラン社員の技術やノウハウを長期的

な視野で引き継ぐ事ができるというメリットも生まれます。喫緊の課題である人材不足の解消だけでなく、中長

期的な従業員の維持、技術の承継に際して、上記補助金のご検討を頂ければと思います。

補助金概要・申請資料などは下記のリンクよりご確認下さい。

青色専従者でも小規模企業共済に加入できます

投稿:2023/07/10 | カテゴリ:制度・助成金

こんにちは、財務コンサルティング事業部の黒澤です。

気温はどんどん上がり湿気も多く、過ごしづらい季節です。

さて、今回は小規模企業共済に関するご案内です。

小規模企業共済は中小企業の役員や個人事業主が退職や廃業した後の、退職後の生活資金などの為に積み立てて

おくことを国が推奨している退職金制度です。毎月の掛金が全額所得控除でき、退職して掛金が戻ってきたとき

には退職金として受け取ることになるため、退職金控除を使うことが出来る税金上お得な制度です。

すでにこの制度に加入されている方でも、そもそもの対象が役員や個人事業主等、経営者に限られたものである

ため、個人事業主の配偶者や親族が該当する青色事業専従者が加入の対象になることはご存じない方もいらっし

ゃるのではないでしょうか。

従来は青色専従者の小規模企業共済加入は認められていませんでしたが、平成23年より新たに加入できるように

なりました。

加入する場合は共同経営者の要件を満たす必要があります。その要件は次の2点です。

① 事業の経営において重要な意思決定をしていること、または事業の経営に必要な資金を調達していること

② 事業の執行に対する報酬を受けていること

①に関して、共同経営者というのは、小規模企業共済制度上の形式的なものになります。事業主と青色専従者の

間で交わした共同経営契約書を作成して加入申請書に添付します。

契約書のフォームは自由とされており、サンプルも小規模企業共済等を運営する中小機構のホームページから

ダウンロードできます。

青色専従者の退職金の積立や節税を考えていらっしゃる方は加入を検討されてはいかがでしょうか。詳しい事は

弊社担当までご連絡下さい。

住民税納付の事務負担が軽減できるかもしれません

投稿:2023/05/29 | カテゴリ:その他

飯田事務所の松田です。

従業員さんから天引きした住民税について、毎月金融機関等で納付されているのではないでしょうか。

今回は毎月の納付を半年に一回で済ませる制度がありますのでご案内致します。

「住民税の納期の特例制度」

本来、住民税は翌月10日までに毎月納付しなければなりません。

しかし、従業員数が常時10人未満であれば、納付を半年に1回にまとめることができます。

これを住民税の納期特例制度といいます。

この特例を適用すると、その年の6月から11月までに特別徴収した住民税を12月10日まで、12月から翌年5月

までに特別徴収した住民税を翌年の6月10日までに、まとめて納付することになります。

特例は住民税を納付する必要のある各市町村に届け出を提出することで適用できます。

「適用すると・・・」

届出を提出すると、今まで届いていた毎月納付用の12枚の納付書は届かなくなり、代わりに納期特例用の納付書

2枚が届くようになります。

2枚の納付書には従来の納付書同様に、納付が予定されている住民税の金額と納付期限が記載されております。

毎月納付同様、入退社があった場合など、予定されている住民税と異なる金額で納付を行う場合は各自で納付書

を訂正する必要がありますのでご注意ください。

なお入退社があった場合なども納付期限に影響はございませんので、納付は年2回で済ませることができます。

届出の名称や様式は各市町村によって異なる場合がございますので、詳細は各市町村のHPをご覧ください。

IT導入補助金2023について

投稿:2023/05/09 | カテゴリ:制度・助成金

こんにちは。医療福祉事業部の宮下です。

2023年10月にインボイス制度が開始、2024年1月には電子帳簿保存法が義務化と迫ってきております。

インボイス対応の請求書発行や電子取引データ管理のタイムスタンプ機能の面でシステムを導入した方が

良い場合もあります。

今回はシステムの変更や導入をする際にお勧めの「IT導入補助金」についてご案内いたします。

こちら補助金は中小企業基盤整備機構が実施しているもので、中小企業や小規模事業者を対象に自社の

課題やニーズに合ったITツールの導入を支援する補助金となっております。

その中でも、インボイス制度や電子帳簿保存法によりシステムの変更を検討されている方に「デジタル化

基盤導入型枠」をお勧めいたします。概要は以下の通りです。

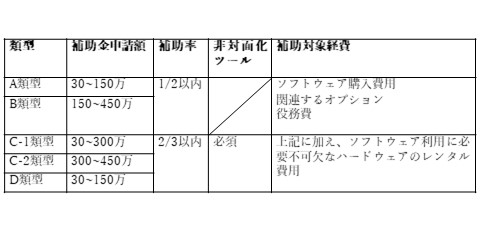

デジタル化基盤導入型枠

|

補助額

|

ITツール

|

|

(下限なし)~350万円

|

|

内、~50万円以下まで

|

内、50万円超~350万円まで

|

|

補助率

|

3/4以内

|

2/3以内

|

|

対象ソフト

|

会計ソフト、受発注ソフト、決済ソフト、ECソフト

|

|

補助対象

|

ソフトウェア購入費・クラウド利用料(最大で2年分)・導入関連費

|

ハードウェア購入費

|

対応ハード

|

PC・タブレット・プリンター等

|

レジ・券売機等

|

|

補助上限

|

~10万円

|

~20万円

|

|

補助率

|

1/2以内

|

申請・手続きのフロー

注意点として、

・補助金を受け取るには中小企業基盤整備機構が対象としている販売業者のITツールを導入する必要が

ある。

・交付決定の連絡が届く前に発注・契約・支払い等を行ってしまうと補助金の交付を受けることができ

ない。

・事業実施効果報告書はシステム導入後、3年間提出する義務がある。

等が挙げられます。

こちらの枠については、会計ソフト等のソフトウェアだけではなくPC等のハードウェアの導入費用にも

補助がつきますのでお勧めです。

現在、1次応募分については、2023年4月25日(火)で終了してしまいましたが2次応募分については

締切が2023年6月2日(金)の17:00(予定)となっております。

今回の法改正に対応したシステムの導入以外にも業務の効率化システムの導入等にも対応しております

ので、システムの変更・導入を考えられている方はぜひご検討いただければと存じます。

※参考、IT導入補助金2023 HP トップページ | IT導入補助金2023 (

it-hojo.jp)

ダイレクト納付とは

投稿:2023/05/01 | カテゴリ:制度・助成金

こんにちは。長野事業部の池田です。

近年急速に電子化・IT化が進んでいる中で、税金の納税も電子で納付することができるのをご存じでしょうか。

今まで紙の納付書で金融機関やコンビニで納付して頂いたものを【ダイレクト納付】を利用して頂くと

お持ちのパソコンから簡単に納付をすることができるようになります。

今回は改めてダイレクト納付についてご説明をさせていただきます。

ダイレクト納付とは

まず初めにダイレクト納付とはインターネットを利用してどこからでも納税ができる手続きです。

事前にe-TAX(国税) eL-TAX(地方税)への口座登録等の申請を行うことでe-TAX・eLTAXの

利用時間の中でしたらいつでも納税の手続きをすることができます。

つまり、納付書を作成して銀行やコンビニへお支払いに行く必要がなくなりお持ちのパソコンから簡単な

操作で納税することができるようになります。

その他メリットとして下記のことがあげられます。

・納付の日程を自由に選択できます。

振替納税と違って毎納付ごとに自由に納付日を選択することができます。

先に納付日を選択しておくことで納付漏れを防ぐことができます。

・利用料や手数料がかかりません。

・紙の納付書をなくしてしまったなどの人為的ミスを事前に防ぐことができます。

・電子申告可能な税目すべてがダイレクト納付を利用して納税が可能です。

振替納税は申告所得税・個人消費税のみが対象になっておりますが、e-TAXを利用して電子申請できる

ものであればダイレクト納付を利用して納付することができます。

なおeLTAXのダイレクト納付の手続きをしていただくと、住民税の納付もお持ちのパソコンから行うことが

できるようになります。

次にダイレクト納付を利用する為に必要な手続きを解説致します。

ダイレクト納税をするための2ステップ

① e-TAX :利用者識別番号・パスワードの取得

eLTAX :利用者ID・パスワードの取得

② e-TAX:【国税ダイレクト方式電子納税依頼書】に必要事項を記載の上所轄の税務署へ提出します。

eLTAX :eLTAXのホームページより【地方税ダイレクト納付口座振替依頼書】を作成して頂き、引き落とし

口座の金融機関へ提出します。

※注意点として引き落とし口座に設定できない金融機関もありますので事前にご確認ください。

上記の作業後、概ね1か月ほどでダイレクト納付が使用できるようになります。

ダイレクト納付の手続きをしたからと言って今までの紙の納付書での納付ができなくなるわけではありません、

紙の納付書での納付もダイレクト納付での納付もどちらも利用していただくことが可能です。

例えばですが、いつもは紙の納付書で納付しているが、突然の急用や日々の業務などで金融機関やコンビニへ

納付をしに行くのが困難な場合に、ダイレクト納付を使用してご自宅から簡単に納付していただくことが可能に

なります。

日々の業務を少しでも効率化していく為の一つの手段としてダイレクト納付を活用してみてはいかがでしょうか。

ご不明点がございましたら弊社スタッフまでご相談ください。

「令和5年度税制改正大綱」インボイス制度に対する軽減措置

投稿:2023/01/05 | カテゴリ:制度・助成金

こんにちは。長野事業部の林です。

新年あけましておめでとうございます。本年も何卒よろしくお願い申し上げます。

令和4年12月16日に令和5年度の税制改正大綱が政府与党から発表されました。

今回はその中でも多くの方に関係があるインボイス制度の負担軽減措置についてお知らせいたします。

<インボイス制度とは?>

インボイス制度とは令和5年10月から導入される仕入税額控除の方式です。

売手側は買手側の課税事業者から求められた場合インボイス(適確請求書)を発行しその写しを保存しなけれ

ばなりません。インボイスを発行できるのは登録を受けた課税事業者に限られるため現在免税事業者の方は、

インボイスを発行するために課税事業者となるかを選択する必要が出てきます。

<今回の軽減措置>

令和5年度の税制改正にて、大きく下記の『二つが軽減措置』として検討されています。

① インボイス発行事業者となる免税事業者の負担軽減

免税事業者の方が、インボイス発行事業者を選択した場合、3年間は納税額を売上税額の2割に軽減されます。

通常消費税の納税額は、売上にかかる消費税額から仕入等の経費にかかる消費税を差し引いた残りの金額が

納税額となります。

例)売上550万円(税込)経費330万円(税込)の場合

A:通常

売上にかかる消費税50万円-経費にかかる消費税額30万円=20万円が納税額

B:軽減措置

売上にかかる消費税50万円×20%=10万円が納税額

となり、金額として10万円の納税負担が減少いたします。

② 事業者の事務負担軽減

年間の売上高が1億円以下の事業者は、1回の取引で1万円未満の少額の取引については

インボイスの保存を要せず、帳簿の保存のみで仕入税額控除がとれるようになります。

※令和5年10月より6年間

今回の案内はあくまで令和5年度税制改正大綱※より抜粋したものであり、今後国会にて審議されていく事で

確定されます。

随時弊社担当者から、ご案内はさせていただきますが、気になる点がございましたらお気軽に担当者までお問い

合わせください。

インボイス 制度に係る経過措置について

投稿:2022/10/17 | カテゴリ:制度・助成金

こんにちは 長野事務所 柳田です。

「天高く馬肥ゆる秋」との言葉のように、何を食べてもおいしい秋がやって参りました。

沢山の木々が実を結び果物の宝庫になるのもこの季節ならではですね。

皆さんはポポーとかポーポーと呼ばれる果物をご存じですか。外観は緑のアケビの様で種が柿に似ていること

からアケビガキとも呼ばれています。北米原産で日本には明治時代に入ってきたそうですが、今では数が少な

く幻の果実と呼ばれています。味はクリーミーで濃厚 バナナとマンゴーが合わさったような不思議な味です。

実は我が家では以前知人から頂いて種を植えたら実が取れるほどに成長してしまったのです。栽培も簡単です

のでご興味のある方は是非挑戦してみてください。

それでは今回は令和5年10月1日からスタートしますインボイス制度についてお話しいたします。

インボイス制度とは令和5年10月1日から導入される仕入税額控除の方式です。

売手側は買手側の課税事業者から求められた場合インボイス(適確請求書)を発行しその写しを保存しなければな

りません。インボイスを発行できるのは登録を受けた課税事業者に限られるため令和5年10月1日から登録を受

ける場合は令和5年3月31日までに申請を行います。

では課税事業者がインボイスを発行できない事業者から領収書を受け取った時はどうしたら良いでしょうか。

インボイス制度には経過措置が設けられています。適確請求書発行事業者以外からの仕入れも一定割合を控除

できるようになっており、この制度は10年の期間で設定されています。

ただし経過措置は軽減税率が実施された令和1年から開始されています。現在は全額仕入税額控除が認められて

いますが。令和5年10月から変わってきます。

令和5年10月1日から令和8年9月30日までは仕入税額相当額の80%

令和8年10月1日から令和11年9月30日までは仕入税額相当額の50%が控除できます。

なお この経過措置の適用を受けるためには、必要事項が記載された帳簿及び請求書等の保存が要件となり

ます。

まず登録申請のタイムリミットが近づいています。登録するかしないか悩んでいる方は弊社担当者にご相談

ください。

社会福祉施設・医療向けのエネルギーコスト削減促進補助金について

投稿:2022/10/11 | カテゴリ:制度・助成金

こんにちは、長野事務所の吉田です。

既にご存知の方も多い方もいいとは思いますが、長野県限定で一般業向けに省エネ設備の補助にあたる

エネルギーコスト削減助成金がリリースされて募集が始まっています。その医療・介護福祉版もあるのは

ご存知でしょうか?

この物価高騰、ガソリンや電気代高騰などの煽りを受けて、光熱費が上がってしまいますが、その対策と

して医療機関・社会福祉施設にも同様に省エネ設備の設備投資に対して補助金で「社会福祉施設等

エネルギーコスト削減促進事業補助金」が出ております。

この補助金は長野県独自の施策で県内の高齢福祉施設・障がい福祉施設・生活保護施設などの社会福祉施設

の他に、医療関係、つまり病院、診療所、歯科診療所、助産所、薬局、歯科技工所、施術所なども対象にな

ります。そういった施設が一定の省エネ基準を満たした設備への更新、及び太陽光発電設備の新設に関して、

上限で500万円、下限で50万円まで補助金が出る内容になっております。概要に関しては以下の通りになって

おります。

募集期間が大変短い補助金になっている上に、設備投資していく設備は半導体不足の影響等ですぐに注文を

出しても商品手配が出来ないものもあり、申請にあたり事前着手届出書の申請も同時に実施することをお勧め

します。

実際に長野県からも「想定を上回る申請があり、事業計画の確認(内示)手続きが遅れることを了承願います。

事業の実施を急ぐ場合は、事前着手届のご提出をお願い致します。」というお知らせも出ております。注意が

必要です。

さらにこの補助金の予算は5億円でありますが、10/1時点で既に半分の2.5億円を消化しており、残り2.5億円

しか残っておりません。そのため早めに申請したもの勝ちの状況になっています。

年間の光熱費を調べたり、削減額を調べたりと手間がかかり、設備投資で仕入れる業者の協力も必要となる

手間がかかりますが、電気代削減が見込まれ、省エネになり、光熱費高騰にも対応できるためもし上記対象

設備の購入をお考えであれば、ぜひご検討頂いては如何でしょうか?

アルコール検知器使用の義務化と備えについて

投稿:2022/10/03 | カテゴリ:制度・助成金

こんにちは、財務コンサルティング事業部の峯村です。

10月に入り今年も残すところ3ヶ月となりました。

段々と1年が早く感じてきており、年末調整を行ったのもついこの間のように感じています。

さて、今回は、10月1日から法改正予定だった安全運転管理者制度についてです。

関係のある会社さんも多いのではないでしょうか。

4月頃に弊社ブログでも安全運転管理者の選任義務についてお話していますが、ざっくりとおさらいをします。

まず、令和4年4月1日から乗車定員が11人以上の自動車を1台以上もしくは自家用自動車を5台以上使用してい

ると安全運転管理者を選任しなければなりません。加えて、安全運転管理者は運転者の酒気帯びの有無を確認

してその内容を記録し、1年間保存することが義務付けられています。

次に、当初は令和4年10月1日よりアルコール検知器を使用して確認することが義務化とされていました。

これが義務化されると運転者の酒気帯び確認をアルコール検知器を用いて行うこととなり、常時保持することと

なっていました。

しかし、9月に道路交通法施行規則の改正により、このアルコール検知器を用いての確認を当分適用しないことと

なりました。その背景としては、アルコール検知器の供給状況が原因のようです。新型コロナウイルス感染症の

影響で半導体不足になった事と本改正を受け一斉購入が発生したため供給難となっているようです。

今回の法改正の背景は大型トラック運転者の飲酒運転による事故が原因です。半導体不足が解消されれば、アル

コール検知器を用いることが義務化されると予測されます。

外部環境の変化によって状況が日々変化していきますので、今後も警察庁等の関係各所の情報収集をする事と

併せて、不測の事態に備えて早めにアルコール検知器の購入を検討しても良いかもしれませんね。

短時間労働者の社会保険適用範囲の改正について

投稿:2022/09/05 | カテゴリ:制度・助成金

こんにちは。医療福祉事業部の田中です。

今年の夏は酷暑となりましたが、最近は少しずつ涼しい日も出てきましたね。秋になるのが楽しみです。

さて、今回は2022年10月1日から改正される「短時間労働者の社会保険適用範囲の拡大」についてご紹介

します。

こちらの改正は労働者の社会保障を手厚くするために行われますが、人によっては社会保険に加入することに

より毎月の手取りが減ってしまい家計が苦しくなる等、多少の不利益を被る方もいらっしゃるかと思います。

会社としても保険料の負担が多くなるため、今回の改正は各所に大きな影響を及ぼすこととなります。まずはご

自身の会社が適用範囲にあたるか否かを確認していきましょう。

《変更点》

まず、現行では正社員に加え、週の所定労働時間がフルタイムの3/4以上の短時間労働者が社会保険適用の範囲

となっています。また、従業員数が常時500人を超える事業所に関しては、一定の要件を満たせば社会保険の加

入義務が発生しています。以上を踏まえ、今回の変更点を確認していきましょう。

変更点➀:事業所の規模

現行では従業員が常時500人を超える規模の事業所に対して適用がありますが、変更後は「常時100人超」と

なります。

大幅に変更されますので、新たに適用となる場合が多いのではないでしょうか。また、従業員のカウント方法は

「通常の労働者+週労働時間がフルタイムの3/4以上の従業員数(社会保険加入要件を満たしている短時間労

働者)」となり、使用する全ての従業員ではございませんので、ご注意ください。

変更点②:労働者の雇用期間

現行では「継続して1年以上雇用される見込みがあること」が要件となっていましたが、変更後は「継続して

2ヶ月を超えて使用される見込みがあること」となります。有期で2ヶ月のみの雇用契約となっている場合でも、

更新の可能性が明示されている場合は2ヶ月を超えて使用される見込みがあることとして扱われます。

《企業がすべき対応》

➀従業員数と加入者の把握

まずは、事業所の規模が適用範囲に該当するかを確認しましょう。従業員数や、加入要件を満たす短時間労働者

のカウントには様々な条件がありますので、もし把握が困難な場合は弊社担当者にご相談ください。

②従業員への対応

社会保険の加入にはもちろんメリットもありますが、給料を受け取る側としては、やはり手取りが減ってしまう

というデメリットは大きいかと思います。新たに適用となる従業員に対しては、十分に説明した上で対応してい

きましょう。場合によっては労働時間を変更し、扶養の範囲で働くことが出来るよう調整する必要があるかもし

れません。

新たに適用となる事業所様は準備を進められているところも多いかと思いますが、令和6年には事業所規模が常

時50人超となり、さらなる拡大が控えています。今回の改定で適用とならない事業所様も、次回の改定に備え、

自社の現状の把握は必要です。

ご不明点等ございましたら、弊社担当までご相談ください。

雇用調整助成金の特例措置は9/30で終了予定です

投稿:2022/08/30 | カテゴリ:制度・助成金

飯田事務所の遠藤です。

最近は毎日暑いですね。こんな時こそ対策が必要ということで、私は家の冷凍庫にスイカ&メロンバーを

必ず2箱分保管しています。

皆様も熱中症等にはくれぐれもお気を付けください。

本日は、雇用調整助成金の特例措置の期限についてお伝えします。

新型コロナウイルスの感染拡大により、従来の雇用調整助成金の特例という形で設けられていた措置ですが、

令和4年9月30日に終了となる予定となっております。(延長の可能性あり)

そこで、改めて特例措置の概要について当ブログで触れさせていただきます。

【 雇用調整助成金の特例措置とは 】

新型コロナウイルス感染拡大の影響によって事業活動が縮小した事業者が、従業員の雇

用維持を図るために労使協定に基づいて雇用調整(休業)を実施する際に、休業手当などの

一部を助成する制度です。

これによって、事業活動を縮小している影響で休業手当を捻出することが困難な事業者

の負担を軽減することができます。

【 概要 】

以下のすべての条件を満たす事業主が対象となります。

1. 新型コロナウイルス感染症の影響で経営環境が悪化し、事業活動が縮小していること

2. 直近1ヶ月の売上が前年の同月比で5%以上減少していること

3. 労使間の協定に基づき休業などを実施し、休業手当を支払っていること

雇用保険の被保険者が助成対象となります。ただ、雇用保険被保険者以外も「緊急雇用安定助成金」の助成対象

となり、雇用調整助成金と同様に申請できます。

【 助成率、助成額 】

(平均賃金額×休業手当等の支払率)×下表の助成率

※判定基礎期間とは、「申請する際の賃金締め切り期間」のことで、原則として「毎月の賃金締め切り日の翌日

からその次の締め切り日までの期間」となります。(例:締日が末日の場合、翌月1日からその月の末日までが判

定基礎機関となります。)

※金額は日額上限額となります。

【 助成金支給までの流れ 】

【 必要書類 】

以下の厚労省ホームページより、申請に必要な様式をダウンロードできます。

雇用調整助成金の様式ダウンロード(新型コロナ特例):

新型コロナウイルス感染の収束が見通せないため、この特例措置は延長される可能性もありますが、現時点での

期限はおよそ1ヶ月に迫っております。

受給が可能かどうか、今一度ご確認してみてはいかがでしょうか

中小企業の事業承継は計画的に

投稿:2022/08/22 | カテゴリ:制度・助成金

こんにちは、財務コンサルティング事業部の黒澤です。皆さま今年のお盆はどのようにお過ごしになられま

したか。

まだまだジメジメした暑い日が続きますが、体調にお気をつけ下さい。

上場企業の株主総会が6月末頃に終わり、HISや楽天モバイルは代表者を交代し巻き返しや更なる成長を図ると

宣言しました。

上場企業では代表取締役である経営者と、株主である所有者をそれぞれ違う方が行いますが、非上場企業である

中小企業の場合は、株主と代表取締役が同じ場合が多数です。

経営と所有が同じ場合の代表取締役交代時には経営面の事業の承継と、自社株式の財産の承継の2つの課題がで

てきます。事業の承継は会社を発展成長させるために時間をかけ計画的に行う事がポイントです。

財産の承継に関しても、納税額の準備や会社財産の相続人への配分に関して時間をかけ、計画的に行った方がス

ムーズに承継できます。

さて今回は財産の承継に関して、事業承継税制という制度をご紹介致します。

事業承継税制とは、後継者が会社の事業を継続させることを条件に中小企業等の非上場株式の贈与や相続にかか

る納税が猶予され、最終的には免除になる可能性がある制度です。

財産の承継では自社株式の引継が重要になりますが、親族内の事業承継の場合、多くは生前贈与・相続によって

自社株式を引き継ぎます。

経営が順調だと自社株式の評価額が予想外に高額になり、多額の贈与税・相続税が発生する可能性があります。

この時に現預金を受け取ったわけではないのですが、納税に関しては現預金で支払う必要があります。そのため

事業承継が困難になっていたケースがありました。こうした問題を解決するために生まれたのが事業承継税制

です。

事業承継税制には一般措置と特例措置の2つの制度があり、対象になる株式数と納税猶予の割合が異なります。

一般措置の場合、対象となる株式が総株式数の3分の2まで、猶予または免除される税額は相続税の場合80%

(贈与税は100%)と制限があります。

一方で特例措置の場合は、対象株式数と税額の猶予・免除割合に制限がなく、全株式の贈与税、相続税が100%

猶予または免除されます。特例措置の適用を受けるには、事業承継税制の申請をする前に、特例承継計画を各都

道府県に提出して認定を受けている必要があります。

事業承継税制の申請をし、都道府県と税務署の認定を受ければ納税猶予期間が始まります。始まってから5年間

は、後継者は次の後継者に株式を譲渡して経営権を譲ることは出来ません。また、その5年間は年一回都道府県

へ「年次報告書」を、税務署へ「継続届出書」を提出する必要があります。これを怠ると、そこで納税猶予が終

了し納税の必要が出てきます。

5年の期間が終了後は、後継者にまた事業承継税制を使って株式を贈与すれば税金は免除されます。事業を継続

し、事業承継税制を使い続けることが一部又は全額免除の要件になるわけです。

事業承継税制を利用することで円滑に財産の承継を進められる可能性が高まります。

気にしなければならない要件や提出書類の作成等の負担も多く、活用するまでには相当の時間がかかるものと予

想されます。

しかし、納税の負担が免除され、計画に沿って自社株式を承継できるのは大きなメリットです。なぜなら、税負

担によって事業が立ち行かなくなる恐れがあるためです。さらに、事業承継に関しては一人で素早く行う事はで

きず、承継人皆の思いを確認しつつ時間をかけ計画的に対策を行う事が重要になってきます。事業承継税制等の

制度を活用し、事業及び財産の承継を計画的に進めてみてはいかがでしょうか?

事業承継税制に関してのより詳しい情報やご相談は弊社担当にお問い合わせ下さい

産後パパ育休

投稿:2022/08/15 | カテゴリ:制度・助成金

こんにちは。医療福祉事業部の会津です。

今年は例年よりも梅雨が早く空け、かつてないほどの酷暑が続いています。

夏バテしないようにおいしいものをたくさん食べて、暑夏を乗り越えていきましょう。

さて、今回は「産後パパ育休」(出生時育児休業)についてお話させていただきます。以前、育児・介護休業

法の改正について触れさせていただきましたが、もう少し掘り下げていこうと思います。

更に産後パパ育休にも育児休業と同様に給付の支給や社会保険料控除があります。

・育児休業給付

育児休業(出生時育児休業を含む)を取得し、受給資格を満たしていれば、原則として休業開始時の賃金

の67%(180日経過後は50%)の育児休業給付を受けることができます。

【受給資格とは】育児休業開始日前2年間に、被保険者期間(※)が通算して12か月以上ある場合

※原則として賃金の支払の基礎となった日数が月に11日以上ある場合に1か月と計算します。

・育児休業期間中の社会保険料の免除

下記の一定の要件を満たしていれば、育児休業期間(出生時育児休業を含む)における各月の月給・賞与に

係る社会保険料が被保険者本人負担分及び事業主負担分ともに免除されます。

①その月の末日が育児休業期間中である場合

②令和4年10月以降は①に加えて、同一月内で育児休業を取得(開始・終了)し、その日数が14日以上の場

合、新たに保険料免除の対象とし、

ただし、賞与に係る保険料については連続して1か月を超える育児休業を取得した場合に限り免除することと

しました。

男性も安心して育児休業が取得できるようにという世の中の動きが感じられるように思います。

ご不明な点等ございましたら弊社スタッフまでお気軽にご相談ください。

中小企業エネルギーコスト削減助成金

投稿:2022/08/08 | カテゴリ:制度・助成金

こんにちは。長野事業部の林です。

今年は6月から記録的な猛暑になるなど暑さが続く年ですね。我が家でも6月からエアコンに頑張っても

らっています。

電気代の高騰が続く中、エアコンをフル稼働させているので電気代が心配です。

事業主の皆様、特に建物設備を所有の事業主の皆様にとっては昨今の電気代高騰はより頭の痛い問題では

ないでしょうか。

今回はそんな電気代に不安を覚える方にお勧めの「中小企業エネルギーコスト削減助成金」をご案内いた

します。

この助成金は、長野県が実施しているもので、県内に本社所在地を有する中小企業者等を対象に空調設備

や換気設備など一定の省エネ基準を満たした設備への更新や、太陽光設備の新設をした場合に最大500万円

の補助が出るという内容になっております。

概要は以下の通りです。

注意事項としては

①原則事業計画書を出して、承認を得てから設備を購入しないと補助金が下りません。

※事前着手届があれば令和4年7月1日以降の経費についても事業計画書承認前でも承認される場合があり

ます。

②補助金の下限額が50万円のため、太陽光発電設備以外は税抜75万円以上の経費でないと支給対象になり

ません。

事業計画書の提出など手間はかかりますが、お得に設備を購入でき、電気代削減が見込めることから申請

する価値のある助成金となっております。昨今の光熱費高騰や節電対策として設備の購入を考えている方

はぜひご検討いただければと存じます。

※医療機関、薬局、介護事業所など社会福祉施設関係者はこちら

2022年制度改正 【iDeCo】の加入年齢上限が上がりました。

投稿:2022/07/18 | カテゴリ:制度・助成金

こんにちは。長野事務所の和田です。

夏本番、暑い日が続きますが、皆様いかがお過ごしでしょうか。

個人的に今年は紫外線がとても強いように感じます。熱中症対策ももちろんですが日焼け対策が必須ですね。

さて今回は、2022年春に制度改正となったiDeCoについてお話していきたいと思います。

iDeCoは、自身で拠出した掛金を自身で運用して、資産形成する私的年金の制度でございます。

税制優遇のメリットが大きいことから年々加入者数も増えており、現在令和4年5月時点で約246万人の

方が加入をしております。一方、改正前の制度では、60歳未満の国民年金被保険者の方が加入可能でし

た。そのため、掛金をかけられる期間が短い50代の方は、iDeCoに加入するにはもう遅いのではないか、

と躊躇するというお声をお聞きすることが多くございました。今回の改正では、加入年齢が拡大してお

り、上記のように考えていた方にも是非再検討いただきたい内容となっております。

まず制度改正の内容をご説明する前に、iDeCoのメリットについておさらいいたします。

①掛金全額所得控除が受けられる

確定拠出年金の掛金は全額所得控除となり、所得税・住民税が軽減されます。

②確定拠出年金制度内での運用益が非課税となる

通常、金融商品を運用して得た利益に対し20.315%の税金がかかりますが、確定拠出年金内で金融商品を

運用して得た利益については非課税となります。

③年金受給時に所得控除を受けられる

受給年齢に達したら、確定拠出年金を一時金又は年金で受給いたします。

この際に「退職所得控除」又は「公的年金等控除」として所得控除が受けられます。

そして、今回の制度改正の内容は以下の通りです。

⑴加入可能年齢の拡大

今回の改正では、加入可能年齢が5年引上げとなり、65歳までの方が加入可能となりました。(公的年金の加

入者のみ)

⑵加入可能範囲の拡大

これまで加入対象とならなかった海外居住者についても、国民年金に任意加入していればiDeCoに加入できる

ようになりました。

⑶給付金の受給開始時期の拡大

改正前の制度では、給付金の受取開始時期は60歳~70歳まででご自身で選択することが出来ました。今回の改

正により受給開始時期の上限が5年延長となり75歳までとなりました。

特に⑴の加入可能年齢が65歳まで引き上げになったことにより、老後の資産形成に有利に働く制度改正となって

おります。年齢を理由に加入を躊躇していた方も、この機に是非iDeCoの加入を検討してみては如何でしょう

か。

ご不明点等ございましたら、弊社担当者までお声がけ下さい。

消費税免税の農業生産者のインボイス対応について

投稿:2022/07/04 | カテゴリ:制度・助成金

こんにちは、財務コンサルティング事業部の佐々木です。

梅雨が明けたためか暑くて寝苦しい日が多く、少し寝不足です。

適切に冷房などを使用して熱中症に気を付けたいと思います。

さて、今回はインボイス制度における農業生産者に適用される特例についてご紹介します。

インボイス制度はR5年10月から始まる、消費税の仕入税額控除に関わる制度です。現行制度の原則では、

売上が1,000円(別途消費税:100円)で、仕入が700円(別途消費税:70円)であれば、差額の100-70=30円

が消費税として納めることになっています。今後はインボイス事業者に登録した事業者から交付された適格

請求書(インボイス)がないと、70円の仕入税額控除が段階的にとれなくなってしまいます。

適格請求書を交付できるのはインボイス事業者に登録した課税事業者のみのため、将来的に免税事業者は、取

引先維持のためにインボイス事業者に登録して課税事業者になるか、消費税分を値引きするかなどの選択を迫

られる可能性が高いです。

しかし、農業生産者は下記の2つの条件を満たした委託販売をすることでインボイスの発行をしなくても取引先

である購入者が仕入税額控除を取ることができます。これが、「農協特例」です。

①無条件委託方式…出荷した農作物の売値、出荷時期、出荷先等の条件を指定していない委託販売方式

②共同計算方式…一定期間に農協等が販売した農作物の種類、品質、規格等ごとの平均価格を元に精算する方式

これらは農業生産者の方がJAに販売を委託する際に一般的に行われている方法です。つまり、JAに上記のように

委託販売する場合は課税事業者になる必要がありません。

一方で上記に当てはまらない卸売業者に委託販売する方法の場合は、農業生産者、卸売業者ともにインボイスの

発行事業者(=課税事業者)である必要があります。請求書の発行に関しては、「媒介者交付特例」が適用され

るため、従来通り農業生産者自身が購入者に対して請求書を交付する必要はありません。

消費税免税の農業生産者の方はご自身の販売先や販売方法を整理したうえで、インボイス制度にどのように対応

するか検討してみてください。課税事業者になるかどうかで納税額に大きく影響してきます。

インボイス制度について、ご不明点やご質問等ございましたら、お気軽にご相談ください!

販路拡大や生産性向上の取組を行う小規模事業者に!小規模事業者持続化補助金

投稿:2022/06/20 | カテゴリ:制度・助成金

医療福祉事業部の森下です。

今回は、販路拡大や生産性向上についての取組を行う小規模事業者への支援となる小規模事業者持続化

補助金の一般枠についてご案内します。

1.補助金の対象となるのは以下の事業者です。

また、以下の全ての要件を満たす方が補助対象者になり得ます。

①資本金又は出資金が5憶円以上の法人に直接又は間接的に100%株式保有されていないこと(法人のみ)

②直近過去3年分の各年又は各事業年度の課税所得の年平均額が15億円を超えていないこと

③本補助金の受付締切日の前10ヶ月以内に、持続化補助金(一般型、低感染リスク型ビジネス枠)で採択

されていないこと。

2.概要については以下の一覧表のとおりとなります。

通常枠と特別枠があり、対象となる経費は同じですが、申請する枠によって上限額が異なっています。

3.対象となる経費は以下のものです。

4.今年度は全4回の公募があり、6月13日以降のスケジュールは以下になります。

第9回締切:2022年9月中旬

第10回締切:2022年12月上旬

第11回締切:2023年2月下旬

こちらの補助金は地域の商工会または商工会議所の助言等を受けて経営計画を作成し、その計画に沿った取

組が対象となります。詳しくは地域の商工会、商工会議所または弊社職員へお問い合わせください。

マイナポイント第2弾の紹介

投稿:2022/06/14 | カテゴリ:制度・助成金

医療福祉事業部の竹内です。

皆さん、マイナンバーカードの取得はお済でしょうか?

今年の1月からマイナポイントキャンペーン第2弾が始まっており、6/30からは「健康保険証として

の申込」、「公金受取口座の登録」がスタートします。

期間中に申込を行うと最大で15,000円相当のポイントを受け取ることが出来ます。

今回はマイナポイントの申込と登録方法をご紹介いたします。

【マイナポイントとは?】

マイナンバーカードを使ってスマホやPCから申込を行い、選んだキャッシュレス決済サービス(電子マ

ネー・クレジットカードなど)でチャージ・買い物をすることで、ご利用額の25%分のポイントがもら

える仕組みです。

【マイナンバーカードの申請方法】

マイナポイントを申し込むには、マイナンバーカードの事前取得が必要になります。スマホやPC、郵便

などで申請することができ、申請方法も異なるため下記のURLからご確認ください。

総務省HP マイナンバーカードの取得方法:

https://mynumbercard.point.soumu.go.jp/flow/mnp-get/

【マイナポイントの申込方法】

ご自身のスマホやPCから「マイナポイント」の専用アプリをダウンロードして、必要情報を入力すること

で簡単に申し込むことが出来ます。

申込には「マイナンバーカード」、「マイナンバーカード申請時に設定した暗証番号」、「決済サービスID」

が必要になります。

申込の手順、アプリのダウンロードは下記のURLからご確認ください。

総務省HP マイナポイント申込サイト:

https://mynumbercard.point.soumu.go.jp/flow/mykey-get/

【マイナポイントキャンペーン第2弾がスタート】

6/30から下記の2つの手続きが申込開始となります。キャンペーン期間中(2023年2月末まで)に申し込む

ことで最大15,000円相当のマイナポイントを受け取ることが出来ます。

下記のURLから「マイナポータルアプリ」をダウンロードして、マイナンバーカードの登録、必要情報の

入力を行うことで申込が出来ます。

デジタル庁HP マイナポータル: https://myna.go.jp/

※いずれもマイナンバーカードの申請を2022年9月末までに行った方が対象です。

・マイナンバーカードの健康保険証としての利用申込

健康保険証の利用登録をすると、利用可能な医療機関ではマイナンバーカードを健康保険証の代わりに利用す

ることが出来ます。

また、マイナポータルサイトから特定健診情報や医療費の確認ができ、転職や引っ越しの際に、新しい健康保

険証の発行を待たず、すぐにマイナンバーカード健康保険証を利用することが出来ます。

・公金受取口座の登録

一人一口座、給付金などの受取の為の口座を登録することが出来ます。

一度登録を行うことで、給付金や年金、児童手当、所得税の還付金などの受取時に使う、口座情報の記載が不

要になります。

健康保険証や公金受取口座の登録を行うことで、今後の手続きの手間を省くことができ、

ポイントも付与されるというキャンペーンなので、ぜひこの機会に申し込んでみてはいかがでしょうか?

賃上げ促進税制

投稿:2022/05/16 | カテゴリ:制度・助成金

こんにちは 長野事務所の柳田です。

暑い日が続くと思うと急に気温が下がりいつまでたってもコートが手放せない季節です。

寒暖差はありますが、高温の日が数日続きますと庭の花がいつの間にか満開になっていて愛で楽しむ余裕も

持てないまま時が過ぎてゆきます。これからは薔薇の季節でもあります。少しはゆとりをもって花を楽しみ

たいと思っております。

さて 今回は賃上げ促進税制についてお話しいたしましょう。

現在は所得拡大促進税制と言われる制度があります。この制度も従業員の給与支給額を前年度より一定以上

アップさせた企業について税額控除を行うものです。

賃上げ税制との違いは税額控除の要件と適用時期です。

所得拡大促進税制は税額控除が雇用者給与等支給額が前年度と比べて増加した場合「条件によって」最大

25%の控除率でした。

また適用時期が令和4年3月31日までに開始される事業年度(個人事業主については令和4年分)に対して

行われるものです。

賃上げ促進税制ですが令和4年4月1日から令和6年3月31日までの間に開始する各事業年度に適用されます。

(個人事業主は令和5年から令和6年が対象)

適用要件としましては(青色申告の中小企業・個人)

①通常要件として雇用者全体の給与等支給額が前年度比較で1.5%以上増加で増加分の15%の税額控除。

②追加要件として雇用者全体の給与等支給額が前年度比較で2.5%以上増加で増加分の15%税額控除。

また教育訓練費が前年度比10%以上増加で税額控除率を10%上乗せ最大控除率は40%となります。

ただし税額控除額は法人税等の20%を上限とします。

内容が拡充されていますね。

その他様々な要件が加わってくることから弊社では各事業年度の決算時に計算を行い正しく税額控除を行い

ます。

今回は給与の支給額を増加して税額控除が受けられるというお話でした。

事業再構築補助金申請の変更点をご存知ですか?

投稿:2022/05/09 | カテゴリ:制度・助成金

長野事務所の吉田です。

昨年から始まった事業再構築補助金ですが、金額も大きく話題になっている補助金なので既にご存知の方も

多いとは思います。令和4年度は次の6/30〆切の第6回の募集の他にあと2回程度実施されることが既に発表

されております。実は今回の6回目から主な変更点がある事はご存知でしょうか?主に7つ変更点があります。

それを1つずつご紹介していきます。

1つ目は売上高10%減少要件の緩和になります。今までは「2020年10月以降の連続する6カ月のうち、任

意の3ヶ月の合計売上高がコロナ以前と比較して5%以上減少していること」とされていましたが、

「2020年4月以降の連続する6カ月のうち、任意の3ヶ月の合計売上がコロナ以前と比較して10%以上減少

していること。」のみを要件とするように緩和されました。さらに売上に代えて付加価値を用いることも

可能となりました。

2つ目はグリーン成長枠が新設されました。研究開発・技術開発または人材育成を行いながら、グリーン

成長戦略「実行計画」14分野の課題解決に資する取組を行う中小企業等の事業再構築を支援するものにな

ります。グリーン成長枠は過去に事業再構築補助金が採択されていても再度申請できるのも特徴です。

3つ目は回復・再生応援枠の新設です。引き続き業況が厳しい事業者や事業再生に取り組む事業者への支援

として、2021年10月以降のいずれかの月の売上が対2020年・2019年同月比で30%以上減少していることや中

小企業活性化協議会等の支援で再生計画を策定している先も対象となっております。

4つ目は従業員規模により通常枠の補助上限額が下がりました。以前は上限が4,000万や6,000万円と一律で

あったものが従業員数により上限額が変更になっております。

5つ目は補助対象経費の見直しで、特に今までは「建物費」として新築でも認められておりましたが、原則

改修の場合に限るとされました。また「研修費」も補助金額の1/3の上限と見直しされました。

6つ目は事前着手の対象期間の見直しです。以前の事前着手対象期間は2021年2月15日から見直しされて、

2021年12月20日以降となりました。事前着手期間が短くなっているので要注意ですが、まだ事前着手制度自体

は残っておりますので、緊急性が高い事業であればぜひ検討しても良いかもしれません。

7つ目は複数企業当連携型の新設です。1社当りの各申請類型の上限額を上限として、最大20社まで連携して申

請することを認めて一体的な審査がされます。

以上のように要件として緩和された項目もあれば、補助金額の上限の制限のように厳しく制限された点も

あります。とはいえ、このコロナ禍により売上が下がっている、事業の見直しをして事業再構築に取り組むよう

に考えられているのであれば、ぜひ補助金申請を検討されてみてはいかがでしょうか?

事業計画を策定するにあたり、認定支援機関と一緒に事業計画を策定することが要件となっておりますので、上

記のご検討をされている企業様があれば、お気軽に弊社までご相談ください。

【IT導入補助金】インボイス制度に向けて ソフトウェア導入

投稿:2022/05/02 | カテゴリ:制度・助成金

こんにちは、財務コンサルティング事業部の峯村です。

ゴールデンウィーク真っ只中ですが、いかがお過ごしですか。何日か天気が崩れていましたが、今日以降は

良い天気が続きそうですね。

さて今回は、IT導入補助金の「デジタル化基盤導入類型」についてご紹介します。

IT導入補助金は、大きく分けて2つに分かれており、労働生産性の向上に資するITツール導入が要件となっ

ている「通常枠」と、今回ご紹介する会計ソフトや受発注ソフト等に特化した「デジタル化基盤導入類型」

とに分かれています。

デジタル化基盤導入類型の概要は以下の通りです。

デジタル化基盤導入類型の特徴として、補助率が高い代わりに、導入するソフトウェアは

①会計ソフト ②受発注ソフト ③決済ソフト ④ECソフト のいずれかの機能を持っている必要があり

ます。

加えて、通常枠では対象となっていないパソコン、タブレット、レジや券売機等のハードウェアも補助対象

となっています。なお、ハードウェア単体での申請はできません。

注意点として、通常枠と同様にこちらもIT導入支援事業者を通じて購入する必要があります。購入先がIT導

入支援事業者かどうかのご確認は購入前に必ず行ってください。

2023年10月から始まるインボイス制度や2023年12月末に宥恕期間が終わる電子帳簿保存法の対策をして

いかなければなりません。来年もこの補助金があるかは未確定ですので確実なうちに申請されることをお勧

めします。ソフトウェアを変更する事業者様は是非検討してみてください。

ご不明点やご質問等ございましたら、弊社担当までご相談ください。

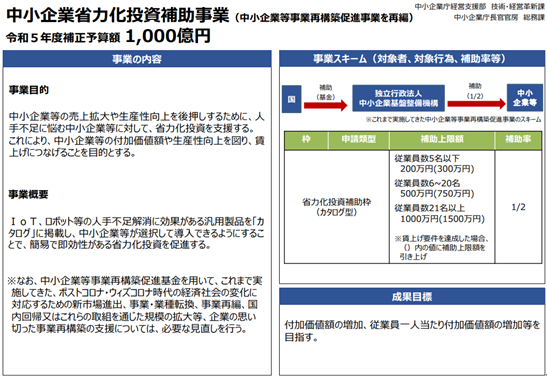

高額療養費制度の活用

投稿:2022/04/25 | カテゴリ:制度・助成金

こんにちは、医療福祉事業部の髙原です。

暖かくなり、過ごしやすい気候となりましたが、花粉症の私にとってはつらい時期です。

できるだけ外出の機会を減らすようにするなど、対策していこうと思います。

さて、今年の4月から、不妊治療にも保険制度が適用されるようになりました。

不妊治療にも保険制度が適用されることによって、全国統一の基準で、3割の自己負担で治療を受けることが

出来るようになりました。

しかし、同時に今まで活用されていた助成金が使えなくなりました。

結果として、今までより不妊治療に対する自己負担額が増えてしまう方もいらっしゃるかもしれません。

そこで、今回は「高額療養費制度」についてご紹介いたします。

「高額療養費制度」とは、医療機関や薬局の窓口で支払った額が、ひと月で上限額を超えた場合に、その超え

た額を請求することが出来る制度です。保険適用される診療について対象となりますので、もちろん保険診療

での不妊治療も対象となります。

ひと月の上限額は年齢や所得によって異なり、69歳以下の方の場合は、下記の表のようになります。また、ひ

と月の上限額は、同じ公的医療保険を使っている世帯ごとで区分されています。

なお、過去12ヶ月以内に3回以上、上限額に達した場合は、4回目から上限額が下がり、自己負担額をさらに軽減

することが出来ます。

支給申請は、ご自身が加入している公的医療保険(医師国保・歯科医師国保・健康保険組合・協会けんぽ・市町

村国保・共済組合など)に、「高額療養費の支給申請書」を提出または郵送することで出来ます。支給申請書は

インターネット等から取得することが可能です。ご加入の公的医療保険はお持ちの保険証の表面で確認すること

が出来ます。

「高額療養費制度」では、窓口で自己負担額を全額払ってから上限額を超えた額が支給されるまで、事務手続き

の関係で少なくとも3ヶ月はかかってしまいます。医療費が高額になりそうなことが分かっている場合は、「限度

額適用認定証」を事前に公的医療保険から発行してもらうことで、窓口で支払う額を抑える方法もあります。

「高額療養費制度」や「限度額適用認定証」の対象になりそうな方は、ご加入の公的医療保険に問い合わせてみ

てはいかがでしょうか。

令和4年1月から施行!安全運転管理者制度について

投稿:2022/04/18 | カテゴリ:制度・助成金

こんにちは、長野事業部の伴です。

新年度になり弊社にも6人の新入社員が入社してきました。

私もあっという間に3年目となり、時の流れの速さを感じています。

さて、今回は令和4年1月より施行されました安全運転管理者制度についてご紹介致します。

施行されて間もないこと、周知があまりされてないことからまだご存知ない方も多いのではないで

しょうか。

☆安全運転管理者制度とは

事業所等における自動車の安全運転と運行に必要な指導や管理業務を行わせるために、規定台数以

上の自動車の使用の本拠ごとに安全運転管理者を選任して、安全運転管理責任の明確化と交通事故

防止体制の確立を図る制度です。

上記の要件に該当する場合は安全運転管理者を選任していないと以下の罰則があります。

•安全運転管理者の選任義務【道路交通法第74条の3第1項】

自動車の使用者は、安全運転に必要な業務を行わせるため、規定の台数以上の自動車の使用の本拠ご

とに、安全運転管理者を選任しなければならない。(罰則:5万円以下の罰金・法人等両罰)

•副安全運転管理者の選任義務【道路交通法第74条の3第4項】

自動車の使用者は、安全運転管理者の業務を補助させるため、規定の台数以上の自動車の使用の本拠

ごとに、副安全運転管理者を選任しなければならない。(罰則:5万円以下の罰金・法人等両罰)

また、安全運転管理者を選任した場合には事業所の管轄の警察署の交通課に届出をする必要があります。

届出はオンラインによる申請も可能となっております。

最後になりましたが、安全運転管理者には運転者に対する国家公安委員会の「交通安全教育指針」に従

った安全運転教育をするという責務があります。車両の台数が要件に当てはまり、選任がまだのようで

したらご検討ください。

財産債務調書制度について

投稿:2022/03/15 | カテゴリ:制度・助成金

医療福祉事業部の会津です。

長かった寒さがようやく和らぎ春の訪れを感じます。

さて今回は財産債務調書制度についてお話させていただきます。

所得税・相続税の申告の適正性を確保する目的から、提出義務者は必要事項を記載した財産債務

調書を提出することが義務付けられていますが、令和4年度税制改正において財産債務調書制度が

見直されます。

【財産債務調書の提出義務者の見直し】

|

|

財産債務調書の提出義務者 |

|

改正前 |

①、②のいずれにも該当する方

①所得基準:所得2,000万円超

②財産基準:財産の価額の合計額が3億円以上

または

国外転出特例対象財産の価額の合計額が1億円以上

|

|

改正後 |

上記に該当する方に加えて③に該当する方も対象に

③財産基準:財産の価額の合計金額が10億円以上である居住者

|

財産の価額が10億円以上であると改正後は所得要件から外れるため、所得はなくても提出が義務

となります。

【財産債務調書を提出するメリット、提出しなかったときのデメリット】

あまり馴染みのない書類のため、知らずに提出していなかった方もいらっしゃるかも知れません。

ご自身での判断が難しいという方やご不明な点をお持ちの方がいらっしゃいましたら、お気軽に

お問い合わせください。

事業復活支援金について~NPO法人や医療法人でも申請できる?

投稿:2022/03/07 | カテゴリ:制度・助成金

こんにちは。長野事業部の林です。

2月もあっという間に終わり、今年の確定申告の期限も残り約1週間となっております。

弊社では皆様のご協力もあり、申告期限までに確定申告を終わらせることが出来そうです。

とはいえ、最後まで何があるかわかりませんので引き続き気を引き締めてまいります。

今回は、新型コロナウイルスの影響を受けた事業の継続・回復を支援する事業復活支援金

についてご案内をいたします。

★給付対象

下記①②を満たす中小法人、個人事業者が対象となります

① 新型コロナウイルス感染症の影響を受けている

② 2021年11月~2022年3月のいずれかの月(対象月)の売上高が2018年11月~2021年3月まで

の任意の同じ月(基準月)の売上高と比較して50%以上または30%以上50%未満減少した事業者

★給付上限額

個人事業主は最大50万円、中小法人は基準期間(上記②で選択した月を含む事業年度)

の年間売上高に応じて最大250万円が支給されます。

★申請方法

下記の3ステップで申請を行います。

①事業復活支援金HP (jigyou-fukkatsu.go.jp)上にて申請IDを作成します。

②登録確認機関にて、制度についての事前確認を受けます。(※)

③必要な書類を集めマイページから申請します。

※士業(税理士、行政書士等)や金融機関、お近くの商工会議所などが対象となります。顧問契約をしてい

る税理士事務所のように継続支援関係のある先であれば用意する書類等も少なく済むのでお勧めです。

また、過去に一時支援金または月次支援金の受給を受けている事業者は①②を行う必要はなく、過去申請に

用いたIDより申請できます。

★特例について

タイトルにも書かせていただいた通り、NPO法人や医療法人など通常の事業者ではない事業者は特例を用い

ての申請となります。一例としてNPO法人の特例は下記のようになります。

NPO法人・公益法人等特例

補助金支給の判定のもととなる法人事業収入は寄附金、補助金、助成金等を除き、法人の事業活動によって

得られた収入のみが対象となります。(いわゆる収益事業での収入になります)

そのほかにも2019年以降に開業した場合、基準年度の売上高で特別な計算式を用いることが出来る開業特例

などいろいろな特例がございます。

特例を用いて申請する場合、追加で必要書類の準備など手間が増えたり、審査の時間がかかるなどデメリット

もございますが、通常の申請項目では対象にならなくてあきらめていた事業者の方も、特例を用いれば申請を

できるかもしれませんの一度ご検討してみてはいかがでしょうか。

まだまだ落ち着きを見せぬ新型コロナウイルスですが、収入が減少している事業者の方は事業復活の一手とし

てご検討してみてはいかがでしょうか。

ご不明な点等ございましたら弊社担当までお問い合わせいただければと存じます。

環境変化に順応するために助成金のご活用を検討されてはいかがですか?

投稿:2022/02/28 | カテゴリ:制度・助成金

財務コンサルティング事業部の柳本です。

2月に入り寒い日が続いております。コロナ過なので家でゆっくりと過ごしてはおりますが暖かくなる

春が待ち遠しく感じます。

寒い日が続いていた2022年ですが、今年も諏訪湖の御神渡りが出現しなかったと2月上旬に発表があり

ました。温暖化の影響もあり御神渡りが発生したのはここ30年で8回程度と減少しているそうです。個

人的には寒いと思っていましたが、こういったニュースを目にすると地球温暖化が身近な問題と認識さ

せられます。

温暖化対策として2015年のパリ協定で全ての国が、温室効果ガスの排出削減目標等を定め5年ごとに更新

する事を決めました。日本においても2020年に当時の菅総理大臣が2050年までに温室効果ガスの排出を全

体として0にする、すなわちカーボンニュートラル、脱炭素社会を目指す事を宣言しました。

そのような社会情勢もあり、令和3年度の補正予算・令和4年度の本予算においても、引き続き環境に配慮

した企業に対して補助金の交付や税額控除を適用できる政策が盛り込まれました。

その中から何点か下記に列挙致します。

環境省HPで令和4年度予算案・脱炭素化事業一覧でカーボンニュートラルに関する他の施策を確認する事が

できます。念のため参考URLを下記に貼り付けます。

様々な国策等で経営者の意思決定も変化していく事が予想されます。

また、現状のコロナ禍でどのように経営を継続していけば良いか日々奮闘されていらっしゃると思います。

そんな状況ですが、自社の強みや弱みを再認識し、その中で必要な設備や人材に投資を行っていく機会があり

ます。補助金ありきでなく本当に必要な投資を行う時に助成金や補助金等が活用できれば、余った資金を他

の事項に使用でき経営の安定化も図られるのではないでしょうか?

補助金・助成金に限らずご不明点やご質問等ございましたら、お気軽に弊社担当までご相談下さい。

令和4年度改正の住宅ローン控除の変更点

投稿:2022/02/22 | カテゴリ:制度・助成金

医療福祉事業部の山﨑です。

2月の中旬になりましたが、寒さが厳しい日が続いており、春の訪れまでは遠いように感じます。

さて、今回は、新築の購入における住宅ローン控除についてご紹介します。

令和4年度税制改正でありました、「住宅ローン控除の変更点」をまとめました。

◎そもそも住宅ローン控除とは?

住宅を取得するために住宅ローン組んで購入または、バリアフリー等のためのリフォームでローンを

組んだ場合、決められた条件を満たすとその年のローンの残高に応じて所得税の控除を受けられると

いうものです。

◎令和4年度変更点は?

新築の場合の変更点は以下の表の通りです。

適用期間令和3年12月31日まででしたが、4年間延長され、令和7年12月31日までになりました。

また、控除率は1%から0.7%へ、対象者の所得要件は3,000万円から2,000万円以下に引き下げられ

ました。

◎実際いくらの控除取れる?

いくらの控除を受けることができるか、例を踏まえて試算したいと思います。

<例>

購入状況:新築(一般的な住宅)を3,500万円で購入。(3,000万円のローン、13年返済)

入居日:令和4年2月末に取得し、3月末に入居。

収入:夫の所得800万円、妻の所得無し

表に当てはめると、この住宅は、認定住宅以外の場合に当てはまり、13年間で最大273万円

の控除を受けることができます。

また、ローンの支払いが発生します。今回の例では、借入3,000万円を1.2%の利率で融資を受けたと

なりますので、13年間で約234万円の利息支払いが生じます。利息分よりも控除額の方が「39万円」

上回るという結果になり、住宅ローン控除のメリットが見えてくるのではないでしょうか。

今回は、住宅ローン控除について一部のご紹介となります。控除額は収入や借入条件などにより変わ

りますのでご注意下さい。詳細な制度内容を知りたい方や具体的な試算など、ご興味ある方は、お気

軽にお問い合わせください。

マイナンバーカードで出来ること

投稿:2022/02/14 | カテゴリ:制度・助成金

こんにちは。長野事務所の和田です。

本日はバレンタインデーですね。自分へのご褒美と称して百貨店のチョコレートを購入したい・・

と思いながら、結局コロナも第6波の渦中で感染が怖く行けずにおります。いずれコロナが収束す

ることを信じて、今年はまだ我慢したいと思います。

さて、今回のテーマは『マイナンバーカードで出来ること』です。

以前より国を挙げて力を入れているマイナンバーカードですが、その活用方法について解説してい

きたいと思います。

■マイナンバーとは(『マイナンバーカード』とは)

行政の効率化や国民の利便性を高めるため、住民票を有するすべての人に付与される12桁の番号(以下、

個人番号という)です。

平成27年10月以降、通知カードが郵送にて配布されました。

マイナンバーカードは、通知カード同様に個人番号を記載した物ですが、通知カードと異なり、自ら申

請して入手する必要がございます。

一見面倒ですが、マイナンバーカードを入手すると、以下のことが出来るようになります。

■マイナンバーカードで出来ること

①顔写真付き本人確認書類として使える

②住民票写しや戸籍謄本等をコンビニで取得できる

③児童手当の申請など行政手続きをオンラインでできる

④健康保険証として使用できる

⑤確定申告がオンラインでできる

⑥行政サービスポータルサイト『マイナポータル』※を利用できる

す。医療機関で支払った公的医療保険適用の医療費や調剤された薬の情報の確認、児童手当申請等はここで

行えます。

本人確認書類や健康保険証として使えるのはもちろんのこと、行政手続きがオンラインででき、本人がわ

ざわざ市役所等に出向く手間も削減できます。それに加え健康保険証として利用することで、確定申告の

際の医療費控除が自動計算でき、事務手間を減らすことが可能になります。

■マイナポイントがもらえるうちに手続きを

年明けより『マイナポイント第2弾』と称した施策が行われています。

対象となる3つの手続きを行っていただくと、最大20,000円分のポイントがゲットできます。

①マイナンバーカードを作る(申込開始時期:2022年1月1日より)

マイナンバーカードの発行後、選択したキャッシュレス決済で2万円のチャージまたはお買い物をする事で

上限5,000円分のマイナポイントが付与されます。

②健康保険証としての利用申し込みをする(申込開始時期:2022年6月より)

利用申し込みで7,500円相当のポイントが付与されます。

③公金受取口座の登録をする

2022年春以降、給付金や年金、児童手当などの公金の受取口座を登録することで、公金をスムーズに受け取

ることが出来るようになります。

口座登録は任意ですが、登録をすると7,500円相当のポイントが付与されます。

家計の一助となるかと思いますので、ぜひこの機会にご検討如何でしょうか。

所得拡大促進税制と賃上げ促進税制について

投稿:2022/02/07 | カテゴリ:制度・助成金

こんにちは、長野事業部の島貫です。

令和4年も1ヶ月が過ぎあっという間に確定申告の時期が迫ってきています。

皆様、今年の申告の準備はできておりますでしょうか。私は会計事務所職員ですが自分の申告はいつも期限間近

でバタバタしてしまうので、今年こそは余裕をもちたいなと毎年思っています。皆様も余裕をもって準備を進め

て頂ければと思います。

今回は、令和3年税制改正で今まで以上に使いやすくなった「所得拡大促進税制」と、令和4年税制改正で予定さ

れている「賃上げ促進税制」についてまとめました。

所得拡大促進税制とは、従業員へ支払う給与・賞与の総額(雇用者給与等支給額)が前事業年度よりも1.5%

増加していた場合に、その増加額の15%分の税金を控除できるという制度です。この制度が令和3年度税制改正

により、

継続雇用者(2年以上継続して雇用している従業員)の給与等増加の要件が撤廃されたため、今までは要件を満

たすことができなかった法人・個人事業主にも広く利用できる制度となりました。以下に中小企業者等の場合の

改正内容をまとめました。

適用時期に該当する事業年度の決算時には要件に該当するかの確認が必要となります。

また、令和4年度税制改正では、「賃上げ促進税制」も予定されています。

詳細は令和4年5月頃発表予定のようですが、現時点では、

●令和4年4月1日以降開始する事業年度が対象

(個人事業主の場合には令和5年申告分より適用)

●現行の所得拡大促進税制の適用要件または、雇用者給与等支給額が前年度比2.5%以上増加した場合には増加

分の30%を税額控除可能などの情報が出てきています。

こちらについてはまた詳細が発表され次第、弊社担当者よりご案内いたします。

今回紹介しました所得拡大促進税制について、自社が適用要件に該当するかどうか確認してみてはいかがで

しょうか。ご不明なあれば弊社担当者までご相談ください。

iDeCo+(イデコプラス)

投稿:2021/12/20 | カテゴリ:制度・助成金

こんにちは。長野事務所 倉澤です。

今回は企業年金を実施していない中小企業の事業主が、従業員の老後の所得確保に向けた支援を行う

ことができるよう、iDeCoに加入している従業員が拠出する加入者掛金に追加して、掛金を拠出でき

るiDeCo+(イデコプラス)という制度についてお知らせいたします。

すでにご存じの方も多く、加入者数も年々増えてきているiDeCo(個人型確定拠出年金)。こちらは

公的年金に上乗せして給付を受ける私的年金の1つで、加入者の老後の所得確保の一助となる制度で、

①掛金が全額所得控除の対象となり、②運用益も非課税、③受け取るときにも税制優遇措置を受けら

れる、という一度で3つの税制優遇のあるお得な制度です。

今回ご紹介するiDeCo+は、iDeCoに加入している従業員のうち、事業主掛金を拠出されることに同意

した加入者に対し、その拠出限度額の範囲内(5,000円以上23,000円以下)において加入者が拠出する

掛金に上乗せして事業主が掛金を拠出することができる制度です。

加入者の掛金を0円とすることはできませんが、事業主掛金が加入者掛金を上回ることは可能です。

納付方法は事業主が取りまとめて納付し、従業員掛金は原則、給与から天引きとなります。

出典:iDeCo公式サイト(国民年金基金連合会)

iDeCo+を実施するためには以下の5つの要件を全て満たす必要があります。

① 従業員(使用する第1号厚生年金被保険者)300人以下であること。

(ただし、同じ事業主が複数の事業所を経営している場合、全事業所の従業員の合計が300人以下

であることが必要。)

② 企業型確定拠出年金を実施していないこと。

③ 確定給付企業年金を実施していないこと。

④ 厚生年金基金(公的年金の厚生年金保険と異なる企業年金制度ですので、ご注意ください。)

を実施していないこと。

⑤ 従業員の過半数で組織する労働組合があるときはその労働組合、従業員の過半数で組織する労働

組合がないときは従業員の過半数を代表する者に、iDeCo+を実施することや掛金額について同意を

得る(労使合意をする)こと。

上記のような要件を満たし、書類を作成し、制度開始となります。

少し手間に感じるかもしれませんが、従業員の老後をより豊かにできることに加え、税制面でもiDeCo

同様、加入者掛金は全額本人の所得から控除できますし、事業主掛金も全額損金に算入できるので、事

業主にとっても従業員にとってもお得な制度だと思います。

ご興味がございましたら是非、導入をご検討ください。

インボイス制度と医療機関

投稿:2021/11/08 | カテゴリ:制度・助成金

こんにちは、医療福祉事業部の髙原です。

朝晩の冷え込みが厳しくなってまいりました。あっという間に、今年もあと2か月ですね。

さて、今年の10月よりインボイス発行事業者の登録が始まりました。これまでにインボイス制度

について、消費税免税事業者への影響(6月7日掲載)、インボイス制度への登録方法(9月20日掲

載)をテーマにご案内して参りました。

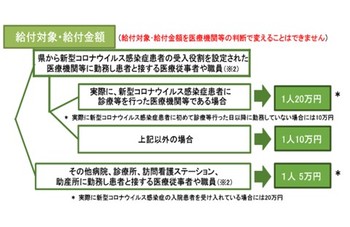

今回は医療機関がインボイス制度にどう対応するべきか検討してみます。結論としては、図1の通り

となります。

医療機関でインボイス制度について検討するときのポイントとして以下の2点があります。

①法人や個人事業主を相手とする取引はあるか

②自身の消費税の納税額に影響があるか

まず、「①法人や個人事業主を相手とする取引はあるか」について検討していきます。

医療機関の場合、保険診療については非課税収入となるのでインボイスについて気にする必要はありません。

また、個人の患者さんが相手の場合にはインボイス制度は関係ありません。

しかし、法人や個人事業主を相手に、企業健診やインフルエンザの予防接種などの課税取引を行っている場合、

インボイスを発行していない医療機関から発行している医療機関に切り替えられてしまう可能性もあります。

なぜインボイス制度を気にするのでしょうか。消費税は原則として、売上時に預かった消費税から仕入時に支

払った消費税を引いて差額を納付します。これを本則課税といいます。令和5年10月1日よりインボイス制度が

導入されると、インボイス発行事業者から仕入れた場合でしか支払った消費税を控除することができなくなり

ます。そこで、本則課税を選択している相手先はより多くの消費税を差し引けるように、インボイスを発行し

ている医療機関を選ぶかもしれません。

よって、相手先が本則課税を選択している場合、インボイス制度について検討する必要があります。

次に、「②自身の消費税の納付額に影響があるか」について検討していきます。

①のように本則課税を採用している場合は、仕入先がインボイス発行事業者であるか注意する必要があります。

一方、仕入時に支払った消費税を把握することは大変なため、売上時に預かった消費税のうち、事業の内容に

よって一定の割合を納付する方法もあります。これを簡易課税と言います。

簡易課税を選択している場合は、仕入時に支払った消費税は納税額に影響しないので、仕入先がインボイス制度

に対応しているかどうかを気にする必要はありません。

以上から、法人や個人事業主相手の取引が少なく、消費税が免税または簡易課税の医療機関は、インボイス制度

に対応しなくても損をすることはありません。

一方、法人や個人事業主相手の取引が多い医療機関のうち、消費税が免税の医療機関は特に注意が必要です。

消費税課税事業者でないと、インボイス発行事業者に登録することができません。課税事業者となりインボイ

スを発行した方が得となる場合もございますので、検討が必要となります。

本則課税、簡易課税に関わらず、課税事業者であれば、登録申請をしておくことで損をすることはありません。

また、万が一免税事業者に該当することになっても、インボイスの登録を取り消すことが可能です。登録も簡単

なため、課税事業者の場合はインボイス発行事業者に登録することをお勧めいたします。

インボイス制度開始と同時にインボイスを発行する為には、令和5年3月31日までに登録申請書を提出すること

が必要です。また、制度に対応した請求書(インボイス)を発行する為に請求書のフォーマットの変更なども必

要になります。お早めにご検討、ご準備することをお勧めいたします。

ご不明点等ございましたら、弊社スタッフまでご相談ください。

所得税、住民税の前払いでお土産がもらえる!?

投稿:2021/11/01 | カテゴリ:制度・助成金

こんにちは。長野事業部の伴です。

10月中旬あたりから急に寒くなり、驚くとともに時の流れの速さを感じています。

個人的にも秋は好きな季節なのですが、秋をすっ飛ばして冬になってしまったような気がして少し寂しいです。

鍋のおいしい季節ですね。

タイトルの「所得税、住民税の前払いでお土産がもらえる!?」を見て、なにそれ!?と思った方もいるかも

しれません。これ、実は「ふるさと納税」のことなのです。

ふるさと納税とは、自分の好きな自治体に寄付ができる制度です。手続きをすると、寄付金のうち2,000円を超

える部分について所得税の還付、住民税の控除が受けられます。また、自治体によって寄付への返礼品を設定し

ており、地域の名産品等を寄付のお礼、お土産として受け取ることができる魅力的な制度となっています。一般

的に、返礼品は寄付額の30%以内と決められており、例えば10,000円寄付した場合は3,000円相当の返礼品が

もらえることになります。

もし、100,000円寄付したとすると、30,000円相当のお土産がもらえます。さらに2,000円の自己負担額を除

いた、98,000円は所得税の還付や、翌年の住民税から控除となります。タイトルの通りですね。所得税、住民

税の前払いでお土産がもらえてしまいます。ふるさと納税は絶対にやっておいた方がいい制度なのです!

ここまでふるさと納税の概要を書かせていただきましたが、大切なポイントがもう3つあります。

1つ目がふるさと納税の上限額です。上限額を超えてしまった分は税金の前払いとはならず、自己負担となってし

まいます。

上限額の計算はとても複雑な計算となっておりますが、簡単にシミュレーションができるサイトもありますので

是非ご活用ください。

2つ目がワンストップ特例制度です。ふるさと納税をし、税額控除を受ける場合には「確定申告」をするか、「ワ

ンストップ特例制度」の適用に関する申請が必要となります。ワンストップ特例とは、一定の条件を満たす場合

には確定申告をしなくても税額控除が受けられるという制度です。ふるさと納税をした先から送られてくる申請

書に必要事項を記載し郵送するだけで、確定申告をしなくても税額控除を受けることができます。

また、一定の条件とは、

①年収2000万円を超える給与所得者ではないこと

②給与を複数から得ていないこと

③1年間のふるさと納税の寄付先が5自治体以内であること

④確定申告をしないこと

の4つです。4つのうちすべてを満たす場合のみワンストップ特例制度を活用できます。

3つ目が、今年度の確定申告から寄附ごと発行の「寄付金の受領書」に代えて、年間寄付額を記載した「寄付金控

除に関する証明書」を添付することができるようになりました。

「寄付金の受領書」は寄附ごとの発行であったため、寄附を20回していれば20枚となっていましたが、「寄付金

控除に関する証明書」であれば、1枚での添付が可能となります。この「寄付金控除に関する証明書」を発行でき

る事業者は、『さとふる』や『ふるなび』等の、ふるさと納税サイトを運営する事業者となっております。多く

の自治体に寄付をしている方は、添付書類の数が減り、管理や書類準備が簡単になるメリットがございます。

ネットショッピングが発達した今、さとふるやふるなびはもちろん、楽天市場やYahoo!ショッピング等からもふ

るさと納税ができるようになっています。原則は還元率が30%以内となっておりますが、自治体によっては実質

的に100%を超えるような還元率の返礼品がある場合もあります。是非この機会にご覧になってみてください。

最後になりましたが、私は今年のふるさと納税は「焼き鳥100本セット」10,000円と、「もつ鍋セット10人

前」10,000円、合計で20,000円にしてみました。自己負担額の2,000円を除いた、18,000円分、来年の住民

税が少なくなる想定です。焼き鳥をいっぱい食べて、もつ鍋をいっぱい食べて、税金の前払いができる、な

んて素晴らしい制度でしょう。ぜひ皆様もご活用ください。

また、ご不明点等ございましたら弊社担当までご連絡ください。

新型コロナウイルス感染症による小学校休業等対応助成金が再開されました

投稿:2021/10/19 | カテゴリ:制度・助成金

こんにちわ。医療福祉事業部 田中です。

緊急事態宣言が解除され、外出する方を多く見かけるようになりました。

体調を崩しやすい時期にもなりましたので、感染対策には引き続き力を入れていきましょう。

さて、今回は新型コロナウイルス感染症による小学校休業等対応助成金についてご紹介いたします。

令和3年6月30日付けで申請が終了したこちらの制度ですが、令和3年8月に小学校等の夏休みの延長が相次いだ

ことを受け、再開されました。

小学校の休校により、保護者の方は子どもの面倒を見るために仕事を休む必要があり、その場合は有給休暇を使

用することになります。しかし、有給休暇には限りがありますので、安心して休めないケースも多くあるのでは

ないでしょうか。

今回の助成金では、通常の有給休暇とは別に特別な有給休暇とすることで、その際に必要な額が全額補填され

ます。

日額の上限はございますが、日数の制限は設けられておりませんので、長期の休暇をとることも可能です。

また、以上のような労働者保護の目的のみにとどまらず、労働者の事情に柔軟に対応することにより「働きや

すい職場」という印象を与え、労働者の離職防止や雇用促進に繋がるのではないでしょうか。

〇制度の概要

令和3年8月1日から令和3年12月31日までの間に、以下の子どもの世話を保護者として行うことが必要となっ

た労働者に対し、有給(賃金全額支給)の休暇(労働基準法上の年次有給休暇を除く)を取得させた事業主

に対し、助成金が支払われます。

①新型コロナウイルス感染症に関する対応として、ガイドラインなどに基づき、臨時休業などをした 小学校

など(保育所等を含みます)に通う子ども

② 新型コロナウイルスに感染した子どもなど、小学校などを休む必要がある子ども

〇助成内容

支給額:有給休暇を取得した対象労働者に支払った賃金相当額×10/10

※具体的には対象労働者1人につき、対象労働者の通常の賃金を日額換算した額×有給休暇の日数

上限額:日額13,500円

※対象期間中に緊急事態宣言又はまん延防止等重点措置を実施すべき対象区域に事業所のある企業について

は15,000円

※日額換算した額が13,500円を超える場合であっても、全額を支給する必要があります。

〇申請期限

①令和3年8月1日~同年10月31日の休暇:令和3年12月27日(月) 必着

②令和3年11月1日~同年12月31日の休暇:令和4年2月28日(月) 必着

今回の制度は就業規則に休暇制度の規定が無くとも申請の対象となります。また、すでに有給休暇の取得や欠勤

により休暇を得ている場合でも、事後的に特別休暇に切り替え、助成金を申請することが可能です。

対象になる方がいらっしゃいましたら、ぜひご活用をご検討ください。

申請方法及び申請書類については、以下のURLより確認することができます。

不明点等ございましたら弊社スタッフまでお声がけください。

インボイス制度登録のご案内

投稿:2021/09/20 | カテゴリ:制度・助成金

こんにちは、長野事業部の林です。

緊急事態宣言は解除されましたが、まだまだ感染者の数は多く、引き続き感染防止や感染した場合の重篤

化に備えワクチン接種など対策を引き続き行っていきたい所です。

さて、今回は2023年10月から始まる消費税に関するインボイス制度に向けて今年の10月から始まる

登録申請方法やスケジュールに関するご案内です。

〇インボイス制度の概要

先日のブログ(2021.6.17投稿)にてご案内をさせていただいておりますが、簡単にまとめますと、消費税を

納めている事業者のみがインボイス(適格請求書)という消費税の仕入税額控除の要件となる請求書を発行で

きるようになる制度です。

また、消費税の仕入税額控除とは売上に係る消費税から、仕入等の経費の支払いに係る消費税を控除して消費

税の納税額を計算する制度です。

インボイス制度の注意点は、インボイスの発行が出来る事業者は消費税の課税事業者に限られる点です。

つまり、消費税の納税を免除されている事業者(免税事業者)はインボイスの発行が出来ないため、取引先に

よってはインボイスの発行が出来ない事を理由に、取引が無くなるリスクがあります。

そのため免税事業者の方は、課税事業者の選択を考えなくてはいけないかもしれません。

〇インボイス制度の申請方法

インボイスを発行するには、請求書等の様式を変えるだけではなく、税務署へ登録申請手続きを行う必要があ

ります。

申請方法については2通りの申請方法がございます。

① e-Taxを利用した電子申請

PC、もしくはスマートフォン上(※1)から登録申請手続きが行えます。

マイナンバーカードなどを用意の上、画面に表示される質問に回答していく事で申請が出来る問答形式となって

おり、国税庁のHP(※2)上に詳細なマニュアルが用意されており、とても簡単に申請が出来るようです。

② 郵送による登録申請手続

国税庁HPより登録申請書を印刷の上、管轄の国税局インボイス登録センターへ郵送となります。

長野県の場合は、関東信越国税局インボイス登録センターとなります。

〇インボイス制度のスケジュール

インボイス制度は2023年10月1日に導入となり、導入以降は上記でご説明したように、インボイスが無い請

求書では仕入税額控除を取れなくなります。

2023年10月1日からインボイスの発行が出来るようにするには2021年の10月1日から2023年の3月31日まで

に登録申請手続きを行う必要がございます。(原則)

申請期限の2023年3月31日までまだ1年半ほどございますが、請求書のフォーマットの変更や、免税事業者の

場合、課税事業者を選択するのかなど登録申請以外にも行う事がありますので、早い段階から制度の理解と

準備が必要になってまいります。

ご不明点等ございましたら、弊社担当までご相談ください。

※1スマートフォンからの申請は個人事業者のみとなります。

コロナウイルス感染症対策に対する支援金

投稿:2021/09/13 | カテゴリ:制度・助成金

財務コンサルティング事業部の柳本です。

新型コロナウイルス感染症が蔓延してから1年半がたち、いまだ終息の目途がたっておりません。

そんな中、自民党の総裁選が9月末に、衆議院の任期満了による総選挙が10月に開催予定です。国

のリーダーが変わり、今後のコロナウイルス感染症への政策にも変化がみられるかもしれません。

9/13現在のコロナウイルス感染症に対する支援策を何点か下記に列挙致します。

業種別でみると、飲食業は営業時間短縮要請協力金、観光業は宿泊延期割があります。

また、市町村別でみると、コロナ感染予防対策経費や新分野への販路開拓に要する経費の補助が

あります。

緊急事態宣言・まん延防止等重点措置、長野県の飲食店に対する営業時間短縮要請の延長や政策

方針の変更により支援策も随時、延長や修正が行われています。

申請要件や期限等多くの情報を正しく把握して、申請漏れによる不利益を被らないようにして頂

ければと思います。

ご不明点やご質問等ございましたら、お気軽に弊社担当までご相談下さい。

働き方改革推進支援助成金(労働時間短縮・年休促進支援コース)

投稿:2021/09/06 | カテゴリ:制度・助成金

医療福祉事業部の山﨑です。

新型コロナウイルス感染症がまた流行り始めてきました。長野県内でも感染者が多く、「過去最多」という

言葉をよく聞くようになり、いつ感染してもおかしくない状況です。

特に医療機関では、感染対策等を改めて考える必要が出てきたと感じています。

今回は、そんな医療機関で助成金を活用しながら行えるコロナ感染対策についてご説明いたします。

【働き方改革推進支援助成金の「労働時間短縮・年休促進支援コース」】

このコースは、生産性を向上させ、労働時間の縮減や年次有給休暇の促進に向けた環境整備に取り組む中小

企業を支援するコースとなっています。

【要件とは】

支給対象となる事業主は、次のいずれにも該当する中小企業事業主です。

①労働者災害補償保険(労災保険)の適用事業主であること。

②交付申請時点で、「成果目標」の設定に向けた条件を満たしていること。

③全ての対象事業場において、交付申請時点で、年5日の年次有給休暇の取得に向けて就業規則等を整備し

ていること。

【成果目標とは】

すべての事業所において、以下の3つの中から1つ以上選択し、目標達成できるように取り組みを実施してい

きます。成果目標の達成状況に応じて助成金の上限が変わります。

|

|

成果目標内容 |

助成金上限 |

|

1

|

すべての対象事業場において、月60時間を超える36協定の

時間外・休日労働時間数を縮減させること。(月60時間以下又

は月60時間を超え月80 時間以下に上限を設定)

|

50~

100万円

|

|

2

|

下記の特別休暇の規定をいずれか1つ以上、新たに導入すること

・病気休暇

・教育訓練休暇

・ボランティア休暇

・新型コロナウイルス感染症対応のための休暇

・不妊治療のための休暇 50万円

|

50万円 |

|

3

|

時間単位の年次有給休暇の規定を新たに導入すること |

50万円

|

上記1から3の上限額または、実際にかかった対象経費の合計額×補助率3/4(機器購入等の場合で一定の場合

は4/5)のいずれか低い額を受けとることができます。(指定された賃金引き上げを行うとさらに上限が引き

あがる加算があります。)

【助成金対象の取り組みとは】

この助成金の対象となるものは、以下の7つです。

1.労務管理担当者に対する研修

2.労働者に対する研修、周知・啓発

3.外部専門家によるコンサルティング

4.就業規則・労使協定等の作成・変更

5.人材確保に向けた取り組み

6.労務管理用ソフトウェア、労務管理用 機器、デジタル式運行記録計の導入・ 更新

7.労働能率の増進に資する設備・機器などの 導入・更新

医療機関の方が申請する場合、弊社で多い取り組み事例は「自動釣銭機の導入」です。

導入することで、作業効率があがり、労働時間の削減につながります。さらに、お客様とのお金の受け渡しが

省略できるため、感染対策にもつながります。

【支給額の計算方法】

例えば、160万円自動釣銭機の導入、成果目標「2」と「3」を導入した場合

・経費:160万円×4/5(職員30人以下の場合)=128万円

・上限額:成果目標2と3の場合、上限額50万円ずつなので、上限100万円

いずれか低い方を助成金として受けとることができるため、このケースだと100万円が受給額となります。

購入前に申請手続きを行う必要がありますので、ご注意下さい。

【期限いつまで】

申請の受付日は2021年11月30日までとなっていますが、国の予算を超えると申請期限前にいきなり受付を

締め切られてしまう場合がありますのでご注意下さい。

また、事業実施期間中(交付決定の日から2022年1月31日(月)まで)に取組を実施することとなってい

ます。

期限が近くなっておりますので、早めのご検討していただければと思います。

ご不明点ございましたら弊社スタッフまでお声がけ下さい。

厚生労働省 働き方改革推進支援助成金(労働時間短縮・年休促進支援コース):

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000120692.html

長野県新型コロナ中小企業者等特別応援金

投稿:2021/08/30 | カテゴリ:制度・助成金

こんにちは。長野事務所の和田です。

7月以降の急激なコロナウイルスの流行に加え、8月に入りすぐ大雨による気温の低下、その後猛暑も続き、

体が悲鳴を上げている今日この頃です。皆様いかがお過ごしでしょうか。

今回は、8/2に弊社の奈良がご紹介させていただきました『月次支援金』と併せてご検討いただきたい制度

『長野県新型コロナ中小企業等特別応援金(以下、特別応援金)』についてご案内いたします。

【制度の概要】

長野県内の幅広い業種の中小企業者を対象に、コロナの影響を受け、売上が50%以上減少した事業者に対し

て、それぞれ以下の金額を上限として応援金が支給される制度です。

〇中小法人等:20万円

〇個人事業者:10万円

【対象となる者】

長野県内で事業を営む中小企業者等

【給付対象となる要件】

①新型コロナウイルス感染症の影響を受け、2021年4月~6月のいずれかの月の売上が、2019年又は2020年の

同月比で50%以上減少していること。

②国の『月次支援金』を受給していないこと。

国の『月次支援金』と同じように思える制度ですが、月次支援金が「緊急事態措置またはまん延防止等重点

措置に伴う『飲食店の休業・時短営業』または『外出自粛』等の影響を受けている事」という条件を満たす

必要があるのに対し、『特別応援金』はこの条件がありません。

対象期間に売上が50%以上減少した幅広い業種の事業者が対象になることから、月次支援金の給付対象外と

なった方でも給付を受けられる可能性がございます。

なお、『月次支援金』との併用はできませんのでご注意下さい。

本制度の受付期間は、2021年8月2日(月)~2021年9月30日(木)迄となっております。

申請方法及び申請書類については、以下のURLより確認することが出来ます。

申請対象となるか等気になる方は、是非一度、弊社担当者迄お問い合わせください。

事業再構築補助金 第三回公募からの変更点

投稿:2021/08/17 | カテゴリ:制度・助成金

財務コンサルティング事業部の河内です。

猛暑日が続いておりますが、いかがお過ごしでしょうか。長野は特に日差しが痛いくらいですね。

こまめに水分をとり涼しいところで過ごすに限るのかなと思います。

事業再構築補助金の第三次公募が7/30から開始し、申請受付は8月下旬・締切は9/21と発表されま

した。今回第三次申請から新たに[枠]ができていたり、要件そのものが変更していますの

で、ご紹介させて頂きます。

・ [最低賃金枠]の創設 (採択率が優遇)

通常枠に比べて採択率が優遇され、補助率は、中小企業者等が3/4(通常枠は2/3)、中堅企業等が2/3(通常

枠は1/2)となります。ただし、補助額は最大1,500万となり、以下の通り従業員規模で補助額が変わります。

|

従業員規模 |

補助額 |

|

【従業員数5人以下】 |

100 万円 ~ 500 万円 |

|

【従業員数6~20 人】 |

100 万円 ~ 1,000 万円 |

|

【従業員数21人以上】 |

100万円 ~ 1,500万円

|

また新たに下記要件2点を満たす必要があります。

(要件1)【売上要件】

(あ) 通常枠の要件に加え、 2020年4月以降のいずれかの月の売上高が対前年又は対前々年比で30%以上減少

(い)(あ)を満たさない場合は2020 年 4 月以降のいずれかの月の付加価値額が対前年又は前々年の同月比で

45%以上減少していること。付加価値額とは、営業利益+人件費+減価償却費をいいます。

(要件2)【従業員給与の要件】

2020年10月から2021年6月の間で、3か月以上最低賃金+30円以内で雇用している従業員が全従業員数

の10%以上

・[大規模賃金引上枠]の創設 (採択率が優遇)

従業員数が101人以上の場合は、補助上限を最大1億円となる枠が新たにできました。補助率は以下の通りとなり

ます。

|

事業者規模 |

補助率 |

|

中小企業者等 |

2/3 (6,000万円を超える部分は1/2) |

|

中堅企業等 |

1/2 (4,000万円を超える部分は1/3) |

要件としては、通常枠に加えて下記2点が追加となります。

(要件1)【賃金引上要件】

補助事業実施期間の終了時点を含む事業年度から 3~5 年の事業計画期間終了までの間、事業場内最低賃金を

年額 45 円以上の水準で引き上げること

(要件2)【従業員増員要件】

補助事業実施期間の終了時点を含む事業年度から3~5 年の事業計画期間終了までの間、従業員数を年率平均

1.5%以上(初年度は 1.0%以上)増員させること

・[通常枠]の補助限度額の見直し

従業員数が51人以上の場合は、補助上限を最大8,000万円まで引上げ(従前は最大6,000万円)

・要件の見直し

(見直し要件1)売上要件対象月の拡大

売上高10%減少要件の対象期間を2020年10月以降から2020年4月以降に拡大する。ただし、2020年9月以前

を対象月とした場合、2020年10月以降売上高が5%以上減少していることが条件となります。

(見直し要件2)売上高10%減少要件の見直し

売上高10%減少要件は、付加価値額の減少でも要件を満たすこととする。付加価値額とは、営業利益+人件費+

減価償却費をいいます。

(見直し要件3)「新規性」の判定の見直し

「過去に製造等した実績がない」を「コロナ前に製造等した実績がない」に改める。

第三次を含め残り3回程度の公募を予定しているようです。補助金ありきではかなりハードル・リスクが高い補助

金になりますが、今回の変更で、加点枠を設け採択率上げたりや対象事業者を広げる内容になっております。

なお、大規模賃金引上枠、最低賃金枠で不採択の場合は、通常枠で再審査され、再審査にあたっては事業者での

手続きは不要のようです。事業計画や申請についてなど、ご検討されている方は、弊社担当者までご連絡いただ

ければと思います。

長引くコロナ禍を乗り切るために『月次支援金』

投稿:2021/08/02 | カテゴリ:制度・助成金

こんにちは。長野事業部の奈良です。

新型コロナワクチン接種が着々と進んでおりますが、皆様はすでに接種完了されておりますでしょうか。

とはいえ変異ウイルスも猛威を振るっており、情勢不安の先行きが見えない状況が続いております。

そんな中、今回は緊急事態宣言やまん延防止等重点措置によって売上高が激減している業種の方々に活用

していただける月次支援金の制度を紹介させていただきます。

『月次支援金』とはコロナの影響を受け、売上が50%以上減少した事業者等に対して、それぞれ以下の金

額を上限として2021年4月~2021年8月まで月々、支援金が支給される制度となります。

【中小法人等:月額20万円】

【個人事業者等:月額10万円】

給付対象となる要件は

①緊急事態宣言又はまん延防止等重点措置に伴う飲食店の休業・時短営業又は外出自粛等の影響を受け

ていること

②緊急事態宣言やまん延防止等重点措置が実施された月のうち対象措置の影響を受けて月間売り上げが

2019年または2020年の同じ月に比べて50%以上減少していること

の2点となり、①と②を満たせば業種・地域を問わず給付対象となり得ます。

長野県は直接的な影響は受けておりませんが、観光県ということで緊急事態宣言もしくはまん延防止等

重点措置が公示された地域からの観光客が主な収入源となっている事業者等や対象措置実施都道府県等

の業者と取引があった場合、申請対象となります。

対象措置実施都道府県等は月毎に異なりますが、以下の都道府県が該当します。

すでに4月~7月分に関しては、申請が開始しており、それぞれの申請期間は

・4月~5月分は8月15日まで

・6月分は8月31日まで

・7月分は9月30日まで

となっております。 8月分は9月1日より開始し、10月31日までとなります。

申請は事務局ホームページより申請IDを取得して進めていくこととなりますが、申請前に登録確認機関での事前

確認を受ける必要があります。

商工会議所や金融機関等でも事前確認を受けられますが、弊社も登録確認機関となっておりますので、申請をお

考えの方は詳しくは弊社までお問い合わせください。

所有者不明土地の相続登記義務化

投稿:2021/07/19 | カテゴリ:制度・助成金

こんにちは、医療福祉事業部資産税課の中島です。

天気が不安定で蒸し暑い日が続いたり、そうかと思えば少し肌寒い日があったり、あまり体に優しく

ない日が続きますね。我が家のネコは涼しい場所でお腹を丸出しにして大の字になって寝ています。

さて、今回は所有者がわからなくなってしまっている「所有者不明土地」に関する登記が義務化

される点についてご紹介したいと思います。

今年4月に民法・不動産登記法などの改正案が成立し、2023年度以降順次施行される予定となりました。

この「所有者不明土地」は、主に次のような場合に発生します。

①相続のあと、その土地や建物を相続した人に所有者を変更する登記をしていない

②所有者が引っ越した際に、住所変更登記をしていない

こうした場合に、国が公共事業や再開発に使いたくても所有者を探して連絡するために時間や費用がか

かったり、自分で土地を活用したいと思っても亡くなった方の相続人が多数いる場合には全員に連絡を

取らなければならなくなったりして、土地の活用が難しくなることがあります。

このような問題を解決するため、これまでは任意で申請期限もなかった登記を、期限を決めて義務づけ

る法改正が成立しました。

具体的には、次のように期限と罰則が設けられます。

①土地・建物の相続登記

遺言などにより取得した場合には相続の開始があったことを知った日から、遺産分割協議などで取得した

場合には分割が決まった日から3年以内に、取得した不動産について相続登記をする必要があります。

正当な理由がなく相続登記を怠ってしまうと、10万円以下の過料が課されます。

②所有者の住所変更登記

不動産の所有者については、変更があった日から2年以内に登記をする必要があります。

こちらは、5万円以下の過料の対象となります。

登記の義務化が注目されていますが、この一方で、

①これまで複数人で行わなければならなかった申請が一人でできるようになるなどの手続きの簡略化

②法務局に申請することでその人の所有財産一覧を発行してもらえるようになる

③相続等により取得した土地のうち一定の条件を満たすものについて管理費をまとめて納めることで

国庫に帰属させることができるようになる

といった登記を積極的に行ってもらうための整備もされます。

施行は3年後から順次となりますが、相続があったあと登記をしないままであったり、活用できずに放

置してしまったりしている土地をどうするかなど、早いうちに考えておくことをおすすめします。

何から手をつけたらいいのかわからない、といった場合にもサポートさせていただきますので、お気軽

にご相談ください。

所得拡大税制が改正されました

投稿:2021/06/21 | カテゴリ:制度・助成金

こんにちは 長野事務所の柳田です。

医療従事者や65歳以上の方の中にはワクチンの接種が2回終った方もいらっしゃるようです。

国内のワクチン開発も進み、塩野義製薬では2021年末までに3000万人分の生産体制を目指し

ているとのニュースも飛び込んできました。ただ兵庫県ではワクチン接種を2回終えた病院

スタッフの感染が確認されていますので、接種を終えても感染防止を徹底していくことに変

わりはないのだなあと感じています。

さて 今日は所得拡大促進税制の改正についてのお話です。

所得拡大促進税制とは、青色申告書を提出している法人や個人事業主が、一定の要件を満たし

たうえで、前年度より給与等の支給額を増加させた場合、その増加額の一部を法人税(個人事

業主は所得税)から税額控除できる制度です。

この制度が令和3年度税制改正が行われましたので内容をお伝えします。

適用要件を一部見直し・簡素化したうえで、適用期限を2年間延長することとなり

【適用期限:令和4年度末まで】となりました。今回は中小企業と個人事業に関しての改正に

ついて記していきます。

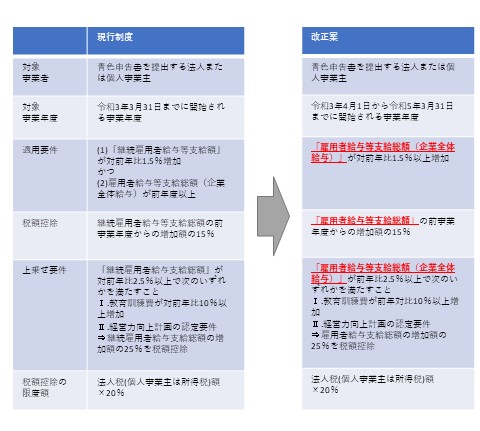

|

《現行制度》

|

《改正案》

|

|

【通常要件①】

継続雇用者給与等支給額が前年度比で1.5%以上 かつ

【通常要件②】

給与等支給総額(企業全体の給与)が前年度以上

|

【通常要件】

給与等支給総額(企業全体の給与)が前年度比で1.5%以上

|

|

【税額控除】

給与等支給総額の増加額の15%を税額控除

|

【税額控除】

給与等支給総額の増加額の15%を税額控除

|

|

【上乗せ要件】

継続雇用者給与等支給額が前年度比で2.5%以上であり、次のいずれかを満たすこと

Ⅰ教育訓練費が対前年度比10%以上増加

Ⅱ中小企業等経営強化法に基づく経営力向上計画の認定を受けており、経営力向上が確実になされていること

|

【上乗せ要件】

給与等支給総額(企業全体の給与)が前年度比2.5%以上であり、次のいずれかを満たすこと

Ⅰ教育訓練費が対前年度比10%以上増加

Ⅱ中小企業等経営強化法に基づく経営力向上計画の認定を受けており、経営力向上が確実になされていること

|

|

【措置内容】

給与等支給総額の増加額の25%を税額控除

※控除上限は、法人税額の20%

|

【措置内容】

給与等支給総額の増加額の25%を税額控除

※控除上限は、法人税額の20%

|

主な改正点は継続雇用者給与等支給額の比較が無くなったこと、

目的としては雇用を守り、個人消費の原資となる所得の下支えが必要であるためとのことです。

詳しくお知りになりたい方は弊社担当者までお問い合わせください。

早く元の生活に戻れたらいいと願いつつ 毎日を大切に生きていきたいと思います。

中小企業経営強化税制の期限延長

投稿:2021/06/14 | カテゴリ:制度・助成金

こんにちは、医療福祉事業部・資産税課の竹内です。

新型コロナウイルスの感染拡大が続く中、全国で高齢者のワクチン接種が始まりました。

感染を抑えるため1日も早い接種が望まれます。

さて今回は、2021年度の税制改正で適用期限が2022年度末まで延長となった「中小企業経営強化

税制」について紹介します。

中小企業経営強化税制とは、一定の設備を取得した際に、取得した設備を即時償却か取得価額の10%の

税額控除を選ぶことが出来る税制です。

例えば…

中小企業経営強化税制を使い、1,000万円の設備投資をした場合

① 即時償却→1,000万円全額を取得した期の経費にすることができます。

② 税額控除→耐用年数で償却しながら、取得した期に1,000万円×10%=100万円を法人税額から控除す

ることができます。

〇対象企業

資本金、出資金が1億円以下の法人または常時使用する従業員数が1,000人以下の中小企業者等で、中小

企業経営強化法の認定を受けた事業者

〇申請方法

① 公認会計士、税理士等による事前確認

② 経済産業局、工業会による認定

③ 経営力向上計画の申請(業種を所轄する主務大臣に対して)

④ 設備を取得して事業に使用

⑤ 必要書類を添付して税務申告

※対象設備の分類によって、申請方法が異なりますので、詳しくは中小企業庁HPをご覧ください。

〇対象となる設備

対象となる設備は、A~D類型に分類されています。それぞれ、金額の要件や経済産業局、工業会等から

の証明書の発行を受けることが要件となっています。

原則では、経営力向上計画の認定を受けてから設備を取得する必要があり、例外として、設備を取得し

た後に経営力向上計画を申請する場合には、設備取得日から60日以内に経営力向上計画が受理される必

要があります。

・A類型:生産性向上設備…生産性が旧モデルと比べて平均1%以上向上する設備工業会の証明書が必要

・B類型:収益力強化設備…投資収益率が年平均5%以上の投資計画がかかる設備経済産業局の確認書が必要

・C類型:デジタル化設備…遠隔操作、可視化、自動制御化のいずれかを可能にする設備経済産業局の確認書

が必要

・D類型:経営資源集約化設備…2021年度の税制改正で新たに追加されたもの詳細は中小企業庁のHPで今後

公表予定

※対象となる設備や金額の要件については、それぞれの類型で異なるため、詳しくは中小企業庁HPをご覧くだ

さい。

上記のように、即時償却や取得価額の10%の税額控除といった税効果が期待できる税制ですので、新しく設備

投資をお考えの方は、検討してみてはいかがでしょうか。

もし中小企業経営強化税制が適用できない場合でも、中小企業投資促進税制の要件に当てはまる場合もあります

ので、併せてご検討いただければと思います。

インボイス制度と消費税免税事業者

投稿:2021/06/07 | カテゴリ:制度・助成金

財務コンサルティング事業部の黒澤です。湿気が多い時期になりました。高温多湿のまとわりつくよう

な不快感に負けずに過ごしたいものです。

さて、今回は消費税に関するインボイス登録制度のご案内です。消費税の軽減税率の導入に伴って、

令和5年10月1日にインボイス制度が導入されます。導入以降は、売りにかかった消費税から買いにかかっ

た消費税を差し引く仕入税額控除にインボイスが必要になってきます。

インボイス制度の導入に先駆けて、令和3年10月1日からインボイス発行事業者の登録申請が始まります。

申請から税務署による審査を経て登録された場合は「登録番号」が発行されます。この「登録番号」がポ

イントで、今回の登録申請は消費税を納める必要のある課税事業者はもちろん、消費税を納める必要のな

い免税事業者にも影響が出てきます。

そもそもインボイスとは、現行の規格の請求書(事業者の名称、取引年月日、取引内容、税率ごとの対価

の合計額、請求書を受け取る事業者の名称を記載した請求書)に適用税率、税率ごとに区分した消費税額と、

税務署から発行される「登録番号」の記載を追加したものになります。「登録番号」が記載されていない請

求書に関しては、インボイスの要件を満たさないわけです。

ざっくりとまとめると、消費税の仕入税額控除を行うためにはインボイスが必要、インボイスを発行するには

「登録番号」が必要、「登録番号」の発行を受けるにはインボイス発行事業者の登録が必要、ということにな

ります。

重要なのは、このインボイス発行事業者の登録を出来るのは消費税の課税事業者だけである、という点です。

消費税の免税事業者はインボイスを発行できないのです。インボイスが発行できない免税事業者との取引では、

買手は消費税の仕入税額控除が出来ません。

例えば、卸売業者の売上が1,000万円、仕入が800万円として比較してみます。全て消費税10%の取引と仮定す

ると、消費税の納付額は20万円になります。ところが、仕入800万円の内200万円をインボイスの発行できない

免税事業者から買っていた場合は消費税の納付額は40万円となります。この例では、インボイスでないだけで

消費税の計算上20万円損してしまいます。

インボイス発行事業者の登録を受けるかどうかは事業者の任意である、とされています。

しかしごく一部を除き殆どの商取引に消費税が課税されている状況においてインボイスが出せるか出せないか

は、売上が減ってしまう可能性がある非常に大きな問題かと思います。

同じ内容の取引で同じ金額を支払うとすると、消費税の計算上損をしない事業者と取引したいと思うのは自然

なことでしょう。他にも、その損をする部分を買手と売手のどちらが負担するのか、といったような厄介な問

題が立ち上がることも予想されます。免税事業者である売手が消費税分を負担する場合、手元に残るお金が消

費税分減ることになってしまいます。

インボイス対応による対外的な信頼性を考えると、消費税の申告・納付の負担を考慮した上でも課税事業者に

なって、インボイス発行事業者の登録を検討する余地はあるかと思います。

ご質問等ございましたら、弊社担当までご相談ください。

事業再構築補助金の採択にむけてのポイントは?

投稿:2021/06/01 | カテゴリ:制度・助成金

長野事務所の吉田です。依然としてコロナ禍が収まらない中で話題となっている「事業再構築補助金」

について先日の4/12でのブログにも記載させて頂きました。

今回はその「事業再構築補助金」について申請していく上で採択して頂けるように気を付けていくべき

ポイントや採択に有利になるやり方についてお伝えしていきたいと思います。

既に1次募集が〆切を迎えて次は2次募集に向けて取り組まれている事かと思います。なぜ1次・2次募集

での申請を早めに検討するかは昨年のものづくり補助金の採択率を見ても明らかです。

昨年のものづくり補助金の採択率としては1次:62.5%、2次:57.1%、3次:38.1%、4次:31.1%と

1次・2次に高い採択率が集中していることからも明らかのためです。

では今回はなんとか採択率の高い2次募集での申請でいかに採択に近づけていくかという点ですが、申請

書の策定においては求められる内容は公募要項によれば4つございます。

1:この事業再構築事業の具体的な取り組み内容でより自社の事や市場をわかっていて具体的な取組で

ある事

2:市場やユーザーの将来展望が明確化されているかという事

3:本事業でどのような設備投資や資産を取得しているか、それを有効活用していくかという事

4:きちんと利益を上げられる収益計画となっているかという事が内容で必要となります。

そして申請書策定で押さえるべきポイントとしても審査項目に沿ったポイントを記載していかなけれ

ばなりません。

そのポイントは大きく3つで、このポイントを踏まえた申請書を策定しないと加算されないという事態

も想定されます。そのポイントとは

1.事業化点

①体制や資金調達面

②市場やユーザーのニーズ面

③収益にむけての方法やスケジュール面④費用対効果やシナジー面

2.再構築点

①指針への合致面

②売上減少などの必要性や緊急面

③自社のリソースを最適化する面

④新たなイノベーションやビジネスモデル面

3.政策点

①DXなどの経済成長につながるかという面

②ニッチトップを打ち出せるかという面

③コロナでもV字回復できるかという面

④地域の活性化や雇用の創出できるかという面

⑤他との連携や高い生産性向上が見込めるかという面

これらが審査ポイントとなります。

つまりこの求められる内容や審査ポイントを踏まえた計画を策定しないと、おのずと採択の選択肢から

外されてしまう恐れがあります。そのため、やっつけの事業計画では採択は難しく、きちんと合理的

で説得力のあるものにすることが必要要件となっていきます。

では、合理的で説得の力のある計画とはどのようなものなのかというと具体性を持たせるための表や図

を活用して分かりやすい申請内容にすることも、審査の上では重要なポイントになってくると思われます。

文章だけでは具体的なイメージがわかない為、表や図を使って具体的なイメージを持たせることが重要

になります。

2次募集は1次募集と違い、7月上旬まで〆切があります。そのため、採択されるためにも上記の押さえる

べき内容や審査項目を今一度検討していく事が採択への近道になるかと思います。

そして加点に加味されるかもしれない制度もございます。

それは経営力向上計画や先端設備等導入計画などの認定ですが、この事業再構築補助金の選考の過程では

加味される可能性もございます。

以上の事からも、この高い採択率が予想される2次募集での申請に向けて取り組みとして、戦略的に考えて

取り組みしていくべきだと思います。

もし1次募集に間に合わず2次募集での申請でなんとか採択を目指したいと考えられている事業者様がいらっ

しゃれば、弊社担当までご相談賜れればと存じます。

住宅取得資金に係る贈与税の非課税の特例

投稿:2021/05/24 | カテゴリ:制度・助成金

財務コンサルティング事業部の関です。

新型コロナウィルスの流行も長期化しているなか、仕事もテレワークが推奨されるようになり、首都圏から

長野県などの地方に移住する方が増えているそうです。

そこで今回は、住宅に関する税制の中から令和3年度に改正された「住宅取得資金に係る贈与税の非課

税の特例」について紹介させて頂きます。

「住宅取得資金に係る贈与税の非課税の特例とは?」

令和3年12月31日までの間に、住宅の購入や増改築の資金を父母や祖父母から贈与を受けて住宅を取得・

増改築した場合において一定の要件を満たすときは、その贈与を受けた金額のうち非課税限度額までの金額に

ついて贈与税が課税されないこととなります。

「非課税限度額は?」

・省エネ等住宅(耐震、省エネ、バリアフリー住宅)・・・1,500万円

・その他の住宅・・・・・・・・・・・・・・・・・・・1,000万円

「特例を受ける要件は?」

・贈与を受ける者の要件

(1)日本国内に住所を有している贈与を受けた年の1月1日において20歳以上の者

(2)贈与者は、受贈者の直系尊属(父母又は祖父母など)であること。(配偶者の父母又は祖父母は直系尊属には

該当しませんが、養子縁組している場合は直系尊属に該当します。)

(3)贈与を受けた年の年分の所得税に係る合計所得金額が2,000万円以下(新築等をする住宅用の家屋の床面積

が40 以上50 未満の場合は、1,000万円以下)であること。

(4)贈与を受けた年の翌年3月15日までにその家屋に居住すること

・家屋の要件

(1)住宅用の家屋の新築、取得又は増改築等に係るその敷地の用に供される土地等の取得を含みます。

(2)家屋の登記簿上の床面積(マンションなどの区分所有建物の場合はその専有部分の床面積)が40 以上

240 以下で、原則その受贈者の居住用の家屋であること。

(3)対象となる家屋は、その敷地の取得を含み日本国内にあるものであること。

(4)中古住宅の場合

①その取得の日以前20年以内(耐火建築物の場合は25年以内)に建築されたもの

②地震に対する安全性に係る基準に適合するものであることにつき、一定の書類により証明されたもの

③①又は②に該当しない中古住宅でその取得の日までに同日以後耐震改修につき都道府県知事などに申

請し、かつ、贈与を受けた翌年3月15日までにその耐震改修によりその住宅用の家屋が耐震基準に適合すること

となったことにつき一定の証明書等により証明されたもの

(5)増改築等した場合

①増改築等に係る工事が、自己が所有し、かつ居住している家屋に対して行われたもので、一定の工事に該当す

ることについて、「確認済証の写し」などの書類により証明されたものであること。

②増改築等に係る工事に要した費用の額が100万円以上であること。

この特例の適用には、令和3年中の契約の締結が必要になりますので、お子様に資金の生前贈与を検討されてい

る方、住宅の購入や増改築を予定されている方は、是非ご参考にしてください。

ご不明の点がございましたら、お気軽に弊社担当までご相談ください。

【Jobサポ】の活用で、最大45万円の助成金!

投稿:2021/05/17 | カテゴリ:制度・助成金

こんにちは。医療事業部・資産税課の大嶋です。

今年は例年より梅雨入りが早まりそうですが、雨天に負けず明るい気持ちで過ごしていきたい

ですね。

さて今回は、従業員の雇い入れに関連した長野県独自の助成金について紹介します。長野県が

運営する、Jobサポという求人サポート事業を通して従業員を新たに雇い入れ、継続し

て雇用することにより、最大で45万円の助成金を受け取ることができます。具体的な手続

きは、以下の通りです。

①Jobサポへの求人登録を行う(無料)

下記の公式HPより、事業者として求人登録をします。

②Jobサポ登録者(求職者)を正社員として採用

Jobサポに登録した求職者に、求人情報が案内されます。

選考の要望がある場合、担当者より事業者に連絡が入ります。

※ここでいう正社員とは、雇用期間の定めのない労働者をいいます。

③3か月以上雇用を継続

雇い入れ後、令和4年2月28日までに3カ月以上継続して雇用する必要があります。

つまり、令和3年11月30日までに雇い入れを行った従業員が対象となります。

④助成金の申請

申請書類は、上記の公式HPにて入手が可能です。

雇い入れた日から3か月を経過する日から30日以内に、郵送にて提出します。

また助成される金額は、対象となる従業員に係る賃金(3か月分が限度)が標準となります。

そのうち2/3(上限15万円/月)が助成され、対象者1人あたり最大45万円が上限となります。

たとえば月給18万円の場合、18万円×2/3×3か月=36万円が助成金額となります。

本助成金は、新型コロナウィルスの流行による失業者の増加を防ぐために、事業者に支援を

行うというものです。新しい従業員の採用を考えてらっしゃる長野県の事業者の皆様につき

ましては、ぜひJobサポを活用した求人活動を検討されてみてはいかがでしょうか。

なお公式HPには、対象となる従業員および事業者の要件、本助成金のQ&Aなどが掲載されてい

ます。申請前にぜひご一読ください。

IT導入補助金について~2021~

投稿:2021/04/19 | カテゴリ:制度・助成金

こんにちは。長野事業部の林です。

新型コロナウイルスによる第1回目の緊急事態宣言の発令から約1年が経過し、それまではあまり一般的では

なかった、テレワークやWEB会議など非対面で仕事が出来るシステムを導入する企業が増えてまいりました。

弊社でも新型コロナウイルスの影響を受けて、この1年でテレワークやWEB会議での報告などwithコロナ時代

への対応も少しずつ進んでまいりました。

そのような中で、昨年テレワークやWEB会議などのITツール導入において、数多くの事業者の補助となってい

たIT導入補助金が2021年についても引き続き行われる事となりました。

昨年もこのブログでご紹介させていただきましたが、今回改めて概要と昨年からの変更点等についてご紹介を

させていただきます。

「IT導入補助金の概要」

・生産性向上に資するIT導入にかかる費用について、最大で2/3以内(低感染リスク型ビジネス枠の場合。

通常枠の場合は1/2以内)、450万円を限度に補助を受けられる制度となります。

(審査があるため、申請をしても補助を受けられない可能性がある事にはご注意ください。)

・補助の対象となる事業者は中小企業、小規模事業者となります。

(業種により資本金・従業員数の指定がございます。例:小売業、資本金5,000万円以下の会社または

常時使用する従業員の数が50人以下の会社及び個人事業主。他の業種は添付URLよりご確認ください。)

・補助対象経費はソフトウェア費、導入関連費等が対象となります。

・申請の方法としてはIT導入支援事業者(商工会議所等)と相談して導入するITツールを決定の上、専用

のHPより申請となります。

その後審査に通った場合、事業実績報告書を提出の後、補助金交付となります。

「昨年との変更点」

特別枠から低感染リスク型ビジネス枠へ名称が変更となりました。

大きな変更点としては

・補助率が3/4→2/3となりました。

・申請対象となるツールについて、非対面化ツールが一つ以上含まれており、経費全体の1/6以上であるこ

とが要件でしたが、非対面化ツールである事が必須となりました。

上記を踏まえた上での申請類型のまとめは下記の図の様になります。

実際に採択された例として

・RPAツール導入で売上管理を自動化し、月約5時間の業務時間削減

・不動産業務で扱うデータを一元管理するクラウドシステム導入により、1ヶ月で約30時間の事務処理時間

の削減

などがございます。

参考URL:ITツール活用事例(IT導入補助金2021より)

今回紹介した条件以外にも、業務プロセス数や賃上げ用件など数々の条件があり、昨年に比べ、低感染リ

スク型ビジネス枠に関しては補助率が下がったものの、依然として大きな補助金であることには変わりは

ありません。

テレワークやECサイトによるネット販売など、withコロナの時代へアップデートするための一歩として、

ご検討してみてはいかがでしょうか。

事業再構築補助金について~事業再構築とは?

投稿:2021/04/12 | カテゴリ:制度・助成金

財務コンサルティング事業部の伴です。

新年度になり、弊社にも6名の新入社員が入社してきました。

私も2年目となりましたが、1年前、とても緊張して入社の日を迎えたことを今でもよく覚えています。新入

社員に1番近い立場の2年目として、快適に働けるようサポートしていきたいです!

さて、今回は以前も当ブログでご紹介しました(2021/3/1「事業内容変更・拡大に使える補助金」)、新分

野展開や業態転換など、新たな挑戦をする企業に対しての補助金「事業再構築補助金」について中小企業

庁より新たな発表がありましたので、その中から「事業再構築とは」ということに焦点を当ててご案内させ

ていただきます。

新たな発表では、①「事業再構築の定義」②「新たな事業計画が売り上げに占める割合」③「具体例」が明

示されました。

【 新分野展開 】

①主たる事業・事業を変更せず、新たな製品等を製造し新たな市場に進出

②事業計画期間終了後、新たな製品等の売上が全体の10%以上を占めること

③「航空機用部品」の製造業が「医療機器部品」製造に着手し、医療機器部品の売上が総売り上げの10%

以上となる計画

【 事業転換 】

①新商品等で主たる業種は変更せず、主たる事業を変更すること

②事業計画期間終了後、新たな製品等の売上構成比が最も高くなること

③飲食サービス業の日本料理店が「焼き肉店」を開業し、焼肉事業の売上構成比が最も高くなる計画

【 業種転換 】

①新たな製品等を製造等することで、主たる「業種」を変更すること

②事業計画期間終了後、新たな製品等の売上構成比が最も高くなること

③賃貸業である「レンタカー」事業者が「貸し切りペンション」事業を始め、既存のレンタカー事業と組み

合わせた宿泊プラン等を提供、貸し切りペンション経営を含む売上構成比が最も高くなる計画

【 業態変換 】

①製品等の製造方法等を相当程度変更すること

②事業計画期間終了後、新たな製品等の売上が全体の10%以上を占めること

③サービス業である「ヨガ教室」事業者がコロナの影響で顧客が激減したため、店舗での営業を縮小し、

「オンライン専用ヨガ教室」を開始、オンラインヨガ教室の売上が総売り上げの10%以上となる計画

【 事業再編 】

①会社法上の組織再編を行い、新たな事業形態のもとに、他の類型に該当する事業再構築を行う

※組織再編とは:合併・会社分割・株式交換・株式移転又は事業譲渡

以上のように事業再構築補助金では、事業転換をした上で、事業計画期間終了後(5年後)にはその新規

事業の売上高が総売り上げの10%であったり、売上構成比が最も高くなるような計画を策定する必要があ

ります。

ご自身のイメージする事業再構築がどの分野にあたるのか等の検討やその他の要件等もございますので、新た

な挑戦をしようとお考えの事業者の方はお早めに弊社までご相談ください。

参考URL:

中小企業庁 事業再構築補助金【随時更新】 | 経済産業省 中小企業庁 (https://jigyou-saikouchiku.jp/)

賃上げ・生産性向上のための税制の見直し、延長について

投稿:2021/03/21 | カテゴリ:制度・助成金

財務コンサルティング事業部の河内です。

あたたかい日が増えてきてうれしい反面、すぎやひのきなどの花粉と苦闘している方も多いのではないでしょう

か。毎年恒例のことですが、なんとかこの時期を乗り越えたいものです。

さて、令和2年12月の令和3年度税制改正の中で、賃上げ・生産性向上のための税制の①所得拡大促進税制と

②人材確保促進税制の見直し、延長について、対象企業が大幅に増加する改正案となっておりますのでご紹

介したいと思います。

①所得拡大促進税制

適用期限が2年延長され、改正点としては適用要件の「継続」である雇用者が前事業年度と適用年度の計24か月

継続雇用する、という要件がなくなり、企業全体給与での比較となりました。対象事業者と税額控除額の限度額

は法人税額等の20%と改正はありませんのでご留意いただければと思います。改正点のまとめは以下の通りで

す。

②人材確保促進税制

改正点としては、対象事業者が「青色申告書を提出する全企業」となり大幅な増加、適用要件の雇用対象者が

「新卒・中途採用の新規雇用者」へと大きく改正されました。また上乗せ要件の教育訓練費の比較対象とする

同費用対象年度が「前年度」へと改正されました。なお、税額控除額の限度額は、対象事業者が個人事業主も

今回の改正より対象となり「所得税」の20%という内容が追加となりました。改正のまとめは以下の通りです。

人材確保促進税制について、例をみながら考えてみたいと思います。

(あ)決算月:3月決算

(い)令和3年度の新規採用は対象者A、令和2年度の新規採用者は対象者B

・対象者A (令和3年4月1日新卒入社)

|

R3.4 |

R3.5 |

R3.6 |

R3.7 |

R3.8 |

R3.9 |

R3.10 |

R3.11 |

R3.12 |

R4.1 |

R4.2 |

R4.3 |

|

20万 |

22万 |

23万 |

22万 |

22万 |

20万 |

22万 |

20万 |

20万 |

23万 |

22万 |

20万 |

・対象者B (令和2年10月1日中途入社)

|

|

|

|

|

|

|

R3.10 |

R3.11 |

R3.12 |

R4.1 |

R4.2 |

R4.3 |

|

|

|

|

|

|

|

27万 |

29万 |

27万 |

30万 |

27万 |

29万 |

|

R3.4 |

R3.5 |

R3.6 |

R3.7 |

R3.8 |

R3.9 |

R3.10 |

R3.11 |

R3.12 |

R4.1 |

R4.2 |

R4.3 |

|

30万 |

31万 |

31万 |

33万 |

31万 |

30万 |

31万 |

30万 |

30万 |

30万 |

31万 |

33万 |

(う)新規雇用者給与支給額の上限額の計算

(a) 令和3年度 (適用年度雇用者給与総支給額) 4,300万

(b) 令和2年度 (前事業年度比較雇用者給与等支給額) 4,000万

上限額は(a)-(b) = 300万となります。

(え)令和4年3月決算の法人税額350万

まず対象となる新規雇用者給与は雇用した日から1年以内に支給する給与ですので、太字が対象となり、

対象者A+対象者B=440万

となります。

対して前年度の新規雇用者給与は対象者Bの169万となります。440万と比較しますと、前年比160%増加と

なり適用要件を満たします。

次に、税額控除の対象となる新規雇用者給与には上限があります。(う)から上限額300万<440万となり、

対象となる新規雇用者給与支給額は300万となります。

最後に税額控除額の計算です。300万×15%=45万となります。(え)より税額控除額の限度額は

法人税額350万×20%=70万>45万

となり、45万の税額控除をうけることができます。

どちらの税制も令和3年4月1日から開始する事業年度が対象となりますが、ウィズコロナ、アフターコロナへ

向け経営改革・新規事業展開をされる際には外部等より新たに人材獲得、今いる人材の育成投資が必要になっ

てくるかと思います。

その投資の回収方法の一つとして税額控除はインパクトも大きいため役に立つのではと思いますので、動かれ

る際は一度弊社担当者までお声がけ頂ければと思います。

事業内容変更・拡大に使える補助金

投稿:2021/03/01 | カテゴリ:制度・助成金

財務コンサルティング事業部の峯村です。

昨年から新型コロナウイルス感染症が広がり、現在まで続いている状態です。

事業収入が減少している事業者さんも多くいらっしゃるかと思います。そんな中、新たな市場を求め、動き

出そうとしている事業者さんに向けて補助金が出ました。

今回は、[事業再構築補助金]のご紹介です。

事業再構築補助金は、新分野展開や業態転換など、新たな挑戦をする企業に対して補助率2/3、

最大6,000万円の補助金が出る補助金となっています。

補助金を受けるための要件は以下の3つです。

① 申請前の直近6ヶ月間のうち、任意の3ヶ月の合計売上高が、コロナ以前の同3ヶ月の合計売上高と比較し

て10%以上減少している中小企業等。

② 事業計画を認定経営革新等支援機関や金融機関と策定し、一体となって事業再構築に取り組む中小企業等

※認定経営革新等支援機関とは、認定を受けた会計事務所や商工会議所、金融機関などです。

※補助金額が3,000万円を超える場合は金融機関も参加し、策定する必要があります。金融機関が認定

経営革新等支援機関を兼ねる場合は、金融機関のみで構いません。

③ 補助事業終了後3~5年で付加価値額の年率平均3.0%(一部5.0%)以上増加、又は従業員一人当たり

付加価値額の年率平均3.0%(一部5.0%)以上増加の達成。

※付加価値額とは、営業利益、人件費、減価償却費を足したものです。

ざっくりと要約すると、①売上が減少している事業者が②事業計画をたてれば補助金がもらえる可能性があり

ます。その後、③利益を増加させる必要があります。公募開始は3月からの見込となっています。

従業員の人件費・旅費、不動産や公道を走る車両、汎用品(パソコン・スマートフォン・家具等)の購入は補

助対象外となります。他にも原則として補助事業の着手は交付決定後など、要件ではないですが、それに近い

ルールがあります。また、事業計画は一般的に時間がかかるものとなっています。

そのため、新たな挑戦をしようと考えている事業者さんはお早めに弊社までご相談ください。

参考URL:

中小企業庁 事業再構築補助金【随時更新】 | 経済産業省 中小企業庁 (mirasapo-plus.go.jp)

コロナによる支援策について

投稿:2020/12/28 | カテゴリ:制度・助成金

財務コンサルティング事業部の小野です。今年も残すところあとわずかですね。新型コロナウイルスに振り回

された一年でしたが、最近の状況ですと来年は影響なしというわけにはいかなそうです。そんな中、今回は弊社

ブログでも何度か紹介させて頂きました新型コロナウイルス絡みの支援策についていくつか、内容や代表的な

支給要件、申請期限をまとめてみたいと思います。

【持続化給付金】

|

内容 |

事業継続の補助として法人は最大200万円、個人事業主は最大100万円が給付 |

|

支給要件 |

新型コロナウイルス感染症拡大の影響等により、2020年1月から2020年12月の間に

前年同月比で事業収入が50%以上減少した月があること

|

|

申請期限 |

2021年1月15日(金) |

【家賃支援給付金】

|

内容 |

事業継続を下支えするため、地代家賃の負担を軽減するための給付金

法人最大600万円、個人事業主最大300万円が給付

|

|

支給要件 |

新型コロナウイルス感染症拡大の影響等により、2020年5月から2020年12月の間に

前年同月比で売上高が50%以上減少した月がある、もしくはその間の任意の連続す

る3ヶ月の合計で前年同期比30%以上

|

|

申請期限 |

2021年1月15日(金) |

【固定資産税の減免】

|

内容 |

新型コロナウイルス感染症の影響で事業収入が減少している中小企業者・小規模事業者

の2021年度の固定資産税・都市計画税の減免(2分の1もしくは全額)

|

|

支給要件 |

新型コロナウイルス感染症拡大の影響等により、2020年2月から2020年10月の間の

任意の連続する3ヶ月の事業収入合計が前年同期比30%以上の減少で2分の1減免、

50%以上の減少で全額減免

|

|

申請期限 |

2021年2月1日(月)(償却資産申告と合わせて提出) |

持続化給付金、家賃支援給付金、固定資産税減免についてはどれも売上の減少によって対象になる可能性がある

ものですが、対象の期間が違うことに注意が必要です。

例を挙げますと、

例①:2~4月の売上が各月40%減少、他の月は前年比100%(前年月々の売上は同額)

持続化給付金、家賃支援給付金→対象外 固定資産税の減免→対象

例②:8月売上60%減少、他の月は前年比100%(前年月々の売上は同額)

持続化給付金、家賃支援給付金→対象 固定資産税の減免→対象外