成迫会計スタッフの考え方

投稿:2024/02/19 | カテゴリ:その他

こんにちは、財務コンサルティング事業部の峯村です。

今年は暖かい冬になっており、今シーズンはウィンタースポーツができる期間も短そうですね。

スノーボードを始めたばかりの私には少し悲しいです。

さて、今回は成迫会計スタッフが業務を行うにあたっての考え方を紹介します。

会社の理念や方針をベースとして、

弊社では『7つの習慣』という本の考え方を基に仕事をしています。

7つの習慣ではタイトル通り、7つ習慣があります。

第1の習慣 主体的である

第2の習慣 終わりを思い描くことから始める

第3の習慣 最優先事項を優先する

第4の習慣 win-winを考える

第5の習慣 まず理解に徹し、そして理解される

第6の習慣 シナジーを創り出す

第7の習慣 刃を研ぐ

出典:スティーブン・R.コヴィー(著)

『完訳 7つの習慣 人格主義の回復』2013 | キングベアー出版

それぞれの習慣を詳しく書くとかなり長くなってしまうので詳細は省きますが、

社会人として自立と貢献の精神を持ち続けるために、上記の習慣をもとに行動しています。

最初は意識して行動することによって、無意識に行えるように習慣化を目標にしています。

仕事に落とし込むと、他責ではなく自分の選択によって行動し、

仕事のゴールを考えてから数あるタスクに優先順位をつけ行動する。

人との関りでも、どちらかが損をするような関係ではなく、

お互いがwin-winになれるように考え、相手の意図を理解し理解され、

自分とは違う考え方を取り入れることによってより良い考え方にしていく。

ざっくりとですが、このような考え方で仕事に臨んでいます。

7つの習慣はご存知の方も多かったかもしれませんが、

書籍を読んで今一度、社会人としての習慣を見直しても良いかもしれませんね。

まだ手入力してる!?クラウド利用で記帳時間が3分の2に!

投稿:2024/02/05 | カテゴリ:一般業者向け

こんにちは。システム企画室の水内です。

昨年10月の「インボイス制度」、本年1月の「改正電子帳簿保存法」の施行によって、

記帳の面において大きな負担増になっているように思います。

-

簿記の専門知識がない人にも経理を任せられるようにしたい

-

紙の請求書やレシート等を入力するのが面倒くさい

-

もっと早く記帳して会計状況を確認したい

という方向けに、クラウドサービス『STREAMED』を用いた経理業務の効率化をご紹介します。

STREAMEDとは

STREAMEDとは、株式会社クラビス様が提供されている「紙証憑の自動記帳サービス」です。

利用の流れ

-

紙請求書等をスキャン

-

STREAMEDのマイページへアップロード

-

1営業日以内に仕訳データで納品

-

会計ソフトへ仕訳データを取込

他社サービスとの違いは、OCR(コンピュータによる文字読み取り機能)ではなく、

人力による書き起こしとAIチェックを行っていることです。

これにより、書き起こし精度が非常に高いという特徴を持っています。

多くの会計ソフトと連携可能

最終的に、仕訳データとして納品を受けられますが、

どの会計ソフトの形式を指定できるか気になるところと思います。

STREAMEDのホームページを見ると非常に多くの会計ソフトのアイコンが

並んでいるのを確認できます。

引用:『STREAMED』https://streamedup.com/

これ以外にも、連携できるソフトがあるとの記載もあるので、

ご自身でお使いのソフトが対応しているかどうかは、

STREAMED公式のお問い合わせ窓口までご確認ください。

どれくらい時間削減できるの?

削減できる時間については、対象となる証憑書類の量によるので一概に言えませんが、

記帳時間が3分の2に圧縮されたという声も聞きます。

STREAMEDのホームページ上でも「仕訳にかかる時間が6割削減された」との

記載もあるので、期待できる効果は莫大です。

さいごに

『STREAMED』には大きなポテンシャルがあります。一方で、

-

仕訳のAI学習機能をうまく設定しないと逆に大変になる可能性がある

-

金銭コストが他社の一般的なデータ化よりも高め

という特徴もあります。

こうしたところをサポートできるよう

-

AI学習補助をはじめとした『STREAMED』の導入支援

-

会計事務所から導入すると使える特別料金

のご用意があります。

気になる!という方は、ぜひ弊社担当までご連絡ください。

新NISA制度が始まります

投稿:2024/01/15 | カテゴリ:制度・助成金

こんにちは。飯田事務所の遠藤です。

2024年はコロナが落ち着いた影響で

様々なイベントが開催されることが予測されますが、

注目はやはりパリ五輪と米国大統領選挙でしょうか。

特に、今回の米国大統領選挙は世界情勢に多大な影響を及ぼすことが考えられ、

その注目度は極めて高いといえるでしょう。

現時点では誰が選ばれるのか明確な予想はできませんが、

近年暗いニュースが続いていることもあり、

少しでも良い方向に進むような結果となることを期待したいところです。

今回は今年1月より開始される新NISA制度についての記事を掲載します。

既にご存じの方も多いかと思いますが、NISAとは少額投資非課税制度のことであり、

個人の資産形成を応援するために国が定めた税金の優遇措置のことを言います。

通常、株式等の金融商品を売却して得た利益や配当を受け取った場合、

約20%の所得税がかかりますが、NISAは特定の口座を通じて

一定金額の範囲内で購入した金融商品から得られる利益や配当が非課税になります。

そのため、投資初心者にもおすすめとされる当制度ですが、

2024年から様々な変更が行われました。

主な変更点

一覧にすると以下の通りです。

<現行制度>

<新しい制度>

出展:新しいNISA(金融庁)https://www.fsa.go.jp/policy/nisa2/about/nisa2024/index.html

これまで、NISAには株式のような短期投資である一般NISAと、

年金のような長期の積立を行うつみたてNISAという2つの制度がありましたが、

年単位でどちらか片方を選ぶ必要がありました。

それぞれ非課税の保有期間や上限額に違いがあるため、

どちらを選ぶか考える必要がありましたが、

新制度ではつみたて投資枠と成長投資枠という名称に変更され、併用が可能になりました。

更に、金融商品の非課税保有期間が無期限となったため、

期間を気にする必要が無くなったことは嬉しいポイントといえるでしょう。

その他に投資の上限額が増加したり等の変更がありますが、

詳しくは添付資料をご確認いただければと思います。

他の投資制度との比較

NISAとよく比較や混同されるものとして、iDeCoがあります。

iDeCoは、専用口座を開設して金融商品の運用を行うという点はNISAと同様ですが、

異なる点として所得控除の有無が挙げられます。

iDeCoは拠出した掛金が年末調整や確定申告にて所得から差し引けるのに対し、

NISAは投資額について所得控除は無い点に注意が必要です。

一方で、NISAは途中でお金が必要になった際に引き出しが自由に行えますが、

iDeCoは老後の資金を貯蓄するための制度であるため、

原則60歳まで積立金を引き出すことができません。

それぞれメリットデメリットは異なるため、投資を行う際はどちらが適しているか、

熟考したいところです。

円安の影響により、最近は儲けを得るためだけでなく、

金融商品への投資による財産の保有方法の多様化が注目されています。

預金のみでは不安という方は、この機会に是非新NISAを始めてみてはいかがでしょうか。

Amazon・楽天 インボイス請求書発行の仕方

投稿:2024/01/05 | カテゴリ:その他

医療福祉事業部の山﨑です。

新年あけましておめでとうございます。本年も何卒よろしくお願いいたします。

昨年の10月からインボイス制度が始まりましたが、本日(令和6年1月1日)より、電子帳簿保存法が改正され、

電子取引データの保存が義務となります。皆様は、ご準備出来ていますか?

インボイス制度では、原則、消費税の仕入額控除をとるためには、適格請求書発行事業者登録番号が記載された

領収書や請求書が必要となります。一方、電子取引データの保存の義務についてでは、紙で発行されない領収書

や請求書等をデータで保存しておく必要があります。

今回は、皆様が多く使われているであろう、“Amazon”や“楽天”でお買い物された際に、上記の2つの要件を満

たすための手順をお伝えします。

〇Amazonの請求書の保存

1.メイン画面から「注文履歴」クリックします。

2.請求書発行したいものの「領収書等」から「支払い明細書1」をクリックします。

3.請求書が発行され、画面に出てきます。

4.PDFにし、名前つけて、パソコン内に保存します。

〇楽天の請求書の保存

1.メイン画面から「購入履歴」クリックします。

2.請求書発行したいものの「注文詳細を表示」をクリックします。

3.中段あたりに請求書の「宛名」を記載する欄に名前(会社名)を記載します。

4.警告がでますが、「発行する」をクリック(宛名確認)

5.PDFで請求書がダウンロードされますので、名前つけて保存します。

今回の手順を踏まえていただければ、簡単に請求書の発行と保存ができます。ぜひ、チャレンジしてみてくださ

い。

電子帳簿保存法の電子取引データの保存の内容詳細は、過去のブログ【2023/12/21 電子帳簿保存法 改正施

行まであとわずか!】 をご参照ください。

ご不明点等ございましたら、弊社担当者にご相談ください。

電子帳簿保存法 改正施行まであとわずか!

投稿:2023/12/21 | カテゴリ:その他

長野事業部の和田です。

12月も半ば、冬本番の寒さになってまいりました。

私の所属する長野事務所は長野市七瀬にある朝日放送本社ビル内にあります。

今年は12/15(金)より、事務所近くの長野駅東口公園にて【長野クリスマスマーケット2023】という

イベントが開催されております。クリスマスのイルミネーションと、本場のドイツを思わせるようなマーケット

が開催され、賑わいを見せているそうです。私もせっかくなのでぜひ参加し、クリスマスムードを楽しんで来よ

うと思っております。

さて話は変わり、今回は『電子帳簿保存法』に関するお話となります。

過去何度かブログでも『電子帳簿保存法』について取り上げてまいりました。

2022年12月には税制改正大綱が発表され、2024年1月1日からのルールの変更がされることとなりました。

改正内容詳細は、過去のブログ【2023/3/20 電子帳簿保存法の税制改正】にてお伝えしておりますので、そち

らをご参照ください。

もうご存じの方も多いと思いますが、『電子帳簿保存法』とは、これまで紙で保存しなければならなかったもの

を一定の要件を満たして電子で保存できるようにする法制度のことを言います。

電子帳簿保存法は国税帳簿書類を対象としており、①電子帳簿等保存(電子的に作成した帳簿などをデータのま

ま保存)、②スキャナ保存(紙で受領・作成した書類を画像データで保存)、③電子取引データ保存(電子的に

授受した取引情報をデータで保存)の3つに区分されます。

今回はその内の③電子取引データ保存についてご説明をいたします。

2024年1月1日からの税制改正により、原則、電子データで受け取った請求書類は印刷して紙での保管できなく

なります。

それでは、実務的にはどのように電子取引データ保存をすればよいのでしょうか。施行前に確認しておきたい点

をまとめました。ぜひご参考ください。

【可視性の確保】

①モニター・操作説明書の備付け

電子取引データを見られる・保存できる環境の整備、またその操作についてすぐ確認できるよう操作説明書等

の備付けが必要となります。

②検索要件の充足

電子データを保存する際に、日付・金額、取引先といった必要な項目を検索できるように名前付けするなど

の対応が必要となります。ただし、以下の要件を満たす場合にはこの限りではございません。

【真実性の確保】

電子データの改ざんなどが行われないよう対策が必要です。

その方法としては、①タイムスタンプを導入②事務処理規程を制定する等の方法があります。①タイムスタンプ

はランニングコストが発生することもあるため、②事務処理規程を制定する方法が比較的取り入れやすい方法と

なるかと存じます。

事務処理規程は国税庁のHPからダウンロードできますので、参考にしてください。

如何でしたでしょうか。

令和6年1月からの電子取引に関して、実務的に対応していくと、これはどうなるのだろう?と疑問に思う部分も

出てくるかと存じます。

お困りの方は、ぜひ一度弊社会計担当までご相談ください。

年収の壁

投稿:2023/12/12 | カテゴリ:その他

医療福祉事業部の大澤です。

本格的な冬を前に乾燥する季節になりました。

インフルエンザも流行っているようですので、こまめに換気し、乾燥に注意し体調管理に注意しましょう。

さて、今回は年収の壁についてお話したいと思います。

年収の壁とは一定額を超えると税金や社会保険料の負担が増えるため、扶養内で働く為のボーダーラインです。

(年収とは税金や社会保険料、給与所得控除を引く前の金額です)

パートタイムなどで働く場合には年収が一定額を超えると、税金や社会保険料などを負担する義務が発生

します。100万円を超えるといくつかの壁が出てきます。

例えば100万円を超えると住民税、103万円を超えると所得税を払わなければなりません。また、年収で130万

円(月額108,333円:非課税交通費を含む)を超えると、配偶者等の社会保険扶養から外れ、個人で国民年金や

国民健康保険に加入する必要が生じます。

以上が税や社会保険の扶養の範囲になります。

年収の壁には扶養の範囲だけではなく、勤務先の社会保険に加入する必要が生じる場合があります。

具体的には通常は勤務時間および勤務日数が常勤職員の4分の3以上の場合が社会保険の加入要件になるのです

が、2016年からは従業員数に応じて、週20時間以上の勤務で月88,000円(年収106万円)以上の給与の場

合、社会保険に加入する必要が生じます。

この106万円、130万円の壁をこえると社会保険料の負担が一気に増える可能性があります。

年収の壁にはいくつかありますが、参考にして頂けましたら幸いです。

ご不明点等ございましたら弊社担当にご相談下さい。

ワンストップ特例のオンライン申請をご存じですか?

投稿:2023/12/05 | カテゴリ:その他

こんにちは、長野事務所の木内です。

2023年も残すところあと1ヶ月となりました。

年末と言えば、ふるさと納税ですが、皆さん、「ワンストップ特例の申請が面倒」と思ったことはありません

か?

書面申請だと、マイナンバーカードの写しを貼り付けるといった手間がかかりましたが、2022年からはオンライ

ン申請ができるようになりました。

スマホとマイナンバーカードがあれば簡単に手続きができます。

手順は以下の通りです。

①指定されたアプリをスマホにダウンロードする

(自治体によって利用できるアプリが異なります。ふるさと納税サイトや寄付先の自治体で確認しましょう)

②アカウントを作成(2回目以降はログインするだけ)

③ワンストップ特例を申請したい自治体を選択

(同時に申請できる寄付先が表示されたら、選択すると一度に手続きできます)

④マイナンバーカードを読み取り、個人情報に誤りがないか確認する

⑤申請完了

注意点としては、マイナンバーカード作成時に設定したパスワードが必要なので、事前に確認しておいた方が

よさそうです。

・署名用電子証明書暗証番号 :英数字6~16桁

・券面事項入力補助用暗証番号:数字4桁

私も今回、自治体マイページというアプリを使って、一度にすべての自治体に対してワンストップ特例の申請

をすることができました。

所要時間は10分ほどで、書面で申請するよりだいぶ楽だと思います。

これからワンストップ特例の手続きをする方は、ぜひ利用を検討してみてください。

動線の見直しをして、業務も見直しませんか?

投稿:2023/11/28 | カテゴリ:その他

財務コンサルティング事業部の柳本です。早いもので2023年も残すところ1か月余りとなりました。

今年やり残したことがないように日々過ごしていきたいものです。

私事ではありますが、今秋に引っ越しをしました。新居に移るにあたって家具を新調しレイアウトを

考えました。新しい家具に囲まれて今では新しい気持ちで生活を送っています。

プライベートだけでなく会社でも年末に向けた大掃除があり、席替え等、レイアウトの再検討をしました。

レイアウトというとコンビニチェーンやスーパーでの商品の陳列を思い浮かべる方も多いと思います。

コンビニのレイアウトは客単価を伸ばすために、お客様になるべく店内の商品を多く目に留めてもらうよう

レイアウトしています。またキャンペーン商品などレイアウトを工夫していることをご存じの方も多いと

思います。

レジの近くに新商品や購入しやすいちょっとした商品を配置する事で、会計時に視野に入り追加で購入して

もらう狙いがあります。

一般のオフィスでもレイアウトを決める際に執務スペースと設備の位置関係や通路の通り方を考える必要が

あります。特に重要なポイントが「動線」の設計です。

「動線」とは、建物内を人が移動する経路を線にして表現したものです。オフィスレイアウトの動線は、

オフィスの出入口から執務スペースや設備などへとアクセスする経路のことを指します。

動線を計画する上で大切な事は下記2点です。

・ストレスなく行動出来る事

・各設備が使いやすく往来が楽な事

ストレスなく行動できるためにはメイン動線を明確にし、サブの動線も確保する事です。その結果、業務の

効率にもつながります。サブ動線がある事でメイン動線が使用できない時に行き止まりや、人の流れが滞って

しまう不都合を防ぐ事ができます。

ただし、全ての要望を取り入れて計画をたてると、逆に作業効率が落ちてしまいます。

改めて会社の動線を見直すと自宅や会社でも今まで気にしていなかっただけで、実はストレスを感じている事

を気づいていない場合もあります。

コロナ渦から新しい生活様式に代わり、業務が少しずつ変化し印鑑レスやペーパーレス化が進んでいる状況で

す。

今に合わせた動線の見直し、確保は業務効率化に直結します。

新しい生活様式に沿った業務を効果的・効率的に行うために、既存のレイアウトを見直し動線計画をたててみる

と思わぬ発見があるかもしれません。

年末に向けて皆さんも大掃除を行う時に、身の回りのレイアウトの見直しをしてみるのはいかがでしょうか?

定額減税及び低所得世帯支援について

投稿:2023/11/20 | カテゴリ:その他

こんにちは。飯田事務所の松田です。

この度、11月2日に一人当たり4万円の減税政策が閣議決定されました。

納税者及び配偶者含む扶養家族1人につき令和6年分の所得税3万円、令和6年度分の個人住民税1万円の

減税を行うとするものです。

令和6年分の所得税から引ききれなかった金額がある場合は、令和7年分の個人住民税より控除されることとなり

ます。

住民税非課税世帯等の「重点支援地方交付金」の支給対象となる低所得世帯については、上記の減税政策に

代わり、一世帯当たり7万円が給付される方針です。

減税実施の時期については、源泉徴収義務者の事務負担にも配慮し、令和6年6月からのスタートとなります。

所得制限の有無や、住民税からも控除ができないなど減税政策と給付政策の中間に位置する場合の対応などに

ついては、令和6年度税制改正で決定がされる予定です。

所得税や住民税の減税政策の方法には「定額減税」と「定率減税」の二つがあり、いずれも過去にも行われてい

ます。

「定額減税」は1998年に橋本内閣が、「定率減税」は1999年に小渕内閣によって実施されました。

今回は「定額減税」が行われますが、「定額減税」は「定率減税」と比較して低・中所得者層がメリットを感じ

やすい政策です。

また、低所得世帯への給付も併せて実施となることで、物価高が生活難に直結する世帯の負担軽減が期待されま

す。

また、減税の実施回数ですが、過去の減税政策の際はいずれの際も減税は1度では終わらず、橋本内閣の際は

2回、小渕内閣の際は1999年から2007年まで9年間にわたって実施されました。

今回の減税は1回限りなのかということについても気になるところです。

インボイスについて

投稿:2023/11/13 | カテゴリ:その他

こんにちは。医療福祉事業部の西山です。

10/1よりインボイス制度が始まりました。まだ始まったばかりで制度が複雑なこともありお客様からは様々

なご質問をお受けしております。

そこで今回は特にご質問の多い「記載事項」についてまとめてみました。ご参考にして頂けると幸いです。

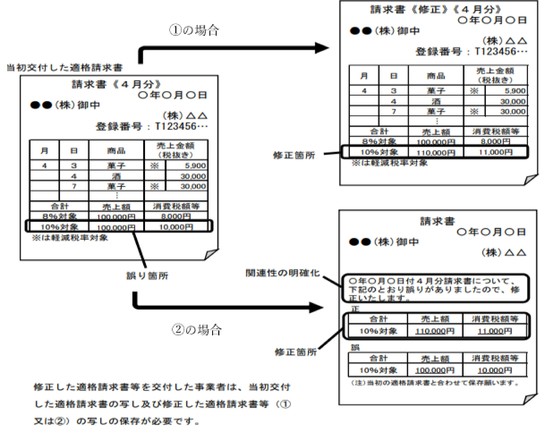

Q1.交付した適格請求書の内容に間違えがあることに後日気づきました。その場合は何か対応が必要でしょう

か。

A.適格請求書に誤りがあった場合には、以下の二つの修正方法があります。

①修正点を含め全ての事項を記載した書類を改めて交付する。

②当初に交付した請求書との関連性を明らかにした上で、修正した箇所のみを明示した書類を交付する。

間違えた個所を二重線で消したり、書き直したりすることはできません。また、受け取った側が修正をすること

はできません。領収書・納品書も同様で、適格請求書を発行した事業者が修正を行ってください。

Q2.一部が手書きの領収書でもインボイスとして認められるのでしょうか。(例:電子カルテで領収書を出す

とき、会社名を記載したいが、システムの都合で宛先が個人名しか出ない場合等)

A. 一部が手書きの領収書でも、必要な記載事項があればインボイスとして認められます。

尚、記載事項は以下の通りです。

① 適格請求書発行事業者の氏名又は名称及び登録番号

② 課税資産の譲渡等を行った年月日

③ 課税資産の譲渡等に係る資産又は役務の内容(課税資産の譲渡等が軽減対象課税資産の譲渡等である場合

には、資産の内容及び軽減対象課税資産の譲渡等である旨)

④ 課税資産の譲渡等の税抜価額又は税込価額を税率ごとに区分して合計した金額及び適用税率

⑤ 税率ごとに区分した消費税額等

⑥ 書類の交付を受ける事業者の氏名又は名称

インボイスは法令などで様式が決まっているわけではありませんので、会社名や登録番号などがシステムの都合

で出て来なくてもゴム印や手書きで書き足すことは可能です。

Q3.請求書でインボイスを発行した場合、納品書もインボイスに対応したもので発行したほうが良いのでしょう

か。

A.下の例のように請求書との関連性を示して内容を一致させていれば請求書と納品書のセットでインボイス対応

とすることは可能です。

しかし、このやり方だとかなりの手間がかかり、作成する方も関連性が分からなくなってしまうこともあるの

で、請求書・納品書ともにインボイスに対応したものを作成したほうがよろしいかと思います。

Q4.個人事業主の場合、個人名で適格請求書が登録されてしまうのですが、屋号でインボイスの登録をしたいで

す(インボイス発行の際に屋号を表記したい)。

A.その場合は「適格請求書発行事業者の公表事項の公表(変更)申出書」を「インボイス登録センター」へ提出

して下さい。

適格請求書発行事業者として登録をした場合には、「適格請求書発行事業者公表サイト」に一定の情報が掲載さ

れます。買い手は、売り手の登録番号をこのサイトで確認するケースがありますが、このサイトで公表されてい

る情報には自らの申出がない限り、屋号は掲載されません。

そのため、インボイス発行後も屋号表記したいとお考えの場合には、申出書を出していただいた方が取引先の

混乱と手間を防ぐことができます。様式は以下のサイトに掲載されています。

上記以外にも様々なご相談があるかと思いますので、どうぞお気軽に弊社スタッフまでお問い合わせください。

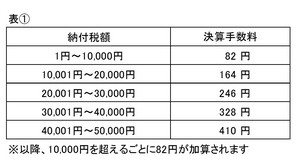

脱 紙納付

投稿:2023/11/06 | カテゴリ:その他

長野事業部の池田です。

前回はダイレクト納付についてご紹介をさせて頂きましたが皆様ダイレクト納付はご活用頂いておりますで

しょうか。

今回はダイレクト納付以外の納税方法のキャッシュレス納付についてサービスとその特徴・利用方法をご紹介

致します。

①スマホアプリ納付

特徴

手数料等が無料かつ、事前の届出が不要になります。

ご利用可能なPay払い

PayPay・d払い・auPAY・LINE Pay・mPay・amazon Pay

一度に納付のできる金額は30万以下になります。

※30万を超える場合には複数回納付が必要になります。

注意点として、スマートフォン専用のサイトになりますのでPCからの利用はできません。

利用できる税目

すべての税目で利用することができます。

利用方法

・e-Taxサイト内からお手続き可能

・国税スマートフォン決済専用サイト内からお手続き可能

国税スマートフォン決済専用サイト(https://kokuzei-sp-noufu.gmo-pg.com/)

※スマートフォンからのみサイト入ることができます。

②クレジットカード納付

特徴

利用可能額は、一度の手続きにつき1,000万円未満かつ、ご利用になるクレジットカードの決済可能額以下

の金額で利用が可能です。(決済手数料を含む)

ご利用可能なクレジットカード

VISA・Mastercard・JCB・American Express・Diners Club・TS CUBIC CARD

利用可能時間

24時間(メンテナンス等で利用できない場合があります)

納税でクレジットカードのポイントを貯めることができます。

※納付金額に応じて決済手数料がかかりますのでご留意ください。(納税額1万円ごとに83円程度)

利用できる税目

出典:https://kokuzei.noufu.jp/

利用方法

・e-Taxサイト内からお手続き可能

・国税クレジットカードお支払いサイト内から手順に沿ってお手続き可能

国税クレジットカードお支払いサイト

③インターネットバンキング

特徴

e-Taxの利用可能時間かつ、ご利用される金融機関のシステムが稼働している時間は利用することが

できます。

利用できる税目

すべての税目で利用することができる。

利用方法

・インターネットバンキング等の口座開設

・e-Taxの利用開始手続き

上記二点を行っていただくとインターネットバンキングでの納付が可能になります。

※あらかじめ利用可能な金融機関をご確認ください。

④振替納税

特徴

確定申告に基づく納税が、実質約1か月程度猶予があります。

※原則の納付日が3月15日ですが振替納税にすると4月の中旬に納付になる為基本使用料・

振込手数料が不要

利用できる税目

所得税・消費税(個人事業者)

利用方法

・e-Taxを使用又は紙で税務署へ

【預貯金口座振替依頼書兼納付書送付依頼書】を提出することで利用可能

今回はダイレクト納付以外の4つのキャッシュレス納付についてサービスとその特徴・利用方法をご紹介

致しました。

キャッシュレス納税における共通のメリットとしては、インターネット環境があればどこでも好きなタイミングで

納付をすることができるため、納税のために金融機関・税務署等へ行く手間が省けます。

注意する事としては、納付をした際に領収証が出ないため、納税の証明を求められた場合には納税証明

書等をご準備して頂く必要がございますのでご留意ください。

キャッシュレス納付にご興味または実践をしてみたいという方がいらっしゃいましたら弊社担当者までご相談

ください。

RPAをご存知ですか?

投稿:2023/10/31 | カテゴリ:その他

こんにちは。医療福祉事業部の宮下です。

現代ではDX(デジタルトランスフォーメーション)をよく耳にするように、デジタル技術を利用し、業務効率化

と生産性の向上を図ることが企業にとっての重要な課題となっています。

そんな中、注目されているのが「RPA(ロボティック・プロセス・オートメーション)」です。今回はこちら

のRPAについてご案内いたします。

まずRPAとは、パソコン上で行うルーチンワーク(繰り返し行う定型業務)を自動で実行させる技術の

ことです。私たちが日々行うマウスクリックやキーボード操作をコピーし、代わりに業務を進行してくれます。

現在、多くの業界でRPAが積極的に採用されています。

〇経理: 帳票の自動出力や経費精算の確認作業など。

〇営業: データの自動収集や営業レポートの生成。

〇医療現場: 患者情報の自動入力、予約の受付や管理作業など。

実際に弊社でもRPAを活用しております。

例えば、会計ソフトからの資料印刷作業では、おおよそ10分かかっていたものが、RPAを導入することに

より5分にまで短縮させることができます。たった5分と思われるかもしれませんが、年換算すると50時間

の労働時間を削減できるのです。

またRPAを導入するためには、RPAツールと呼ばれるソフトウェアが必要になります。

現在、よく利用されているRPAツールを3つご紹介します.。

〇WinActor:NTTグループが提供しているRPAツール。国内シェアNo.1で多岐にわたる導入事例があり

ます。

〇Robo-Pat DX:国産のRPAツール。プログラミングの知識が無い方でも簡単にRPAを作成できる仕様と

なっています。

〇Power Automate:Microsoftが提供するツール。Microsoftアカウントを持っていれば基本無料

で利用することができます。弊社ではこちらを利用しています。

今回ご紹介したものを含め、無料トライアルやリモートサポート機能、更には導入前の勉強会を提供して

いるツールもありますので、安心して導入を検討できると思います。

RPAはパソコン内で行う単純作業、大量の繰り返し作業等においては人間を遥かに上回る速度と正確性

を持っています。そして、年中無休、24時間働き続けることができるのです。

以下のチェックリストを参考に、日々の業務にRPAを活用できるポイントがないか確認してみてください。

もしいずれかの項目にチェックがつくのであれば、RPAを活用するチャンスだと思います。

ただし、RPAは人の判断や思考が必要な作業や、紙媒体などのパソコン以外のデータを扱う仕事について

は力を発揮するのが難しいので、導入を検討する際は注意が必要です。

業務効率化のヒントとして、ぜひ参考にしていただければと思います。

水道代のインボイス

投稿:2023/10/23 | カテゴリ:その他

こんにちは、財務コンサルティング事業部の佐々木です。

10月に入って急激に気温が変わってとても寒く、風邪をひきそうです。インフルエンザが早くも流行している

そうなので、コロナと合わせて気を付けたいです。

さて、10月に入って変わったこととしては、やはりインボイス制度が開始されたことです。

インボイス制度開始にともなって、消費税の仕入税額控除を受けるにあたって取引先に発行する・受け取る書類

がインボイス制度が求める記載要件を満たしているのか確認していく必要があります。つまり、取引先ごとに

どの書類がインボイスに該当するか確認が必要です。

例えば、水道料金は検針票や納入通知書など様々な書類を受け取りますが、自治体によってどの書類が

インボイスに対応しているかが異なっています。私たちの事務所がある松本市の場合は納入通知書または口座

振替のお知らせなどがインボイスに対応しています。しかし、検針票は税率ごとの消費税額やインボイスの登録

番号が記載されていないため、それだけではインボイスに対応していません。

一方、飯田市の場合には納入通知書はもちろんのこと、検針票もインボイスに対応しています。

また、インボイスに対応している書類が請求書など1つだけとは限りません。納品書と請求書の2つの書類を

セットでインボイスに対応しているケースもあります。

弊社の顧問料は一つの書類だけでインボイスに対応していないので、契約書、契約書の覚書、そして通帳の

引き落とし額の記載の3つをもってインボイスとさせていただいております。

上記のように、どの書類がインボイス制度に対応しているかは取引先ごとにケースバイケースになっていま

す。ただ単に以前からの請求書等に登録番号を追記すれば、インボイスの記載要件を満たしているわけでは

ありません。

ご自身が発行、受け取る請求書などがインボイスに対応しているかがご心配な方はぜひ弊社スタッフまで

ご相談ください。

開業準備期間中に払ったお金はどう処理される?

投稿:2023/10/16 | カテゴリ:その他

こんにちは、長野事業部の大塚です。

今回のテーマは「開業準備期間中に払ったお金は経費になるかどうか」です。

結論は、開業のために必要である経費だと証明できれば経費計上可能です。

個人事業主と法人で処理が異なりますので、それぞれご紹介します。

◎個人事業主

個人事業主は開業日を任意で決められますので、その開業日までにかかった費用が開業費に含まれます。

〇開業費に含める事ができる費用

・開業に関する打合せにかかった費用、運賃など

・事務所内の家具や備品等の費用

・宣伝のための広告費

・開業資金の借入の返済にかかった利息 等

〇開業費に含める事ができない費用

・取得価額が10万円以上の資産 → 固定資産となり減価償却していきます

・店舗・事務所などを賃貸する場合に払う敷金 → 別で資産計上されます

・領収書や明細書が保存されておらず支払った照明ができないもの 等

◎法人

法人の場合は開業前にかかった費用は「創立費」と「開業費」に分かれることになります。

法人の設立準備から会社設立にかかった費用は「創立費」、会社設立から事業開始までにかかる費用のうち

特別に支払った費用は「開業費」で資産計上されます。特別に支払ったと限定されているため、水道光熱費や

給与など経常的に発生するものは資産ではなくその期の経費に含まれます。

〇「創立費」 例

・創立に関する打ち合わせにかかった費用など

・会社を設立登記するために必要な登録免許税

・定款やその他規則を作成するための費用 等

〇「開業費」 例

・事務所の椅子や机などの事務用消耗品

・会社のホームページ作成費用

・エアコン等の備品類 等

※個人と同じように10万円を以上の備品については固定資産に計上されます。

開業費や創立費に資産計上されたものが、一体いつ経費になるのかと思われる方がいらっしゃると思いますが、

税務上、任意償却を選択すること可能となっております。任意償却は、その年に経費計上する金額を自由に決定

し、償却できる方法です。そのため開業後、想定していたより利益が発生して見込みの納税額を上回りそうに

なった年に開業費を償却して利益を減額するといった対応が可能です。

開業費に計上するためには、通常の経費と同じように支払いの証明が必要になって参ります。開業や法人設立の

際に支払った費用は後々集計することになると思いますので、しっかり領収書を保存しておき、どこにいったか

分からなくならないように対策することを強くオススメ致します。

税務調査について

投稿:2023/10/10 | カテゴリ:その他

こんにちは。医療福祉事業部の澤田です。

今年も気づけば、後3ヵ月を残すのみとなりました。年々1年経つ時間が早くなってきたように感じております。

さて私は先日、ある診療所の税務調査の現場に初めて立ち会いました。ドラマなどで調査のシーンを見たこと

があり怖いイメージを持っていましたが、実際は怖いものではありませんでした。

まず、税務調査官の方から先生に関する質問や診療に関する質問があり、そのあと税務調査官が元帳や

確定申告書などから気になったところについての質問がありました。それぞれ先生、弊社税理士、監査担当者

が回答をするというのが一連の流れとなります。

先生に関する質問は、先生の出身地や出身高校・大学、診療所を立てた経緯などの質問が実際にありました。

私が税務調査に立ち会い、今後気を付けた方がいいと思った点についてまとめました。

〇医院関係者に対する贈答品

お中元やお歳暮などでお渡しする機会がある方は注意が必要です。

→税務調査の際に数十万円の購入があると確認されることがあります。

宛先が診療所の売上につながる関係先などであれば経費として認められる可能性が高いです(患者さんを

紹介してくれる先など)。

親族などの身内に送っている場合は医院の関係先とは言えないので経費として認められる可能性が低いで

す。ですので、領収書に宛先を記載しておくか、クリニック関係者の宛先リストを作成して保存しておくと

経費として認められやすくなります。

〇診察券の大量購入

診察券を購入される場合、数百枚などまとめて購入することが多いと思います。

→期末までに使いきらず、残っている分については棚卸計上が必要になります。

棚卸の集計をする際に漏れる可能性が高いので注意が必要です。

診察券のほかにも切手やはがきなども対象です。歯科で言えば技工所に預けている金属も対象になります。

〇専従者給与の支給額

先生の奥様に対して専従者給与という形で支給している場合は注意が必要です。

→税務調査の際に勤務実態について確認されることがあります。支給している額と勤務実態が釣り合っている

のかを確認するためです。

実際には奥様の仕事内容、医院には常にいるのか(いないときはないか)などを確認されました。ですの

で、勤務実態に合った金額の設定をしておくと経費として認められやすいです。第3者に対して同じ仕事内容

で同じ金額を支給できるのかが一つポイントとなります。

他にも注意すべき点はありますが、特に注意した方がいいと思った点をお伝えしました。

事業に関連するものは基本的には経費となりやすいですが、判断が難しいものもあります。

経費であることを証明するために、弊社では税務調査があった際に根拠を説明できるように書類を作成してお

き、お客様にメモを残してもらうようお願いをしております。経費になるのかどうかの判断等でお困りのこと

などがあった際には、お気軽に弊社までご相談ください。

企業型確定拠出年金制度について

投稿:2023/10/02 | カテゴリ:その他

こんにちは、長野事業部の関です。

今回は、企業型確定拠出年金制度(企業型DC)をご紹介します。

1. 企業型確定拠出年金制度(企業型DC)とは

企業型DCとは、企業が掛金を負担し加入者自ら運用商品を選択、運用する企業年金制度です。

(1)事業主が厚生局に申請し、承認を得て確定拠出年金制度を導入します。

(2)事業主は掛金を加入者の確定拠出年金口座に拠出します。

(3)加入者は自ら運用商品を選択し、年金資産を運用します。

(4)原則60歳で受給権を取得し、一時金もしくは年金で受け取ります。

2. 企業型DC導入のメリット・デメリット

(1)加入者のメリット

・企業型DCでは、掛金の上限が原則55,000円で個人型確定拠出年金(iDeCo)の掛金の上限

(原則23,000円)の倍以上になっています。さらに企業型DCには従業員自身が掛金を上乗せするマッチング拠出が

可能なものもあります。

・iDeCo加入者が企業型DCに加入した場合原則その年金資産を企業型DCに移換することが出来ます。また、企業型

DC導入企業を退職した場合には、iDeCoにその年金資産を移換することも出来ます。

・3つの税制優遇処置があります。まず、運用益について全額非課税になります。そして、受取時には一時金で受け取

れば「退職所得控除」年金で受け取れば「公的年金等控除」が受けられます。

さらに、マッチング拠出を利用した場合には、従業員が拠出する分の掛金について全額所得控除の対象となります。

(2)事業主のメリット

・企業型DCによっては様々な制度設計ができ、給与に上乗せして掛金を退職金として拠出するものや給与の一部を

任意積立部分として対象者に制度加入の選択権を付与するものなどがあります。事業主は掛金を退職金として拠出する

ことで退職給付債務の計上が不要になり、給与の一部を掛金として拠出するとその分の社会保険料の負担軽減が期待

できます。

・事業主が負担する掛金は、全額非課税で福利厚生費として損金に計上できます。

(3)デメリット

・掛金以外にも運営管理機関への手数料の負担や従業員の加入・脱退などの手続きに係る事務的な負担の増加が あります。

・企業型DCを導入する企業は、従業員への投資教育の継続的な実施が努力義務とされているため、従業員に投資について

学べる機会を設けることが必要になります。

最近では、中小企業でも導入しやすい企業型DCも出てきております。従業員のみならず事業主様ご本人の資産形成をご検討

中の方、是非弊社担当までご相談ください。

エニアグラム(性格診断)

投稿:2023/09/19 | カテゴリ:その他

財務コンサルティング事業部の峯村です。

今回は、弊社でコミュニケーションにも活用されている[エニアグラム]という性格診断のご紹介です。

エニアグラムを簡単にご説明すると、いくつかの質問に回答することによって性格を9つに分類し、自己理解

やコミュニケーションに活用できるものとなっています。

タイプ1 … 改革する人 (理想に向かって努力する)

タイプ2 … 人を助ける人 (困っている人に手を差し伸べる)

タイプ3 … 達成する人 (成功することが最も好き)

タイプ4 … 個性的な人 (創造的で感動を大切にする)

タイプ5 … 調べる人 (よく調べ慎重に行動する)

タイプ6 … 忠実な人 (協力的で一生懸命)

タイプ7 … 熱中する人 (人生を楽しく明るく)

タイプ8 … 挑戦する人 (他人に頼らずどんどん推し進める)

タイプ9 … 平和をもたらす人 (落ち着いてゆったりとした安心感)

※日本エニアグラム学会参照

エニアグラムは、先に述べたように自己理解とコミュニケーションに活用できます。

自己理解が進んでいけば自己成長にもつながり、他人とのより良い関係を持つことにも繋がると思います。

コミュニケーションへの活用方法としては、エニアグラムには各タイプに言われて嬉しい言葉があります。

タイプごとに嬉しい言葉をかけたり関わり方を変えてみたりすると、相手との関係性も良くなるかと思います。

私は心理学的なものが好きだったのでエニアグラムもスムーズに入ってきて、お客様などと話す際に「この人

はタイプ○っぽいな」と仮定して話すと、スムーズに関係性を築けることもありました。お客様との付き合い方

はもちろん、社内の人とのコミュニケーションにも活用しています。興味のある方は「九つの性格」という本か

インターネットで「エニアグラム」と調べて自分がどのタイプなのかチェックしてみてはいかがでしょうか。

DX(デジタルトランスフォーメーション)と経営の見える化④

投稿:2023/09/11 | カテゴリ:その他

こんにちは。長野事務所 倉澤です。

させて頂きます。

おさらいとなりますが、「bixid」とは株式会社YKプランニングが提供する、クラウド経営支援型財務

システムで、組織目標を達成するための経営特化型グループウエアです。

会計ソフト(30メーカー、60種類に対応)のデータをインポートするだけで、経営分析機能やビジュアル

レポートの出力など、経営を見える化するための様々なコンテンツが利用可能です。

今回は、経営目標達成をサポートする「KPI機能」をご紹介させて頂きたいと思います。

KPI(Key Performance Indicator)とは、大きな経営目標(KGI:Key Goal Indicator)を達成するため

に、現場の社員が取るべき行動を定量化した指標のことを言います。

例えば、会社全体で5,000万円の売上高を達成したいという目標(KGI)を設定した場合、これだけを従業員に

伝えても目標が漠然としていて、具体的に何を目標に、どんな行動を起こしたらよいのか現場には伝わらない

ことがあります。

そこで、売上高5,000万円を達成するために、各従業員の役割に合わせた目標をKPIとして設定することで、

それぞれが取るべき行動を明確にしていくことができます。

このように、会社全体の目標達成に向け、現場の社員が目標を具体化して、進捗や課題を共有していく

管理手法をKPIマネジメントといいます。

bixidでは経営目標達成に必要なKPIレポートの設計、そして入力者とレポート管理者を設定し、チームで

KPIを共有することで進捗状況や課題の管理をしていくことができます。

KPIの設計については、業種や職種に応じて様々なレポートが検討できるかと思います。

例えば、営業職であれば、営業社員ごとの商談獲得数・成約数・成約率(成約数÷商談数)の目標を

決め、それらを店舗の目標として集約していくことなどが可能です。

経営目標を達成するために何をするべきか、何をすれば達成できるのかをよく考えることで、目標達成の道筋

が明確になり、管理すべきKPIが見えてきます。

現在、Excelなどで管理されているかもしれませんが、bixidでのKPI管理機能を利用することで、いつでも

どこでもリアルタイムで状況を把握することが可能になります。

財務情報と併せてKPI管理をしていくことで、目標達成への道筋を明確化し、評価される目標を共有すること

で社員の意識の向上にも繋がると思います。

他にもたくさんの機能がbixidにはあります。

詳しく説明を聞きたい方はもちろん、bixidを利用した経営の見える化、運用サポートなどお手伝いさせていた

だきます。

ご興味がございましたら、詳しくはHPまたは弊社担当者までお聞きください。

インボイスの次の段階で、何が実現されるか ~ペポルインボイスとは~

投稿:2023/09/04 | カテゴリ:その他

システム企画室の水内です。

今年10月1日よりインボイス制度が始まりますが、これが始まることで事務作業が増える企業様が多いと

思います。実は、インボイス(適格請求書)は既に次の段階の準備が進められており、この段階に対応する

ことで、これまでよりも事務作業が大幅に減ります。今回は、「ペポルインボイス」というものについて

次のような順でご紹介します。

① ペポルインボイスとは

② インボイスの段階と効率化の可能性

③ ペポルインボイス専用ソフトの現状について

④ まとめ

①ペポルインボイスとは

ペポルインボイスはインボイス用に準備された国際的なデータ規格「ペポル(Peppol)」で作成されたインボ

イスのことです。ペポルは、欧州で発案されたのち、現在はEU諸国やオーストラリア、シンガポールなど

15を超える国で利用されています。

②インボイスの段階と効率化の可能性

インボイス(適格請求書)は、その形態によりいくつかの段階があり、段階を踏むごとに事務作業を減らせる

可能性が高まっていきます。

第1段階 紙インボイス:紙で発行したインボイス。基本パソコンのソフトで記帳する現代では、「どこへ」

「いくら」「売り上げた」などの紙に記載された情報をパソコンへ手で入力する必要がある。

第2段階 電子インボイス:PDFなどの電子データでやり取りするインボイス。紙インボイスと同様に、記載

情報を手で入力する必要があるが、代わりにOCR(文字読み取り)機能を使って入力を省略することもできる。

第3段階 ペポルインボイス:インボイス用に準備されたデータ規格「ペポル(Peppol)」で作成したインボイ

ス。専用のソフトが必要になる代わりに、送受信したインボイスの電子保存(電子帳簿保存法対応)が自動的に

されたり、専用ソフトと会計ソフトを連携するとワンクリックで仕訳の起票ができるようになったりする。

③ペポルインボイス専用のソフトの現状について

ペポルインボイスで必要になる専用ソフトは、2023年8月現在、日本でペポルインボイスを送信できる最初の

ソフト「インボイス・マネージャー」を㈱TKCが開発し、運用に漕ぎつけています。本年12月15日の更新で、

受信もできるようになると発表しています。

④まとめ

クラウド会計の浸透を考えるとペポルインボイスの普及まで5年~10年はかかると思われます。しかし、普及し

た際には仕訳の自動起票の実現で、一気に記帳の事務コストが削減されるでしょう。インボイスの自動電子帳簿

保存も管理の面で大幅なコスト減かもしれません。

インボイス制度や来年1月から始まる改正電子帳簿保存法により、事務の手間は一気に増えますが、それらに対応

するため、ソフトの導入や社内業務の見直しをされている企業様も多いと思います。これらの制度の先にどのよ

うな未来が想定されているのか、そうしたところまで考えて現在の業務を見直すことで、不要な出費を抑えた

り、業務の見直しによる負担をできるだけかけず、現在や未来に適した業態にシフトできるかもしれません。

もしインボイス制度や改正電子帳簿保存法への対応に不安があれば、ぜひ弊社担当までご相談ください。

ふるさと納税厳密化

投稿:2023/08/28 | カテゴリ:その他

こんにちは 長野事務所の柳田です。

今年の夏は気温が高く 特に長野・松本は東京より高温になる日もあり 長野はすっかり夏は暑く冬は寒い

土地になってしまいました。暑い日に入道雲が広がり雨が降りますと少し気温も下がりホッと致しますが

入道雲に様々な異称があるのをご存じでしょうか。

坂東太郎・筑紫二郎・丹波太郎・信濃太郎・四国三郎等、地方の川や方角の地名を名乗っているそうです。

長野事務所から入道雲を見た時、今度は信濃太郎君と呼んでみようかなと思います。

さて今回はふるさと納税についてお話いたします。

毎年 収入のおよその目途が立つ12月末にふるさと納税をする方が多いようですが、今年はそうも言っていられ

ません。ふるさと納税のルールが10月から厳格化するためです。

一つは経費ルールの変更です。

総務省は今まで返礼品の調達にかかる費用の割合を寄付金の3割以下、送料や事務費なども含め経費の

総額を5割以下と定めています。ところが今回の変更で追加される費用があります。現在の調達費、送料、

広報費のほかに受領証の発行や送付費用、ワンストップ特例事務の費用・仲介サイトや事業者に支払う

手数料等が追加されるのです。

そのため今後は返礼品の寄付額が高くなる、或いは返礼品の量が減る等が考えられます。

もう一つは地場産品基準の見直しです。

熟成肉と精米について原材料が同一の都道府県内産であることが加えられました。

また、他地域の家電と地元産のタオルをセットにして、地場産品をうたう自治体があったため 地元産が全体

価格の70%以上を占めなければならないと明示されました。

このようなルール変更のため返礼品を見直す自治体も出てくると予想されます。

もし、現在ご希望の先があるのでしたら早めに寄付をされるのもよろしいのではと考えられます。またルール

変更を見越して各ふるさと納税サイトがお得なキャンペーンを始めているようです。比較検討してお得にふる

さと納税をお楽しみください。

お祭りへの協賛金が経費になるかも

投稿:2023/08/04 | カテゴリ:その他

飯田事務所の遠藤です。

気付けば7月も終わりですね。

中旬辺りから気温が一気に上がり、何もしていなくても汗が出てくるくらい暑い日々が続いています。

より一層体調管理には気を付けたいところです。

今回はこの時期によくある、お祭りや花火に関する協賛金等について取り上げます。

一見事業とはあまり関係が無さそうに見えるこれらの支出ですが、広告や寄付に該当するものであれば

経費として計上することができます。

➀広告

花火大会の協賛金で打ち上げる際に名前を読み上げてもらう場合のように、企業の広告を伴う支出

については広告宣伝費という勘定科目を用いて経費に計上します。

花火以外では、パンフレットに企業名を乗せてもらえるもの、お祭りのホームページに企業名が乗るもの等、

不特定多数の方の目に触れるような支出が該当します。

広告宣伝費として経費に計上する場合は、下記で取り上げている交際費や寄付金とは違い、全額経費

として計上することができる上、消費税の計算においても全額支払った消費税として受け取った消費税から

差し引くことができます。

➁交際費

地元の企業としてお付き合いの名目で支出している場合やお祭りをより盛り上げるために支出したものにつ

いては、交際費として経費に計上します。

この場合においても全額経費に計上することは可能ですが、中小企業の場合は800万円を超えた部分の

交際費については法人税の計算上、損金(法人税を計算する上での経費とお考え下さい)とならない点に

注意が必要です。

なお、消費税の計算においては基本的には広告宣伝費と同様の取り扱いとなります。

③寄付

企業に関する広告等がない協賛金の場合には、「寄付金」として経費に計上します。

寄附金は上記の広告宣伝費や交際費に比べて税金の計算上不利な点があるため、注意が必要です。

具体的には、

・法人税の計算上、所得から差し引ける金額が下記の計算で求めた金額となる。

(資本金の額×当期の月数/12×2.5/1000+所得金額×2.5/100)×1/4

・消費税の計算においては不課税として取り扱うため、計算上受け取った消費税から差し引くことができない。

という点が挙げられます。

そのため、節税という観点からは広告宣伝費や交際費として処理できることが望ましいと考えられます。

企業名がどこかに記載されるような支出は積極的に広告宣伝費に計上し、節税を図りたいところです。

なお、個人事業主が寄付金を支出したときは上記とは取り扱いが異なる点には注意が必要です。

詳細については国税庁のHPも併せてご参照下さればと思います。

役員貸付金と役員借入金のメリットとデメリット

投稿:2023/07/31 | カテゴリ:その他

こんにちは。医療福祉事業部の会津です。

普段、経営上のお悩みをお聞きする際によくご質問を受けたり、税務調査の際に細かく確認を受けたりする

ものとして役員貸付金と役員借入金が挙げられます。そこで今回は、役員貸付金と役員借入金のメリット

とデメリットについてお話しします。

≪役員貸付金…法人が個人に金銭を貸し付けること ≫

メリット

①低金利で借りられる、場合によっては無利息でもOK

デメリット

①会社のお金がなくなる

②銀行など金融機関の印象が悪い

③利息の計上により法人税の負担が増える

④債権放棄をすると役員賞与として取り扱われる

⑤相続人に債務として引き継がれる

上記のようなメリットやデメリットが挙げられます。例えば②ですと、銀行はお金を貸す際に、その会社の返済

能力だけでなく資金の使い方を見ます。役員貸付金がある場合は、会社に貸したお金が経営者個人に流れるので

はないかと疑問を持ちます。そのため役員貸付金の返済は見込みがないとみなされ、銀行からの融資を受けにく

くなることがあるようです。

≪役員借入金…法人が個人から金銭を借りること≫

メリット

①節税効果がある

②税優遇制度の適用対象になる

③返済期限がなく、利息が発生しない。

上記のようなメリットが挙げられます。特に③はよく耳にする理由かと思いますが、役員借入金以外の借入金は

返済期限が決まっていて、期限までに返済しなければ会社の信用を大きく失います。役員借入金ならいずれ返済

する必要はあるものの、資金繰りが順調なタイミングで自由に返済できます。さらに利息の設定が任意のため、

借入先の役員が同意すれば、無利息でお金が借りられます。但し、利息を設定する際に、市中金利と比べて高い

利率にすると、役員にする給与となります。

デメリット

①相続税について

役員借入金はお金を貸し付けた役員からすると返済してもらうべき債権で、役員個人の財産になります。

そのため貸し付けた役員が死亡した場合は相続財産とみなされ、相続税が発生します。

②所得税について

同族経営で役員借入金を使っているケースでは、一度役員に支払った役員報酬を役員借入金に形を変えて

会社に戻していることが多くあります。このケースで会社から役員に返済が行われない場合、役員報酬の

支払いにかかった源泉所得税が無駄になります。

役員報酬をすぐに役員借入金とする場合は、源泉所得税を納めなければ役員賞与として扱えず、経費として

計上できません。

③債務超過になる可能性がある

④銀行からの融資を受けにくくなる

以上となります。

役員貸付金、役員借入金は経営上も経理上も便利なものではありますが、間違った使い方をして痛い目を見て

しまうことも多々あります。

ご不明な点がございましたら弊社までご連絡ください。

インボイス勉強会を行いました

投稿:2023/07/24 | カテゴリ:その他

こんにちは、長野事業部の林です。

先日、弊社でMicrosoft Teamsを利用して全社でインボイス対応に関するWEB勉強会を行いました。

この勉強会は、松本・長野・飯田の3拠点にて同時に実施され、弊社グループの内税務に携わるメンバーが

一斉に参加しました。

今までは勉強会と言えば、各拠点で行っておりましたが、WEB勉強会を実施することで、インボイス制度への

理解を深めるだけでなく、拠点間の距離を超えて職員間の情報共有や協力体制の構築にも繋がりました。

さて、2023年10月より施行されるインボイス制度が始まるまで約二か月と期限が迫ってまいりました。登録

期限が3月末から9月末へ変更されましたが、その後の取引先への連絡、請求書様式の変更なども考えると早期

の対応が必要となってまいります。

特に早期の届け出が求められる理由は、申請から番号の付与までに時間がかかるためです。

現在、インボイス制度の申請方法にはE-taxによる電子申請と郵送での申請があります。

申請から、インボイス番号の通知が来るまでに電子申請の場合約1.5か月、紙申請の場合約3か月の時間を

特に個人事業主の方は、登録番号がランダムに付与されるので、番号が通知されるまでインボイス対応を行う事

が出来ません。そのため、現状と同様の発行期間を要する場合「9月30日申請→11月中旬に初めて登録番号が

わかる。」となるため、10月の請求書領収書はインボイス対応が出来ていない請求書等になってしまいます。

また、法人の場合は、自社の法人番号にTを付けたものが登録番号となりますので、登録番号がわからないという

事はありません。

インボイス制度の概要、申請方法、インボイス制度施行後の対応すべき事、自社にてインボイスを取得するべき

かなど弊社担当者よりご案内させていただきますが、ご不明な点等ございましたら随時ご相談ください。

在宅介護をされている方必見です!

投稿:2023/07/18 | カテゴリ:その他

こんにちは、医療福祉事業部の山﨑です。

梅雨に入り、温度調整が難しくなってきたと感じています。

この季節になると特にご高齢の方に、どんな服を着せるのか悩みますよね。

私の祖母が認知症で、母が在宅介護をしていますが、いつもデイサービスの送迎に立会い、限られた時間

の中で仕事し、ごはんを用意する等、とても大変なことを毎日行っていると感じています。そんな大変な在宅

介護をされている方に対して、一定の条件を満たすことで、自治体から介護家族慰労金がもらえる可能性

があります。

今回は、長野市と松本市の例をご紹介します。

|

|

長野市(在宅福祉介護料)

|

松本市(高齢者介護手当)

|

|

対象者

|

・基準日現在、市内に1年以上居住

・現在65歳以上

・基準日前の1年間、要介護3以上の期間が通算して180日以上ある

|

・基準日現在、市内に6ヶ月以上居住

・支給対象年度の12月31日現在65歳以上

・基準日前の1年間、要介護3以上の期間が通算して180日以上ある

|

|

基準日

|

毎年7月1日または1月1日

|

毎年5月1日または11月1日

|

|

支給金額

|

要介護4と5の方:年額35,000円

要介護3の方 :年額25,000円

|

年額60,000円

※要介護高齢者が死亡されている場合で、在宅介護期間が90日以上180日未満のときは30,000円

|

申請のタイミングは特段決められていないようですが、長野市、松本市のどちらも65歳以上かつ基準日前の

1年間で要介護3以上の認定を受けた方が対象となっています。

上記の表には記載しておりませんが、松本市は、受給資格者(介護をしている方)が基準日現在において、

市内に6カ月以上居住している必要があります。介護している方にも要件があるのは、長野市より厳しい条件

となっています。

長野市、松本市、安曇野市、下諏訪町等、市町村によって補助金名や要件、支給額等異なります。お住ま

いの市町村の役場にてご確認いただければと思います。

1年間で考えると少ない支給額とは感じますが、少しでも心の支えになっていただけたらと思い、紹介さ

せていただきました。ぜひご参考ください。

保険の見直し

投稿:2023/06/26 | カテゴリ:その他

医療福祉事業部の大澤です。

暑い日が続いておりますが、こまめに温度調整、換気、水分補給を心がけましょう。

先日お客様の保険の見直しをする機会がございましたので、今回は保険の見直しのお話をさせて頂きます。

保険は一度加入してしまうとなかなか見直す機会がないかとおもいますが、保険は常に進化していますので、

ライフイベントや家計の変化の際に見直しをして頂きたいと思います。

見直すタイミングとしては就職、結婚、出産、だけでなくマイホーム購入、お子様の独立、定年退職など家族

構成やライフスタイルの変化する時がお勧めです。また、家計の資金繰りが大変な時など見直す時ですし、

保険の更新時なども検討の目安になります。

以前の死亡保障では、万が一の時に、残されたご家族にお金を残すだけが大半でしたが、近年では大きな病気

の際に、生きていく為のお金として、生前に保険金が支払われる商品や、介護状態になった場合に保険金が支払

われる商品などもございます。また、医療保険も短期間の入院から保障する商品や先進医療に対応する商品な

ど、その変化も様々です。

以前の病気入院は長期入院が多かったようですが、現在は短期入院がほとんどですので以前に比べ入院日数は

短くなっております。しかし、がんなどの疾病では入院はもとより先進医療を受ける為に高額な医療費が必要に

なっています。

保険は過度に加入しないで、必要な分を精査し必要な分だけ加入し、不要な保険を整理することで、家計の負担

を軽減し、資金を貯蓄することができる場合もあります。

保険は入ったらおしまいではなく、定期的に確認することで保険としての役割を果たしてくれますので、ライフ

イベントごとに見直す事をご検討いただきたいと思います。若い方で資金繰りが大変な方も一回見直すことを

お勧め致します。

昔加入した保険がそのままになっているようでしたら、現在の保険商品と比較してみるのも良いかと思います。

ご検討、比較される際は弊社の担当までお声がけ下さい。

公共交通機関を利用する場合のインボイス

投稿:2023/06/12 | カテゴリ:その他

こんにちは、医療福祉事業部の中島です。

近頃は気温差が激しく、体調を崩しやすい日々が続いています。休めるときにはしっかり休んで、健康に

日々を過ごしたいものです。

さて、今回は着々と開始の日が近づいているインボイス制度のうち、インボイスの交付を受ける側として

気をつけるべき点のひとつを解説させていただきたいと思います。

新型コロナウイルス感染症の分類が5類に移行され、従業員の皆様が営業や研修のため電車やバスなどの

公共交通機関を利用する機会が増えてきたのではないでしょうか。こうした移動にかかる交通費について、

気をつけるべき点があります。

インボイス制度開始後は、原則として必要事項が記載されたインボイスを保存しなければならないとされてい

ます。

ただし、「電車やバス等の公共交通機関の利用のために購入する3万円未満の切符についてはインボイスを保存

しなくてもいい」といった、例外の規定も存在します。公共交通機関の切符の場合、1回の取引金額が税込3万円

未満であれば、帳簿に特例の対象である旨(「3万円未満の鉄道料金)など)を記載することでインボイスの保

存を省略できます。

「3万円を超える切符なんてそんなに買わないよ、帳簿に必要なことを書いておけばいいんでしょ?」と思われ

るかもしれませんが、この3万円という金額は、切符1枚ごとの金額では判断しません。たとえば5人で同じ研修

に参加するものとして、松本→新宿の移動で運賃と指定席料金が1人あたり6,620円となる場合、6,620円×5人

=33,100円となり、1回の運送サービスにかかる金額が3万円以上なので、インボイスの保存が必要な取引に該

当します。

基本的には領収証単位で1回の取引として取り扱われますので、元々3人で研修に参加するつもりで6,620円

×3人=19,860円の切符を購入し、後日2人追加となって6,620円×2人=13,240円の切符を購入した場合に

は、1回の取引金額がそれぞれ3万円未満となるため、インボイスの保存は必要になりません。「前回買った

ときに領収証をもらっていなかった!」と焦る必要はないので安心してください。

受け取るインボイスについて気をつけなければならない方は、消費税の課税事業者のうち、本則課税制度に

よって申告をしている事業者です。免税事業者や、簡易課税制度を適用して申告している事業者である場合に

は、気にしなくても大丈夫です。

インボイス制度への対応でお困りのことがありましたら、お気軽にご相談ください。

社内のルールは見直していますか?

投稿:2023/06/05 | カテゴリ:その他

財務コンサルティング事業部の柳本です。

5/19-21日に広島でG7サミットが行われました。

各国の首脳が集まり、ウクライナ情勢、核軍縮、気候変動への対応や生成AIのあり方等を議論していました。

G7の目的は世界経済の成長と安定を目指して協調する場と言った事があげられます。

世界を良くするためのルール作りが行われているのですね。

弊社でも税制の改正によりインボイス制度、電子帳簿保存法への対応等で新たな法律に則った社内ルールの

構築をしています。法改正による外部からの要因によって社内ルールを見直す必要に迫られました。

ルールの見直しのプロセスは下記です。

まず、ルールが見直される要因としては何かの事象が新たに発生し、それに対応しなければいけない状況が考え

られます。

G7での議論として、ウクライナ情勢に関してはロシアによるウクライナ侵攻という新たな事象に対してウクライ

ナが自国の領土を守るために世界としてどう行動していくのかを話あいました。

弊社でも税制改正により、今までの業務の行い方では不都合が生じるおそれがあるので、お客様の資料のお預り

から自社の業務内容までの一連の業務を見直す必要性がでました。

そして、その状況に対する課題を明確にして関係する方々へ共有し、ルールを見直す事に対して皆の同意を得ま

した。

最後にルール案の検討をして、関係者で協議してルールが完成しました。

ルールを見直す時に重要な事として3点あります。

・簡単にする事

・増やさない事

・皆に共有して作成する事

ルール作成の目的は作る事でも運用する事でもなく、起こった課題を解決するためです。

運用している中で過不足が出てきたら、その都度見直しする事が求められます。

ルールを作成して、それを運用する事により課題を解決し、業務の効率化、品質の担保等をする事ができます。

今回の弊社のように外部からの要因に迫られて見直す事もありますし、古くから慣習として行っていて、なぜそ

のルールで行うのかわからないものもあるかもしれません。現状の課題を反映したものに自社のルールを見直し

てみてはいかがでしょうか?

住民税納付の事務負担が軽減できるかもしれません

投稿:2023/05/29 | カテゴリ:その他

飯田事務所の松田です。

従業員さんから天引きした住民税について、毎月金融機関等で納付されているのではないでしょうか。

今回は毎月の納付を半年に一回で済ませる制度がありますのでご案内致します。

「住民税の納期の特例制度」

本来、住民税は翌月10日までに毎月納付しなければなりません。

しかし、従業員数が常時10人未満であれば、納付を半年に1回にまとめることができます。

これを住民税の納期特例制度といいます。

この特例を適用すると、その年の6月から11月までに特別徴収した住民税を12月10日まで、12月から翌年5月

までに特別徴収した住民税を翌年の6月10日までに、まとめて納付することになります。

特例は住民税を納付する必要のある各市町村に届け出を提出することで適用できます。

「適用すると・・・」

届出を提出すると、今まで届いていた毎月納付用の12枚の納付書は届かなくなり、代わりに納期特例用の納付書

2枚が届くようになります。

2枚の納付書には従来の納付書同様に、納付が予定されている住民税の金額と納付期限が記載されております。

毎月納付同様、入退社があった場合など、予定されている住民税と異なる金額で納付を行う場合は各自で納付書

を訂正する必要がありますのでご注意ください。

なお入退社があった場合なども納付期限に影響はございませんので、納付は年2回で済ませることができます。

届出の名称や様式は各市町村によって異なる場合がございますので、詳細は各市町村のHPをご覧ください。

「Teach me Biz」って知ってますか?

投稿:2023/05/22 | カテゴリ:その他

こんにちは!医療福祉事業部の西山です。

5月に入り、新入社員研修をされている企業様も多いのではないでしょうか。

新入社員の方にお仕事を教える際、業務のやり方を教えることに時間を費やしすぎて、なぜその業務を

行うのか、何の為に・誰の為に行うのかといった目的を伝えることが疎かになってしまうことはありませんか。

弊社でも上記のような悩みがあったので、業務のやり方や手順を教える時間を削減する為に「誰が見ても分かり

やすいマニュアル」を作ることになりました。そこで近年導入したのが「Teach me Biz」というマニュアル

作成ソフトです。

このソフトは、画像に文字を入れて説明ができたり、作業工程をステップ構造にできたりするのでとても見や

すく分かりやすいです。また、ネット上からログインできるので、ネット端末があればいつでもどこでもマニュ

アルが開けてとても便利です。

弊社がこのソフトを導入する際、実験的に「鶴の折り方」のマニュアルを作成してみました。折り紙であれば

作業工程が説明しやすく、画像と説明の文書がついていれば、鶴が折れない人でも鶴が折れるようになるの

ではないかと考えたからです。実際に鶴が折れなかった弊社の30代男性職員が、マニュアルを見ながら折って

みたところ綺麗に鶴を折ることができました!その時のマニュアルを一部抜粋して、特徴をご説明したいと思い

ます。

Teach me Bizを導入したことにより、単純作業を教える時間が削減できたので、お客様により良い提案をして

いく為の時間を確保できました。また、新人の方には仕事のやり方だけでなく、マナーや会社の理念を教える

時間に費やせるようになりました。

仕事の効率化の為に、皆様も是非ご活用してみてはいかがでしょうか。

クリニックの内覧会に参加しました

投稿:2023/05/15 | カテゴリ:その他

長野事業部の大塚です。

4月に新入社員が入社して早くも1か月が経過し、そろそろ会社の雰囲気に慣れてきたころかなと思いを

馳せつつ自分のこれまでの業務を振り返ってみた今日この頃です。

先日あるクリニックの内覧会に運営のお手伝いとして参加させていただく機会がありました。その日は医療

機器の担当の方や医薬品の担当の方など一時は総勢10名ぐらいのスーツの方達がクリニックの入り口に

集結していたので特別感が出ていました。

一つのクリニックの開業にこれだけ多くの人が関わっているのだと感じた瞬間でもあります。

事前に内覧会が行われる旨のチラシは近隣に配布されていたため内覧会が始まるとすぐにたくさんの方々が

来院されましたが、その盛況ぶりを見て通りすがりの方も気になったのか誰でも参加できるのかと声をかけてこ

られる方もいました。

内覧会中の人の往来としては、始まってすぐに駐車場が満車になる程でした。お昼は一転ガラリと落ち着きまし

たが、お昼明け14時くらいからまた見に来られる方が増え始め、今回のピークは始まって30分後くらいでした。

私が担当していたのは駐車整備でしたが、中に入っていいのかな…?と不安そうにしている人に声をかけること

で内覧会の盛り上がりに貢献することができたのではないかと思います。

車でいらっしゃる方ももちろん多かったですが、それと同じくらい歩いて見に来られる方もいらっしゃったの

で、やはり近所の人は近くにクリニックができる事を期待しているのだと思いました。確かにクリニックは身近

にあれば安心感を得られるので近所の方々が期待する気持ちはすごく分かります。

当日、内覧会の中で早速カルテ作成する方や診療予約をしていく方もいたみたいです。これを聞いて内覧会を

行うことにより、患者さんの獲得もできると感じました。先生の感想も想定していたより沢山の人に来て頂いて

嬉しいというものでした。

内覧会の運営に参加してみて改めてクリニックの開業には多くの方が携わっていること、

新しくできるクリニックには近所の方々は多くの期待を寄せていることが分かりました。

私も会計担当者として地元に根付くクリニックの経営をサポートできるようにしたいと気が引き締まりました。

インボイスで注意すべき経理処理

投稿:2023/04/24 | カテゴリ:その他

こんにちは、財務コンサルティング事業部の佐々木です。

春は暖かくなってきて気分があがりますが、同時に花粉症の私には悩ましい季節です。

さて、10月のインボイス制度開始まで半年を切りました。適格請求書発行事業者(インボイス発行

事業者)になると適格請求書の記載事項を充たす納品書や請求書を発行する必要があります。

ここまではご存知の方も多くそのための準備を進めているかと思いますが、令和5年4月の法改正で

経理処理も変更するかの検討が必要です。

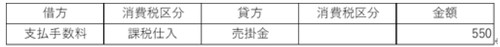

その1つが少額な(1万円未満)売上の返還の処理です。売上の返還にあたる取引があまりピンと

来ない方もいらっしゃるかもしれませんが、代表例が銀行の振込手数料です。振込手数料を下記の

ような仕訳で支払手数料(雑費)と売上と相殺していることも多いのではないでしょうか。

上記仕訳の場合、銀行から役務の提供を受けたとして「課税仕入」をとることになるので、仕入税

額控除を受けるためには銀行が発行するインボイスが必要になります。

そのためだけに銀行からインボイスをもらうのは大変で現実的ではないと思います。令和5年4月の税制

改正前では銀行からインボイスをもらうか、売先へ返還に関するインボイスを発行する必要がありました。

今回の改正で1万未満の少額な売上の返還については不要になりました。これに該当させるために下記

のように売上値引処理をして消費税区分を「課税売上の返還」に変更する必要があります。

今後も法改正があり対応しなければいけなくなります。経理などの間接業務を早く正確に整える事がで

きれば、営業などの売上や利益を獲得する直接業務に集中する事ができます。

法改正に素早く対応して会社の体制を整えていきましょう。

インボイス制度など事業に関わる法改正についてわからないことがありましたら、弊社スタッフへ

ご相談ください。

NISA制度の抜本的拡充・恒久化について

投稿:2023/04/10 | カテゴリ:その他

こんにちは。長野事務所の関です。

今回は令和5年度の税制改正にNISAの新制度(新NISA)がありましたので、ご紹介いたします。

〇NISAとは

通常、株式や投資信託などに投資するとその売却益や配当に対して約20%の税金がかかります。

NISAは、NISA口座内で運用して得た売却益や配当については非課税になる(税金がかからなくなる)

税制優遇制度です。

現行のNISAは、成年ができるものとして少額の投資を行う方向け口座で「つみたてNISA」と「一般

NISA」があります。「つみたてNISA」は、年間40万円まで一定の投資信託に投資でき20年間非課税

で保有できます。「一般NISA」は、年間120万円まで株式・投資信託等に投資でき5年間非課税で保有

できます。NISA口座は、1人1口座に限り開設可能で、「つみたてNISA」や「一般NISA」いずれか

一方を選択することができます。

〇新NISAについて

令和6年以降予定されている新NISAは、現行の「つみたてNISA」と「一般NISA」が一本化され、

現行のNISAにはなかった以下の特徴が設けられます。それにより利用者は非課税の優遇がさらに受

けられることとなりました。

・非課税の優遇が無期限に受けられます。

・非課税で投資できる金額の上限が年間最大で360万円(成長投資枠240万円,つみたて投資枠120万円)

までになります。

・生涯非課税の優遇が受けられる金額の上限も最大1,800万円(内成長投資枠1,200万円)までになります。

新年度が始まるこの時期に一度、NISAの活用も含め自分の資産運用について考えてみてはいかがでしょ

うか?

DX(デジタルトランスフォーメーション)と経営の見える化③

投稿:2023/03/27 | カテゴリ:その他

こんにちは。長野事務所 倉澤です。

前回に引き続き、経営の見える化をサポートするシステム、「bixid(ビサイド)」

おさらいとなりますが、「bixid」とは株式会社YKプランニングが提供する、クラウド経営支援型財務

システムで、組織目標を達成するための経営特化型グループウエアです。

会計ソフト(30メーカー、60種類に対応)のデータをインポートするだけで、経営分析機能やビジュア

ルレポートの出力など、経営を見える化するための様々なコンテンツが利用可能です。

今回は、皆様の経営状況をさらに手軽に、身近に感じて頂けるbixidのスマホアプリの機能をご紹介

させて頂きたいと思います。

bixid上に登録したデータは、WEB版としてパソコンやタブレットで確認できるのですが、スマホアプリをダウ

ンロードしてもらえれば、いつも持ち歩いているスマートフォンから、移動中や空き時間など、いつでもどこで

も好きなタイミングで財務状況の確認・把握が可能となります。

スマホアプリでは、フリープラン(無料)で以下のことが可能です。

①「経営状況の把握」

キャッシュ残高や利益率の推移、要約試算表(損益・貸借)を使って経営状況の把握ができます。

②「経営状況の深堀り」

勘定科目別残高や各科目の取引の大きい「TOP20明細」を確認しながら経営状況を深堀できます。

さらに、ライトプラン(月額税抜600円)以上の登録により、機能が下記の通り充実します。

①「経営状況の把握」が、ビジュアルレポートでよりわかりやすく可視化され、契約プランにより前期実績や

計画数値との対比も確認できます。

②「経営状況の深堀り」においても推移レポートで前月・前期・計画と実績の増減要因を瞬時に把握でき、

素早く次の一手を打つことができるようになります。

③「KPI(重要業績評価指標)実績の登録」

WEB版より設計した、経営目標の達成に必要なKPIレポートを、スマホから日々の実績数値を入力できま

す。

④「コメントを登録」

増減要因や経営課題、新たな取り組みのアイデアなどを、経営数値を把握しながら記録することができま

す。

一番身近なデバイスであるスマートフォンで経営状況を把握することで、会社の数字を経営者様の味方にし、

経営判断の次の一手を加速させることが可能となります。

フリープラン(無料)でもご活用頂けるので、経営目標達成に向けて是非一度ご利用いただければと思います。

bixid公式スマホアプリを利用するには事前にbixidアカウントが必要となります。

bixidについて詳しく説明を聞きたい方はもちろん、bixidを利用した経営の見える化、運用サポートなどお手伝

いさせていただきます。

ご興味がございましたら、詳しくはHPまたは弊社担当者までお聞きください。

電子帳簿保存法の税制改正

投稿:2023/03/20 | カテゴリ:その他

財務コンサルティング事業部の峯村です。

3月も終わりに近づき、決算を迎える企業様も多いのではないでしょうか。

さて今回は、帳簿や書類を電子データで保存する「電子帳簿保存法」の改正についてご紹介します。

今回の改正によって、対象に当てはまれば電子取引の取引情報に係る保存要件にある「検索がかけられる

こと」という要件が不要となりました。

①判定期間(主に2年前or2期前)における売上高が5,000万円以下

②紙での提示又は提出の求めに応じることができるようにしている

簡単に言うと、「2期前の売上5,000万円以下で、紙で印刷してあり、データでも保存してあれば、データ検索

できる形にしなくてもいいよ」ということです。

※検索を掛けられるようにしなくて良いだけで、データ保存する必要はあります。

そもそも、なぜ電子帳簿保存法が世間で注目されているかというと、全事業者を対象に書類の保存方法が一

部変わるからです。

ご存知かもしれませんが、電子帳簿保存の種類は以下の3種類に分けられます。

①電子帳簿等保存(電子的に作成した帳簿・書類をデータのまま保存)

②スキャナ保存(紙で受領・作成した書類を画像データで保存)

③電子取引(電子的に授受した取引情報をデータで保存)

この中でも特に注目されているのは③です。

今までは、楽天市場やAmazon等のECサイトで購入した際の領収書や、メールで送っていた請求書などは紙で

印刷して保存していれば問題ありませんでした。

しかし、令和6年1月からは、それらを電子データで保存する必要があります。

電子データでの保存方法は、弊社のHPで2021年11月にご紹介しましたので[カテゴリ→その他]からご覧い

ただくか、国税庁のホームページをご確認いただければと思います。

電子取引に関する電子データ保存まで1年を切りました。

残り9ヶ月ありますのでそれまでに対応できるよう準備を進めていきましょう。

ご不明点等ございましたら弊社担当者までご連絡ください。

インボイス、2割特例の注意点

投稿:2023/03/13 | カテゴリ:その他

こんにちは。長野事務所の柳田です。

毎年、確定申告が終わるころになると春へと季節も変わっていて 冬の記憶と言えば滑って転んだことと 確定

申告のみ。まるで夢からさめたような春を迎えています。

ここ数年季節が少しずつ前倒ししているような気がいたします。桜の開花も今年は早くなりそうです。満開の桜

は昼でも夜でも人をひきつけますよね。~あの人には花がある~という言葉 世阿弥が使いだしたのが始まりだ

そうですが、コロナ禍が収まりマスクも取れます。花のように微笑んで暮らしたいものですね。

さて 本年10月1日からスタートするインボイス制度で措置されます2割特例をめぐって

一部で混乱が生じているようですので整理させて頂きます。

この2割特例はインボイス制度開始に伴い免税事業者から課税事業者になった場合、消費税の納税額を売上税額

の2割とすることができると言うもので、適用すると売上や収入を税率ごとに把握するだけで簡単に申告書が作成

でき、事前の届出も不要で申告時に適用するかどうかの選択も可能となっています。

ただし2割特例の適用対象となるのは

1.免税事業者がインボイス発行事業者の登録を受け、登録日から課税事業者となるもの

2.免税事業者が課税事業者選択届出書を提出した上で登録を受けてインボイス発行事業者となるもの

となっています。そのため早めに登録申請をしてインボイス制度の施行前から課税事業者となったケースではそ

の期間を含む令和5年分の申告が2割特例の対象外となってしまいます。そこで早めに対応した方々の中から不安

の声が上がっているとのことです。

そこで 対応策です。

法案施行予定日の4月1日から12月31日までに課税事業者選択不適用届出書を提出することで課税事業者となっ

た時から9月までの納税義務が免除され、インボイス発行事業者として登録を受けた令和5年10月1日~ 2割特

例の適用が可能になります。

2割特例は消費税の申告を行うたびに適用を受けるかどうか選択でき、期間は令和5年10月1日から令和8年9月

30日までの日の属する各課税期間となります。

早めに登録申請をして課税事業者になっていらっしゃる方は、是非各会計担当にご相談ください。

デジタル給与払いに対応すべき?飲食業や医療・福祉業では要確認!

投稿:2023/03/06 | カテゴリ:その他

システム企画室の水内です。

今年2023年4月より、労働者側の同意がある場合に限り、企業側のデジタルマネーでの給与の支払いが可能に

なります。今回は、デジタル給与に関してご案内します。

○デジタルマネーとは

似た言葉に「電子マネー」「仮想通貨」などがありますが、「デジタルマネー」は、それらをもう少し大きく

捉えたものです。具体的に「デジタルマネー」とは、①クレジットカード・デビットカード(iD, QUICPayを

含む)②電子マネー(Suica, WAON, PayPay, LINEPayなど)③仮想通貨(ビットコイン, イーサなど)といった

「電子情報だけで決済できるもの」のことを言います。ただし、現金化できないポイントや③仮想通貨は

今回のデジタル給与払いの対象外です。

○どのデジタルマネーでも受け取れるの?

前述のデジタルマネーの口座を取り扱う資金移動業者が、今年4月から厚生労働省へ申請をし、厚生労働

大臣から指定を受けると、その口座をデジタル給与受取の口座として指定できるようになります。同じデジ

タルマネーでも、口座を運営する企業によって、受け取れたり、受け取れなかったりする可能性があります。

○デジタル給与払いってどれくらいのひとが受け取りたいと思っているの?

昨年12月に発表された紀尾井町戦略研究所の調査によると、デジタル給与払いを利用したいと考えている人

は全体の32%もいるようです。デジタル給与払いを利用したい理由のトップは、「給与振込から支払いまで

キャッシュレスで手間なく済む」のようです。

○うちの企業も導入すべき?

同調査によると、デジタル給与払いをしたいという人を年齢別で見たときには「20代が4割で最多、10・30

・40代が3割台、50代以上の層はいずれも2割台以下」、職業別では『「教職員」の5割が最多で、「公務員

(団体職員や教職員を除く)」が4割台、「契約社員・パート・アルバイト等」「会社の正社員・団体の正

職員」「自営業・専門職(士業等)・自由業」「医療、福祉関係の職員等」が3割台、それ以外は2割台以下』

となっているようです。

若い世代のアルバイトが多い業種や医療・福祉系の業種では、人材不足への対応も兼ねて福利厚生の一環と

してデジタル給与払いの導入を検討してもよいかもしれません。

○導入のためにすること

労働者の同意なく、強要して始められるものではないので、就業規則などの給与規定の確認や従業員の代表

との労使協定、各従業員への選択肢の提示と様々準備が必要です。

もし導入できる状態になっても、従業員別に様々な口座に振込手続きをしなければならなくなって、振込

手続が煩雑化することも想定されます。現在は、デジタルマネーにも対応した振込代行サービスなども出て

きております。

規定の関係は社労士へ、業務フローの見直しや効率化のためのサービスの選定などは自社内で検討されて

はいかがでしょうか。

参考文献

紀尾井町戦略研究所 2022/12/08調査報告

大幅修正!300万円以下の副業は事業所得と認められない!?

投稿:2023/02/13 | カテゴリ:その他

こんにちは、長野事業部の伴です。

少しずつ日も長くなり、春に近づいているような気がしています。とはいえ、まだまだ寒い日は続きます。

体調にはお気をつけください。

令和4年9月20日のブログで「年間300万円以下の副業は事業所得として認められない! ?」

とご紹介しましたが、国税庁から結果が出ましたので今回はそのご案内をさせていただきます。

昨年、「副業について300万円以下の収入の場合は事業所得として認めず、雑所得とする」という所得税法

の改正案が話題になりました。この改正案に対し、パブリックコメント(意見公募)で7000件以上の意見が寄

せられた結果、国税局は、令和4年10月7日に以下の通り改正案を修正しました。

|

修正前

|

事業所得と業務に係る雑所得の判定は、その所得を得るための活動

が、社会通念上事業と称するに至る程度で行っているかどうかで

判定するのであるが、その所得がその者の主たる所得でなく、か

つ、その所得に係る収入金額が300万円を超えない場合には、特に

反証のない限り、業務に係る雑所得と取り扱って差し支えない。

|

|

修正後

|

事業所得と認められるかどうかは、その所得を得るための活動が、

社会通念上事業と称するに至る程度で行っているかどうかで判定

する。なお、その所得に係る取引を記録した帳簿書類の保存がない

場合(その所得に係る収入金額が300万円を超え、かつ、事業所得

と認められる事実がある場合を除く。)には、業務に係る雑所得

(資産(山林を除く。)の譲渡から生ずる所得については、譲渡所

得又はその他雑所得)に該当することに留意する。

|

「所得税基本通達の制定について」(法令解釈通達)の一部改正(案)

(雑所得の例示等)に対する意見公募の結果について

結果として「収入が300万円以下の場合はすべて雑所得とみなす。」ということは無くなりました。収入が

300万円以下の場合に事業所得とみなすか、雑所得とみなすか、の考慮点としては以下の通りです。

① 社会通念上事業と称するに至る程度で行っているか

② 帳簿書類の保存があるか

実際には①②だけで簡単には判断できない場合が多いと考えられます。

判断に迷ったり、ご不明な点等ございましたらお気軽に弊社までお問い合わせください。

開発費と試験研究費について

投稿:2023/01/16 | カテゴリ:その他

財務コンサルティング事業部の黒澤です。

2023年になり寒い日が続いています。皆さま体調管理にはお気をつけ下さい。

昨年末に税制改正の大綱が閣議決定し発表されました。

先日、弊社ブログにてインボイス制度のご案内をさせて頂きましたが、それ以外にも様々な改正があります。

その中で今回は法人税に影響がある「試験研究費」の改正についてお知らせしたいと思います。

「試験研究費」というと一般的には研究開発をイメージする事が多いかと思います。

法人税を計算する上では「試験研究」、会計では「研究開発」と、実は言葉とその内容が違います。

会計では研究開発としては二つの意味があります。

開発費…

新技術や新経営組織の採用、資源の開発、市場の開拓のために特別に支出する費用をいう。

研究開発費…

研究とは、新しい知識の発見を目的とした計画的な調査及び探究をいう。

開発とは、新しい製品・サービス・生産方法(以下、「製品等」という。)についての計画若しくは設計又は既

存の製品等を著しく改良するための計画若しくは設計として、研究の成果その他の知識を具体化することをい

う。

会計処理も異なり、開発費は繰延資産として資産計上する事もできますが、研究開発費は費用処理のみになりま

す。

一方、法人税の計算をする上での「試験研究費」は上記の研究開発を含む広い概念です。

試験研究費の割合に応じて税金が控除されます。

今回の改正でその割合が変更されます。

売上・利益を継続的に出していくには既存の技術だけでは限界が来てしまいます。

大企業と違い資金や人材に制約がある中小企業ですが、上記の税額控除や、ものづくり補助金等を活用して研究

開発を検討してみるのはいかがでしょうか?

書類の整理をして新年を新たな気持ちで過ごしませんか?

投稿:2022/12/26 | カテゴリ:その他

財務コンサルティング事業部の柳本です。

2022年も残すところあと一週間となりました。今年も様々な出来事がありましたが、過ぎてしまうとあっと

いう間です。

年末といえば1年の締めくくりです。その中で私が一番時間を割いているのが大掃除です。今年1年の汚れを

キレイにして、新年を迎える準備をします。

日々、整理整頓を心掛けていますが、いつの間にか目の前には後回しにしてきた書類の山々があります。

身の回りをきれいに保つ方法に関してよく聴くのが「5S」です。

5Sとは整理、整頓、清掃、清潔、躾の頭文字をとった言葉です。

「整理」は不要なものを処分すること

「整頓」は必要なものを使いやすい場所に置くこと

「清掃」はきれいに掃除して点検を行うこと

「清潔」は清潔な状態を維持すること

「しつけ」は4つの「S」を習慣づけることを指すものです。

経理業務の5Sにおいて一番時間がかかる事としてあげられるのが、様々な書類の選定です。量も多く、種類

も多岐に渡ります。それぞれ法的に保存期間決まっているので、紙の場合には物理的に場所を確保もすること

が必要になります。

ここでは保存しなければいけない書類と、法的保存期間をお伝えします。

青色申告の個人事業主の方 ※国税庁抜粋

|

保存が必要な書類等

|

保存期間

|

|

帳簿

|

仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など

|

7年

|

|

書類

|

損益計算書、貸借対照表、棚卸表など決算関係書類

|

7年

|

|

領収証、小切手控、預金通帳、借用証など

|

7年

|

|

取引に関して作成し、又は受領した上記以外の書類(請求書、見積書、契約書、納品書、送り状など)

|

5年

|

青色申告の法人の方 ※会社法上

|

保存が必要な書類等

|

保存期間

|

|

帳簿

|

損益計算書、貸借対照表、棚卸表など決算関係書類

仕訳帳、総勘定元帳、現金出納帳、売掛帳、買掛帳、経費帳、固定資産台帳など

|

10年

|

|

書類

|

領収証、小切手控、預金通帳、借用証など

|

7年

|

|

取引に関して作成し、又は受領した上記以外の書類(請求書、見積書、契約書、納品書、送り状など)

|

上記は会計関連に限った事ですが、他にも賃金台帳等の労務関連の書類や株主総会議事録等の総務関連の書類

も保存が義務付けられています。紙での書類保存は場所の確保が地味に負担になっているのが実業です。領収書

や請求書を紙で7年保存することは容易ではありません。

実は会計関連書類に関しては電子帳簿保存法というものがあり、要件を充たせば書類でなくPDF等データで

保存する事が可能になっています。詳しくは担当者にお声かけ下さい。

新型コロナウイルス感染症の影響もあり、リモートワークが定着、職場に行かなくても仕事を進めることが

出来るようになってきています。紙の書類でなくPDFなどデータ化して遠くの場所からでも業務を行う事が身近

になりつつありますので、書類をデータ化、ルール化して保存をすることで、整理整頓にかかる時間の短縮を行

える可能性があります。

これまでは紙での書類保管が当たり前でしたが、この年末から心機一転、書類の電子保存という新しい取り組み

を始めてみてはいかがでしょうか。

皆様、本年も大変お世話になりました。良い年末年始をお過ごし下さい。

在職老齢年金

投稿:2022/12/05 | カテゴリ:その他

医療福祉事業部の大澤です。

寒さも本格的な季節になりました。

こまめに換気し、乾燥に注意して体調管理をいたしましょう。

さて、働きながら年金がもらえるかどうか気になっている方は多いのではないでしょうか?

今回は仕事を続けながら年金を受給できる「在職老齢年金」のお話をしようと思います。

会社員の年金は「老齢基礎年金」と「老齢厚生年金」の2階建てで構成されており、原則は65歳から受け取れま

すが、早く受取りたい方は60歳まで1ヵ月単位で繰り上げ受給する事が可能です。

60歳以上の人が在職(厚生年金に加入)しながら、年金を受け取れる形を「在職老齢年金制度」といいます。

(賃金と年金月額の合計額が一定額を超えると厚生年金が減額・支給停止されます)

2022年3月までは60歳代前半と65歳以上とで年金額の支給停止となる基準額や計算の仕組みが異なっていまし

たが、2022年4月の法改正により統一されました。

今までは、65歳未満の方は、賃金と年金月額の合計が28万円を超えると年金全部又は一部停止でしたが、改正後

は賃金と年金月額の合計額が47万円まで年金を満額受け取れるようになり、仕事を続けやすくなりました。

同時に「在職定時改定」という制度も導入され、在職老齢年金受給者が納めた保険料を毎年10月分から年金額

に反映させる制度です。

これまでは保険料を納めながら働いても、老齢厚生年金として受け取れる額は退職時、又は70歳到達時まで改正

されませんでしたが在職定時改定の導入により働き続ければ退職を待つことなく年に1度、年金に反映されること

となり、受取る年金は毎年増えていきます。

年金受給の開始時期の選択肢も拡大され、いままでより5歳延び最大75歳まで繰り下げることが可能になり、ご

自身に合った働き方や年金の受け取り方の選択肢が拡大致しました。

ちなみに、繰り上げ受給(早く受給開始)1ヵ月あたり0.4%減額するのに対し、繰り下げ受給は(遅く受給開

始)1ヵ月ごとに0.7%増額して年金受給できます。(加給年金が受取れない可能性がございます。)

75歳まで繰り下げると65歳で受給するときと比べて1.84倍になります。

定年延長や再雇用制度の導入で働きながら年金を受け取れる時代になり、ライフスタイルに合わせて働き方や

年金の受け取り方の検討が必要になりそうです。

NISA制度の現状と今後について

投稿:2022/11/14 | カテゴリ:その他

医療福祉事業部の竹内です。

2014年からスタートしたNISA制度ですが、2024年から現行の制度が改正され、「新NISA」として

生まれ変わります。口座開設可能期間の延長や少額からの積立・分散投資を促進する制度へ変更され

ます。

今回は、NISAの制度の活用を検討するきっかけになるように現行の制度と2024年から始まる新制度を

ご紹介いたします。

○現行の制度からの変更点(2024年から)

① 「つみたてNISA」 口座開設可能期間が2042年までに延長

口座開設可能期間が2042年まで5年間延長されます。

そのため、2023年までにつみたてNISAを始めれば、年間40万円を上限に非課税期間20年間の積立

投資ができます。

② 「一般NISA」 2階建ての構造へ変更

下記の図のように2階建ての制度に変更となり、口座開設可能期間が2028年まで5年間延長されます。

1階部分は「つみたてNISA」と同様の対象商品で投資上限額は年間20万円までです。

2階部分はこれまでの「一般NISA」と同様の対象商品で投資上限額は年間102万円までです。2階部分

の非課税枠を利用するには原則1階部分の枠を使って投資する必要があります。

③ ジュニアNISA 制度終了

新規の口座開設期間が2023年で制度が終了となります。

2024年以降は払い出し制限がなくなり、口座開設者である子や孫が18歳に達していなくても源泉徴収さ

れずに払い出しができるようになります。

現行の制度からの変更点をお伝えしてきましたが、期間の延長がされたり、投資上限額が増えたり、今後

はこれまで以上にNISAの制度が使いやすくなります。

現在、預金金利がほぼ0%で、預金だけでは資産をほとんど増やすことができません。

さらにこれからの時代、物価の上昇による影響で現金の価値は目減りしてしまうため、個人の資産運用が

さらに重要になってきます。NISAの制度は、株式や投資信託で得た利益が非課税になるというメリットが

あり、国が個人の資産運用の後押しをしてくれている制度です。

NISAの制度の中でも「つみたてNISA」は最長20年をかけて少額からでも始められるため、投資初心者にも

おすすめされています。

まだ始めていない方は2023年までに検討してみてはいかがでしょうか。

DX(デジタルトランスフォーメーション)と経営の見える化②

投稿:2022/10/31 | カテゴリ:その他

こんにちは。長野事務所 倉澤です。

をご紹介させて頂きます。

おさらいとなりますが、「bixid」とは株式会社YKプランニングが提供する、クラウド経営支援型財務システム

で、組織目標を達成するための経営特化型グループウエアです。

会計ソフト(30メーカー、60種類に対応)のデータをインポートするだけで、経営分析機能やビジュアルレポ

ートの出力など、経営を見える化するための様々なコンテンツが利用可能です。

今回は、bixidの機能の1つ、「企業ドック(健康診断)」をご紹介します。

「企業ドック(健康診断)」は、名前の通り会社の健康状態を把握するための機能となっております。

会社の損益計算書・貸借対照表の数値入力(bixidに会計データを登録している場合は自動入力)と、20問の

質問(問診票)に答えてもらうだけで、会社の健康診断結果を数値化してくれます。

問診で入力した数値を元に金融機関が評価する財務指標の結果も表示されるので、自社が対外的に見た際に、

どのように評価されているのかを確認することもできます。

皆様も年に一度、健康診断を受けられて現状のご自身の健康状態を確認されるかと思います。そして健康診断

の結果を受け、健康でいるために今後どのように生活していくべきなのか、緊急で治療が必要なのかなど、

未来に向けて診断結果を活用されていると思います。

企業ドックはbixidを登録していただければフリープラン(無料)で利用できます。会計データの登録がされて

いれば15分程度で診断することが出来ますので、今年は会社の健康診断を受けてみてはいかがでしょうか?

bixidの導入はもちろん、bixidを利用した経営の見える化、運用サポートなどお手伝いさせていただきます。

ご興味がございましたら、詳しくはHPまたは弊社担当者までお聞きください。

標的は中小企業!?手っ取り早くサイバー攻撃対策を!

投稿:2022/10/24 | カテゴリ:その他

システム企画室の水内です。

本年9月6日、日本政府のサイトやカード会社のサイトがサイバー攻撃を受ける事例がありました。一方で近年、

セキュリティ対策が強固な大手企業の情報を抜き取るために、下請けの中小企業が狙われるパターンが増加し

ています。データを暗号化して身代金を要求するなど悪質なものも増えており、中には、システムの復旧に2ヶ

月以上かかった事例や、調査・復旧に5,000万円以上かかった事例もあるようです。

中小企業が標的とされるパターンが増えた!と言われても、「対策としてどんなことに手を付けたらいいのか

わからない」「ITに詳しい人材がいない」といった企業様も多いかと思います。そこで今回は手っ取り早くセ

キュリティ対策をできる方法の例として、UTMと呼ばれる機器を導入する方法をご紹介します。

まずは、UTMが持つ代表的な機能として、4つ紹介します。

① 不正アクセスなどの壁となる「ファイアウォール」

② 壁を突破して入り込まれた場合に警鐘をならす「IPS」

③ 入り込んできたウィルスに対するワクチンである「アンチウィルス」

④ ワンクリック詐欺などの迷惑メールを排除する「アンチスパム」

セキュリティ対策と言うと、これらを代表として様々な対応が必要で、本来であれば、それぞれに対応するシス

テムを入れる必要があります。ところが、UTMと呼ばれる機器は、これ一つ入れるだけで、内部および外部から

の様々な脅威に対応することができます。

メリットは機能だけではありません。3つの大きな特長があります。

① 大掛かりな工事は必要ありません。企業の外から情報が入ってくる回線の途中に機器を設置するだけで 機能

します。

② セキュリティ管理したいそれぞれのパソコンにソフトをインストールする必要がないので、手間がかかりま

せん。

③ 本来であれば様々なシステムを入れて、それぞれのシステムを全て更新しなければならないところ、UTM

だけの更新で済みます。

金銭コスト面では、仮にセキュリティ管理したいパソコンが10~30台程度であれば15万円~20万円といったと

ころが相場だそうです。機器買い取りのプランとリースのプランが準備されている場合もあるようですので、

皆様の様子に合わせてご検討ください。

ITが仕事に大きく関わるようになっている現代、何も生まないセキュリティ対策ではありますが、セキュリティ

対策は保険と同じようなものです。最悪の事態を回避するために、一度サイバーセキュリティについてもご検討

されてはいかがでしょうか。

年間300万円以下の副業は事業所得として認められない! ?

投稿:2022/09/20 | カテゴリ:その他

こんにちは、長野事業部の伴です。

窓を開けながら毛布で寝るのが心地よい季節になりました。朝晩の寒暖差が激しいので体調にはお気をつけ

ください。

国税庁は8月、「『所得税基本通達の制定について』(法令解釈通達)の一部改正(案) (雑所得の例

示等)に対する意見公募手続の実施について」という文書を発表しました。この改正が行われると、

「その所得がその者の主たる所得ではない」「その所得に係る収入金額が300 万円を超えない」

ケースでは副業の所得が事業所得ではなく、雑所得として扱われるようになります。

この改正案に対し、パプリックコメント(意見公募)を実施したところ、通常は100件ほどの意見が寄

せられるところ、4000件以上の意見が寄せられたそうです。

もしこの改正案の通りとなった場合、どのような影響があるのでしようか。

(1)事業所得ではなくなるので、青色申告特別控除が使えなくなる

副業を事業所得として申告した場合、青色申告特別控除として、所得から10万円、55万円、もしくは

65万円を差し引くことができます。しかし雑所得だと青色申告特別控除は使えないため、所得が増え

てしまいます。

(2)所得が赤字となった場合、他の所得と損益通算して所得総額を減らすことができない

例えば給与所得と事業所得があり、事業所得が赤字の場合は給与所得と相殺(損益通算)をして所得総額を

減らすことができます。しかし、雑所得だと赤字となっても他の所得との損益通算ができないため、その

分所得が増えてしまいます。節税策としてこの方法を使っている方も多いそうです。

世間的にも話題となっている改正案がパプリックコメントを受けてどのようになるのか非常に楽しみです。

ご不明な点がございましたら弊社担当までお気軽にお問い合わせください。

保険の契約をほったらかしにしていませんか

投稿:2022/09/12 | カテゴリ:その他

こんにちは、財務コンサルティング事業部の和田です。

近年、法人で契約する保険は、従来の節税効果が規制され、リスクに対する保障のためのものとして整備されて

います。

バレンタインショックやホワイトデーショックなどがこの規制に当たるものです。そのため、多くのリスクに対

応するため、保険商品の内容も幅広くなってきております。契約する目的が、従来からある「死亡保障」や「医

療保障」などだけでなく、ガンなどの「特定の病気に特化した保障」のバリエーションが増えたり、「健康増進

を目指すもの」も出てくるなど多岐に渡るようになりました。現在も新たな商品を保険会社や保険代理店から提

案されている方もいらっしゃるのではないでしょうか。

新しい保険を提案される際に付き物なのが、現在掛けている保険が何のためか忘れてしまっているケースです。

代理店担当者に任せていたり、時間の経過とともにかけた時の記憶が曖昧になっていたり、かけている本数が多

く全て把握できていなかったりなど、様々な理由により認識が甘くなっていることが最近多く見受けられます。

そのため今回は、今一度、保険の内容を確認する際に、合わせて確認するべき事例を紹介させて頂きます。

・保険料が時間とともに改定されていく場合

保険料が5年周期・10年周期、満年齢などで改定されることがあります。一般的に新規契約の場合、契約年齢が

あがると、保険会社が統計的に予測した「予定死亡率」もあがるため、リスクが高まるという事で保険料もあが

ります。 定期保険は更新の時期で保険料が上がるという認識を持たれている方も多いかと思います。長期の保険

を契約する場合、契約当初から保険料の改定が織り込まれていることがあり、保険証券などでその予定が表され

ております。

・保障内容・特約が一部契約途中で満了する場合

定期保険や養老保険など、一定の期間が終了すると、契約自体が満了する保険がありますが、主契約の契約途中

でも一部の保障内容や特約が満了する場合があります。

例えば医療保険について、入院給付金は終身保険としていても、先進医療給付金は10年間の定期契約で満了す

る、などです。

主契約はかけていても特定の保障内容や特約が満了しているため、その部分については保険金が受け取れませ

ん。

・外貨建て保険を受け取る場合に価値大きく変わっている場合

ドル建て保険に代表される外貨建て保険は、契約時のドルの価格を参考として設計書などが作られております。

2022年9月現在、140円を上回る円安状況となっているため、保険金をいざ受け取る際には想定よりも多くなっ

ていることもあり得ます。 円高に振れると上記とは逆に、想定よりも受取金額が少なくなるという状況もあり

ます。特約など個別の状況にもよりますが、外貨建て保険を長くかけている方や今から外貨建て保険をかける

という方は細心の注意が必要です。

保険は契約毎に内容が異なるため、契約者自身がしっかりと把握をしておかなければなりません。上記のような

内容は把握できている様で、意外と抜け漏れが多く、場合によっては取り返しのつかないことに発展することも

あります。

また、契約者=被保険者の場合、万一の場合に保険金を請求する手続きが別の方になるため、保険をかけている

こと自体の共有や、どの様な場合に保険が受け取れるのかなどの内容の把握が必要となります。 いざという時の

連絡ルートも想定しておくことをお勧め致します。

提携保険会社による保険の比較見積もりや、財務諸表を考慮した保険のご相談なども会計事務所グループという

独自の立場でご案内させて頂きます。お困りの際は弊社担当へお気軽にご相談下さい。

リスク対応への整備はお進みでしょうか?

投稿:2022/08/01 | カテゴリ:その他

財務コンサルティング事業部の柳本です。

本日から8月に入りました。長野県では県知事選挙があと一週間となり、各候補者も選挙活動に力が入って

いる事と思います。県民から選ばれた知事によって県の政策が変化しますので、選挙に行って皆様の意思を

伝えましょう。

長野県知事選挙は選挙運動が佳境になってきましたが、去る1ヶ月前の7/8、参議院選挙期間中に元首相の

安倍晋三さんが銃で撃たれ、急逝しました。

前日に遊説地を長野県から奈良県に変更した影響もあってか、警備体制や警護人の質・量に問題があった事

が明らかになっています。日本では銃の所持が厳しく制限されています。したがって、私もまさか自作の銃

で発砲されるとは思ってもいませんでした。普段から最悪の状況を想定している警察官やSPの方々でさえ、

有事の際には適切な行動ができない事もあります。

企業においても災害時や従業員や家族がコロナにかかった時にどのような行動をとるかを念頭に置いて経営

を行っていかなければ、有事の際には存続自体も危うくなってしまいます。

そこで、事業継続計画「BCP」を作成し、不測の事態に備える準備・訓練に取り組んでみるのはいかがでしょ

うか?

「BCP」とは企業が自然災害、大火災、テロ攻撃、コロナ禍などの緊急事態に遭遇した場合において、事業資産

の損害を最小限にとどめつつ、中核となる事業の継続あるいは早期復旧を可能とするために、平常時に行うべき

活動や緊急時における事業継続のための方法、手段などを取り決めておく計画のことです。※中小企業庁抜粋

策定するメリットとしては、対外的に有事の際でも事業の継続を目指して経営を行う準備がある事を発信するこ

とで信頼性の向上につながります。対内的に従業員に対しても有事の際の行動計画を統一する事ができ安心感や

一体感が生まれます。

他方、デメリットとしては、策定に時間や費用が掛かる事があげられます。有事に備えて常に在庫を2倍持ってい

た結果、資金繰りが圧迫されては本末転倒です。

さらに、経済産業大臣より「BCP」の認定を受けますと、要件を充たす対象事業者は「BCPに付随して購入した

資産の20%の特別償却を受けること」、「金融支援」、「補助金の優先採択」の3点の優遇措置を受けることが

できます。

また、介護サービス事業者は2021年度の介護報酬改定において、2024年4月までにBCPを策定する事が義務化

されています。

中小企業はヒト、モノ、カネ、情報等の資源が限られているので、適切な意思決定をし、企業経営を行ってい

ます。

そんな中で、それぞれの企業実態に則した有事への備えをし企業を永続させCSR(企業の社会的責任)を果たし

ていく事が求められているのではないでしょうか?

参考に中小企業庁のURLを下記に添付します。ご不明点等ございましたら、お気軽に弊社担当者までご連絡下さ

い。

個人年金保険の受取り方法

投稿:2022/07/11 | カテゴリ:その他

医療福祉事業部の大澤です。

梅雨も明け、暑い日が続いておりますが、熱中症にならないようこまめな水分補給を心がけま

しょう。

今回は個人年金保険の受取り方法についてお話させて頂きたいと思います。

個人年金保険は受取り方法で税金額や受取額が違うのをご存じですか?

個人年金の受取り方法には確定年金、有期年金、終身年金などがございますが、確定年金の

受取り方法でのお話をさせて頂きます。

個人年金は受取金額が大きければ分割受取りの方がお得!!になります。

2つのパターンを用いて、一括で受取る場合、分割で受取る場合で比べてみます。

受取方法の計算式は下記を用います。

〈一括で受取る場合:一時所得になります 〉

所得の計算:{ 総収入金額(一括受取総額)-必要経費(払込保険料)-50万円 }×1/2

一括受取総額は、年金金額で受取る場合の98%程度となります。

〈分割で受取る場合:雑所得になります〉

所得の計算:総収入金額(受取年金総額)-必要経費(払込保険料)

◆前提条件1

個人年金以外の収入なし ・ 基礎控除48万円

年間保険料:20万円

払込期間:30年

払込保険料累計:600万円

受取期間:10年確定

受取金額:66万円(年間)

〈一括で受取る場合〉

所得の計算:{ 646.8万円(66万円×10年×98%)-600万円(払込保険料累計)-50万円 }×1/2=0万円

所得税はかかりません。

〈年金で受取る場合〉

所得の計算:66万円(受取年金年額)-60万円(払込保険料累計の1年/10年)=6万円

課税所得の計算:6万円-48万円(基礎控除)

所得税はかかりません。

こちらの場合は年金受取り、一括受取りで税金はかかりません。

受取金額に差が出ますので年金受取の方がお得な計算になります。

◆前提条件2

個人年金以外の収入なし ・ 基礎控除48万円

年間保険料:100万円

払込期間:30年間

払込保険料累計:3,000万円

受取期間:10年確定

受取金額:330万円(年間)

〈一括で受取る場合〉

所得の計算:

{ 3,234万円(330万円×10年×98%)-3,000万円(払込保険料累計)-50万円 }×1/2=92万円

課税所得の計算:92万円-48万円(基礎控除)=44万円

税金の計算:44万円×15%(住民税含税率)=6.6万円

〈年金で受取る場合〉

所得の計算:330万円(受取年金年額)-300万円(払込保険料累計の1年/10年)=30万円

課税所得の計算:30万円-48万円(基礎控除)

所得税はかかりません。

年金金額が多い場合も年金で受取った方がお得な計算になります。

一括受取りにする場合は総額も減少するうえ、税金がかかってしまいます。

基本的にはおすすめしていませんが、

・まとまったお金が必要な方

・自分で資産運用をしたい方

は、一括受取りも検討すると良いと思います。

弊社では将来の必要資金等、ライフプランを作成しながらお話させて頂いております。

ご興味ございましたら是非担当までお声がけ下さい。

DX(デジタルトランスフォーメーション)と経営の見える化①

投稿:2022/05/30 | カテゴリ:その他

こんにちは。長野事務所 倉澤です。

近年、耳にすることが多くなったDX(デジタルトランスフォーメーション)。デジタル化に興味はあるものの、

何から取り組んだらよいかわからないという方も多くいらっしゃるかと思います。

そう思われている経営者の方々は、最新のデジタル技術を利用して、まずは自社の経営の見える化をしてみるの

はいかがでしょうか?

介させて頂きます。

「bixid」とは株式会社YKプランニングが提供する、クラウド経営支援型財務システムで、組織目標を達成する

ための経営特化型グループウエアです。

会計ソフト(30メーカー、60種類に対応)のデータをインポートするだけで、経営分析機能やビジュアルレポー

トの出力など、経営を見える化するための様々なコンテンツが利用できます。

例えば、過去の会計データを使って簡単に予算作成をしたり、その作成した予算計画と実績の比較をわかりやす

く表示したりすることができます。

クラウドなので、アップデートしたデータは外出先や出張先など、いつでもどこでもスマホやタブレットで、タ

イムリーに財務状況を確認することができるのも魅力です。

「経営力を高めて業績を向上したい」、「資金繰りを安定させたい」、「経営状況をタイムリーに把握した

い」、「社員に目標意識を持たせて組織力を上げたい」などの経営に関するお悩みをたくさん抱えていませんで

しょうか?

こうした経営に関するお悩みをbixidで解決できるかもしれません。

経営の見える化をし、わかりやすいレポートで確認する機会が多くなると、課題も把握しやすくなり、意思決定

のスピードが上昇、改善行動を素早く取ることができます。また経営計画を策定することで将来のビジョンと方

向性が明確化し、それを共有することで社員の目標意識も向上することでしょう。

bixidの導入はもちろん、bixidを利用した経営の見える化、運用サポートなどお手伝いさせていただきます。

ご興味がございましたら、詳しくはHPまたは弊社担当者までお聞きください。

Googleビジネスプロフィールの活用で集客を。

投稿:2022/05/23 | カテゴリ:その他

こんにちは。システム企画室の水内です。

「Googleで検索する」ことを指す「ググる」という言葉も、いつの間にか日常会話でも聞かれるような時代

になりましたね。皆さま、日常生活の中でGoogle検索やGoogle Mapを使って何かを検索する機会はどれほど

あるでしょうか。

今回は、無料でも利用できるGoogleの「Googleビジネスプロフィール(旧称:Googleマイビジネス)」とい

うツールを使った集客について紹介致します。

これを読んでいただいている皆さまはお手元にパソコンかスマートフォンをお持ちかと思いますが、ぜひ一度

ご自身の会社、お勤めの会社を検索してみてください。パソコンの場合は、画面の右側に、スマートフォンの

場合は、画面の最初に以下のような画面が出てくるかと思います。

これは、「ナレッジボード」と言い、そのお店・会社の情報が記載されています。

ここに記載されている情報は、次の3パターンのいずれかの方法で収集され表示されています。

①Google独自の調査

②Googleで検索したGoogleユーザーからの情報

③Googleにビジネスオーナー登録をしたユーザーからの情報

「Googleビジネスプロフィール」というツールは、③のビジネスオーナー登録をして、ナレッジボード

の情報を編集するツールになっています。

編集できる項目は多岐にわたりますが、主なところでは

①所在地 ②営業時間 ③電話番号等連絡先 ④店舗外観・内観・商品等の写真

などがあります。自分のお店の見せ所を、ググってくれた方に見せられるという点で、④は非常に重要な

項目ではないでしょうか。

また、「Googleビジネスプロフィール」を活用すると、お店に寄せられた口コミへ返信することができ

ます。

オーナーからの丁寧な返信が返ってくるところへ、悪い口コミは書きにくく、もし悪い口コミが書かれて

しまっていても、丁寧な返信がついていれば、後から見たユーザーからの印象は非常に良いものとなります。

ツールの利用開始は非常に簡単で、Googleアカウントでログインした状態で「Googleビジネスプロフィール」

と検索し、「今すぐ管理」から登録できます。登録を進めるとGoogle自身が発行するパスワードを求められま

すが、これはお店の住所に届くはがきに記載されます。誰でも登録できてしまっては困るので、このはがきを

受け取れる人しか登録できなくなっているわけです。はがきが届くまで登録が完了しないので、登録まで1週間

程度かかる場合もあります。

無料で自分のお店をアピールできるツール「Googleビジネスプロフィール」、ぜひ活用してみてはいかがで

しょうか。

Z世代の採用活動

投稿:2022/04/04 | カテゴリ:その他

こんにちは、医療福祉事業部・採用企画室の田中です。

いよいよ新年度が始まりました。3月からは2023年卒の学生の就職活動が本格的に始まり、新卒採用に

注力している事業所さんもいらっしゃるかと思います。比較的若い世代の採用は即戦力となることはあ

まりありませんが、まだ社会経験が浅いため、企業文化を受け入れやすく、また教育次第ではポテン

シャルを発揮しやすいといったメリットがあります。

そこで、今回は「Z世代」と呼ばれている新世代(学生、また第2新卒と呼ばれる入社1~3年目の層)の

特徴を踏まえ、学生・第2新卒との向き合い方や採用活動で気を付けるべきポイントをご紹介します。

◆Z世代とは

Z世代とは、1990年後半から2000年代に生まれた世代のことをいいます。1980年から1990年代に生まれ

たY世代(ミレニアル世代)はデジタルネイティブであり、ネットリテラシーが高くインターネットへの

親しみが強い世代です。Z世代はそれらに加え、SNSに親しみを持ち、情報収集やコミュニケーションの

ほとんどをネットで行う等、Y世代よりもデジタルに慣れ親しんだ世代であると言えます。

◆Z世代の特徴と採用の対策

①個性・自分らしさを大切にする傾向がある

Z世代はネットを駆使し世界中の様々な情報や価値観に触れてきたことから、多様性に富んでいる世代です。

Z世代は「大企業に就職する」「会社で成功を収める」といった絶対的な価値ではなく、「自分らしさを発揮

できるか」「自分の価値観と合った職場で働けるか」等を重視する傾向があります。また、自己成長に繋がる

かどうかもZ世代にとっては重要なポイントになるため、教育体制や評価制度を整え「成長できる環境が備わっ

ている」という印象を与えられるよう、自社HPや求人票の記載を充実させることが重要です。

②ワークライフバランスを重視する

Z世代はお金持ちであるといった優越感や、高級なものを所持しているという満足感よりも、精神的な余裕や

プライベートの充実感に幸せを感じる傾向があります。仕事とプライベートを両立させたいZ世代にとっては、

「有給休暇をとりやすい」「年間休日がしっかり確保されている」「残業時間が少ない」といった福利厚生の

充実度が、就職する会社を選ぶ上で非常に重要な軸となっています。自社HPや求人票の福利厚生欄の見直し、

会社説明会での福利厚生のアピールの仕方等、改めて考えていく必要があります。

③フラットな上下関係を求める

ブラック企業という言葉に敏感であることもZ世代の特徴の一つです。「怒鳴る上司はいないか」「理不尽なこ

とを言われないか」「体育会系の色が強くないか」等、職場の風通しの良さを重視する人も多く見受けられま

す。特に新卒の学生は、会社説明会やインターンシップに参加する際「上司と部下の関係性が良く、きちんとコ

ミュニケーションを取れているか」「社員の雰囲気はいいか」「採用担当の人柄はどうか」等を気にしているよ

うです。

採用のオンライン化が進んでいる今、職場の雰囲気を伝えることは非常に難しくなっていますが、数少ない接触

の中でどれだけ好印象を与えられるかが勝負となっています。会社説明会での話し方の見直しや、自社HPに雰囲

気の良い写真を掲載する等、やわらかい印象を与える工夫が必要です。

以上、Z世代の特徴をご紹介しましたが、Z世代だけにとどまらず、採用活動ではターゲットとなる世代の価値観

を知り、歩み寄っていく姿勢が必要となります。どのような人材を求めているのか、どのような人材が自社で活

躍しているのかをしっかりと分析し、今一度採用の方向性を考え直してみてはいかがでしょうか。

「寄附金控除に関する証明書」を活用しましょう!

投稿:2022/01/17 | カテゴリ:その他

こんにちは。医療福祉事業部の森下です。

1月も半ばを過ぎ、寒さが一段と厳しくなってきました。2月になれば確定申告の

時期となります。

今回は、ふるさと納税の申告手続きの簡素化についてお知らせです。

今まで、確定申告で寄附金控除の適用を受けるためには、「寄附金の受領書」を添付する必要があり

ました。

たくさんふるさと納税をされる方は、受領書の保管やデータの入力など大変だったと思います。

令和3年分の確定申告からは、ふるさと納税での寄附金控除の適用であれば「寄附金の受領書」に代え

て、「寄附金控除に関する証明書」を添付できるようになりました。

この「寄附金控除に関する証明書」を発行することができる「特定事業者」は、令和3年11月12日現在

では以下の14事業者です。

|

ポータルサイト名 |

特定事業者 |

|

ふるなび |

株式会社アイモバイル |

|

さとふる |

株式会社さとふる |

|

楽天ふるさと納税 |

楽天グループ株式会社 |

|

ふるさとチョイス |

株式会社トラストバンク |

|

ふるさとパレット |

東急株式会社 |

|

ふるさとプレミアム |

株式会社ユニメディア |

|

ふるさとぷらす |

株式会社エスツー |

|

セゾンのふるさと納税 |

株式会社クレディセゾン |

|

ANAのふるさと納税 |

全日本空輸株式会社 |

|

ふるさと本舗 |

株式会社ふるさと本舗 |

|

三越伊勢丹ふるさと納税 |

株式会社三越伊勢丹 |

|

JALふるさと納税 |

株式会社JALUX |

|

au PAYふるさと納税 |

KDDI株式会社 |

|

ふるラボ |

朝日放送テレビ株式会社 |

上記のポータルサイトでふるさと納税をしていれば、申請することで「寄附金控除に関する証明書」を

発行してもらうことができます。

ただしサイトごとの証明書になるため、返礼品や市町村によってサイトを使い分けていた場合、証明書は

複数枚必要となります。

保存枚数・入力件数が減るほか、マイナンバーカードをお持ちであれば、マイナポータルとデータ連携を

することによって、確定申告書に「寄附金控除に関する証明書」の情報を自動入力することが可能です。

ご自身で確定申告をされる方も、弊社にご依頼いただいている方も手間が省けるのは確実ですので、ぜひ

ともご活用いただければと思います。

Windows11とパソコンの買い替え時

投稿:2021/12/13 | カテゴリ:その他

こんにちは。システム企画室の水内です。

今年10月にMicrosoftからWindows11が発表され、パソコンって今のままでいいのかなと考えていらっしゃる

方も多いのではないかと思います。今回は、パソコンの買い替えのタイミングとWindows11への移行につい

て、ご紹介致します。

結論から言うと、Windows11が出たからといってパソコンを買い換える必要はありません。

ただし、次のどちらかに当てはまるようであれば、買い替えを検討した方が良いかもしれません。

・Windows8以前を使っている場合(Windowsのサポートが切れているため)

・買ってからの年数が約5年に近づいている場合

前者からご説明致します。皆様もよくアップデートという言葉を聞くかと思いますが、パソコンの中で動いてい

るソフトというものは、欠陥のない完全なものとしてリリースされるのではなく、随時良くないところを修正す

る形で販売されています。サポート期限が切れると、欠陥が見つかってもその修正が行われなくなり、セキュリ

ティの面で非常に危険です。

ウィルスソフトは、ウィルスを除去するだけで、システムの欠陥そのものを修正することができないので、ここ

でお話しているセキュリティ対策としては効果を発揮しないことに注意です。

おそらく、この記事を読んでくださっている皆様のパソコンには、会計データや仕事上のお客様のデータが入

っているものと思います。もし、そのパソコンをネットに繋ぐ可能性があって、Windowsのサポートが切

れている(Windows8以前を使っている)のであれば、すぐに買い換えるべきでしょう。

もしWindowsのサポートが切れていても、ネットに繋ぐことがないのであれば、セキュリティに欠陥があって

も、外から入られる入口がないので、今のままでもいいかもしれません。

次に、パソコンの中でもノートパソコンの寿命は、5〜10年と言われています。それは、中に入っている部品の

寿命が次のようなくらいだと言われているからです。

|

HDD/SSD

(パソコンのデータを保存しているところ)

|

約5年(毎日8時間使用した場合) |

|

バッテリー |

2〜3年 |

|

液晶画面 |

約5~10年 |

|

キーボード |

約5年 |

|

光学ドライブ

(CDやDVDなどを読み取るところ)

|

約5年 |

パソコンのデータを保存しているところが壊れてしまうと、パソコンを起動するためのデータも失われてしまう

ので、そもそもパソコンがつかなくなってしまいます。

ノートパソコンでは、と前置きしましたが、HDD/SSDはデスクトップパソコン(据え置きパソコン)でも同じも

のが入っています。つまりパソコンはそのまま使っていると約5年が寿命だということです。

Windows11は、店頭などに並んだパソコンを買うか、おおよそ3年以内に発表されたパソコンでアップグレード

することで入手できるようになっています。

右下の日付表示の横に、青い点のついたアイコンが出てきたらアップグレードができる合図です。クリックする

と次のような画面が出てきて、アップグレードすることができます。

Windows11という最新のものに変えることで、Windows11に対応していないソフトがあると使えなくなって

しまうことがあります。会計ソフトやExcel,Wordなど自分がインストールしているソフトが、新しい

Windowsでも使えるかどうか、よく確認してからアップグレードもしくは購入しましょう。

パソコンを買い替えるのであれば、現在のところまだWindows10が搭載されたPCを買うことを強くお勧めいた

します。

Windows10のサポート終了は2025年10月14日が予定されています。過渡期で難しいところですが、会計ソフ

トやその他ソフトがしっかりとWindows11で使えるようになるまでは、Windows10のまま使い続けるの

が良いでしょう。

償却資産の申告書

投稿:2021/12/06 | カテゴリ:その他

こんにちは 長野事務所 柳田です。

今年も早いもので12月。師走となりました。師走という言葉は江戸時代以降に使われるようになったそうです。

12月の異称の中に年満月という言葉があり、年が変わっていくのではなく、それぞれの一年が満ちていくよう

で好きな呼び方です。コロナウイルス感染症で昨年に続き様々な思いの一年ですが、今ここに居られることの

感謝をこめ心を満たし過ごして行きたいと感じています。

さて年が明けますと毎年1月1日に所有している償却資産についての申告が行われます。

償却資産の申告書と呼ばれるもので弊社の担当者が除却している資産はないか、新しく購入された資産はないか

等お聞きし1月31日までに償却資産が所在する市区町村に提出するものです。

この申告書には注意しなければいけないことがあります。

一つは、一時に損金算入する10万未満の資産、一括償却資産の特例を使って3年で償却した20万円未満の資産は

申告の必要はありませんが、「中小企業者等の少額減価償却資産の取得価格の損金算入の特例」を使った30万円

未満の資産は、税務上一括してその年の経費に計上できますが償却資産の申告が必要となることです。

もう一つは、事業用家屋の所有区分が自己所有の場合は建物や付属設備は申告の対象になりませんが、借家の場

合は内装工事分や電気設備・冷暖房設備などの建物付属設備は申告の対象になるということです。

償却資産の申告書と言っても良く分からないことも多いと思いますので、気になることがありましたら是非弊社

の担当者にお尋ねください。

令和4年の1月1日からは数週間前にお伝えしました電子帳簿保存法の改正もございます。

消費税インボイス制度の施行も迫ってきております。

その都度、弊社担当者は全力でサポートさせていただきます。

事業継続力強化計画策定のすすめ

投稿:2021/11/22 | カテゴリ:その他

長野事務所の吉田です。既にご存知の方もいらっしゃるかと思いますが、「事業継続力強化計画」や

「事業継続計画(BCP)」は聞いた事がございますでしょうか?

昨今の新型コロナウィルス感染症や多発する自然災害などの不測の事態が発生している中で、事業を

中断させずに、仮に中断しても可能な限り短い時間で復旧させるための方針、体制、手順等を示した

計画を策定することが、いわゆるBCPと言われております。

なぜ今このBCPが必要なのかは、この新型コロナウィルス感染症や大型台風による土砂災害や堤防決壊

などの水害などがこれだけ身近になり、事業を営む事業者にとっても継続して事業を行う事と不測の事

態に備えることが避けられない問題になっているからです。

今、政府としても全産業に向けてBCP策定を促しており、内閣府からもガイドラインがリリースされて

おります。介護保険分野では厚生労働省から介護事業者向けにも同じくBCPの策定を制度化しており、

経済産業省からも中小企業向けにBCPの簡易版として事業継続力強化計画の策定とその認定制度がリリース

しております。それだけ事業継続に関して、事業者にとってはきちんと取組みしなければならない問題と

なっております。

今回はBCP策定だとなかなかハードルも高く大変な作業ですが、より簡易的にBCPを策定できる

「事業継続力強化計画」の認定について詳しくお伝えいたします。

まずこの事業継続力強化計画の認定に際して、対象となるのは防災・減災に取り組む中小企業や小規模事

業者が対象となります。資本金の額や従業員数で区切りはございますが、個人事業主であっても認定は可

能となります。(NPO法人、医療法人、社会福祉法人は除く)この認定に関しては企業組合や協同組合、

事業協同組合なども含まれます。そして、どのような内容を計画として記載していくかは以下の事項が必

要になります。

|

記載事項①:事業継続力強化に取り組む目的の明確化

記載事項②:自然災害リスクの認識と被害想定策定

記載事項③:安否確認などの初動対応手順

記載事項④:ヒト・モノ・カネ・情報の具体的な対策

記載事項⑤:計画推進体制

記載事項⑥:訓練実施・計画見直し

記載事項⑦:連携体制と取組

|

この事業継続力強化計画を申請して認定されるとどのようなメリットが事業者にとってあるのでしょうか?

この認定を受けることで6つのメリットがあります。

|

メリット①:金融支援/日本政策金融公庫の低利融資や信用保証協会の保証別枠などの資金調達面

メリット②:税制優遇/認定計画に従って取得した対象設備については取得価額の20%の特別償

却

メリット③:ものづくり補助金の優先採択/認定事業者のものづくり補助金の審査の際に加点要素

メリット④:損害保険会社等の支援/連携をして頂ける企業や地方自治体からの支援措置

メリット⑤:社会的信用/中小企業HPでの認定を受けた企業の公表

メリット⑥:ブランド力向上/認定企業に活用頂けるロゴマークの使用

|

このように感染症や自然災害の不測の事態に備えて計画を策定して認定をうけると様々なメリットを

享受できます。自社もBCPを策定しなければと思っていらっしゃる事業者様がいらっしゃれば、簡易的に

BCPが策定できる事業継続力強化計画の策定と認定を目指してみてはいかがでしょうか?

自社も取り組みたいという事業者様はお気軽に弊社担当者もしくは弊社までお問合せ下さいませ。

データで届いた請求書・領収書等の保存方法が変わります【全事業所対象です!】

投稿:2021/11/15 | カテゴリ:その他

こんにちは、財務コンサルティング事業部の峯村です。

紅葉がきれいな季節になりましたね。よく○○の秋と言われることがありますが、天気が良く気温が

ちょうどよいなどから言われるようになったようです。

さて、今回は7月19日にも触れた電子帳簿保存法の改正についてお話しします。

改めて、電子帳簿保存とは、今まで紙媒体で保存していた書類を電磁的記録(データ)で保存する

ことです。「うちは今まで通り、紙で保存するから関係ない」と思った方、必ず確認してください!

結論から申し上げますと、今後データで届いた請求書・領収書等は印刷し保存しても認められなく

なりました。具体的には、取引先からメールで届いた請求書やamazonや楽天で購入した際に印刷

する領収書などが対象となります。

では、今後はどのようにして保存をしていけばよいのでしょうか。

【例1】

①請求書データ(PDF)のファイル名に規則性をもって内容を表示する。

例)2022年10月31日に税理士法人成迫会計事務所から受領した110,000円の請求書

→「20221031_税理士法人成迫会計事務所_110,000」

②「取引の相手先」や「各月」など任意のフォルダに格納して保存する。

③電子取引データの訂正及び削除の防止に関する事務処理規程を作成し備え付ける。

【例2】

上記①の代わりに、索引簿を作成し、索引簿を使用して請求書等のデータを検索するできるように

する。

②③は同様です。

【例3】

データの訂正・削除を確認することができるシステムもしくは※タイムスタンプを付与することがで

きるシステムを使用し、検索可能であること。

その場合は、電子取引データの訂正及び削除の防止に関する事務処理規程の備え付けは不要です。

※タイムスタンプとは、タイムスタンプに刻印されている時刻以前にその電子文書が存在していた

ことの証明と、その時刻以降に改ざんされていないことを証明するものです。

【例4】

タイムスタンプが付与されたデータを受領する。

実際には【例1】~【例3】が多いのではないでしょうか。電子データでの取引が少ない事業所では【例1】、

電子データでの取引が多い事業所では【例2】、検索可能で訂正・削除を確認することができるシステムや

freee会計やMFなどのタイムスタンプ機能があるシステムを使用している事業所では【例3】で対応するこ

とになるのではないでしょうか。

令和4年1月1日から施工されます。データ保存ができていなかった場合、青色申告の取消対象となり得ると

のことでしたので必ず行うようにしましょう。

不明点等ございましたらお気軽に弊社担当者までご連絡ください。

参照

国税庁 電子帳簿保存法一問一答

法人のがん保険の活用法

投稿:2021/10/25 | カテゴリ:その他

こんにちは、財務コンサルティング事業部の和田です。

都心のみならず長野県内の新型コロナウィルス感染症も徐々に感染者が減っております。

10月初旬には県で感染者数が一桁の日もありました。冬場は空気が乾燥し、コロナウィル

スに限らずインフルエンザなども流行する時期ですので、体調等十分にお気を付け下さい。も

しもコロナウィルスに罹った場合、医療保険を掛けていれば、自宅療養でも「みなし入院」入

院保障を受けられることもありますので、保険会社へご連絡をして頂ければと思います。

詳しくはカテゴリ:その他の2月8日のブログ記事をご覧下さい。

今回は最近の法人がん保険の活用法についてご案内します。

前提となりますが、がん保険は、がんと診断された場合に治療費や療養費の補填するものとして

一時金が支払われ、放射線治療などの自己負担となる先進医療を受ける際にも、かかった治療費

を減少させることができます。医療保険などと同様に入院保障や手術一時金などを受けられるも

のもあります。

法人でがん保険を掛ける場合、受取人が従業員か法人かで意図する活用方法が異なります。保険

形態としては期間が定まっている定期保険と、保険対象期間が生涯にわたる終身保険とがありま

すが、今回は特に定期保険の場合を想定しています。具体的には解約返戻金が無い場合や著しく

低い場合です。

受取人を従業員とする場合、がんになった従業員に直接保険金が入ることで治療費負担を軽減で

きる効果があります。この場合の被保険者である従業員本人が受け取る保険金は非課税となります。

受取人を法人とする場合、保険金は法人に入って来るため法人の資金が一時的に潤うことになりま

す。法人で資金を持っておき、治療のために従業員が就業を休まざるを得ない状況でも雇用を安定

させられるというメリットを受けることができます。デメリットとしては、保険金は保険金収入と

いう収益となり、利益が出ている会社は法人税額がその分上昇します。また、仮に法人に入った資

金を一度に従業員に渡すためには、給与や賞与、もしくは退職金として渡すことになります。特に

給与や賞与に乗せて従業員に渡す場合、源泉所得税や社会保険料なども掛かるため、従業員が直接

受け取る場合と比べて手取り額は減る形となります。見舞金として従業員に渡すこともできますが、

社会通念上相当と認められる範囲よりも多い部分は非課税とみなされません。例えば、国税不服審

判所の平成14年6月13日の判決では、見舞金は入院1回あたり5万円程度という基準が設けられてお

りました。

その他の活用方法としては、福利厚生が充実しているという企業イメージの向上や従業員の帰属意

識の安定や新規採用などの側面で他社と一線を画した法人としてアピールをすることができます。

例えば、現在長野県では「長野県がん対策推進企業連携協定」という協定を結ぶ企業を募集してお

ります。がんに対する正しい知識の普及啓発やがん検診の受診の奨励、がんになった場合でも就業

を脅かされない仕組みづくりなどを推進しているなどの一定の要件を満たす法人であればこの協定

を結ぶことができます。協定を結ぶことで、協定締結企業として長野県のホームページに掲載され、

長野県がん対策推進企業連携協定ロゴマークを使用することができ、対外的にがん対策を進んで行

う企業として見てもらい易くなります。

詳しくは長野県ホームページの特設サイト(下記のURL)をご覧下さい。

日本では二人に一人ががんになるとも言われており、保険会社からも新たな商品がいくつも出てお

ります。よりニーズにマッチしたものをご検討頂ければと思いますので、法人個人問わず、がん保

険にご興味ありましたら、弊社担当者までご相談頂ければと思います。

オンライン資格確認

投稿:2021/10/11 | カテゴリ:その他

飯田事務所の遠藤です。

気が付けばいつの間にか秋ですね。過ごしやすくなる反面、あっという間に過ぎた夏を少々名残惜し

くも感じます。

今回はオンライン資格確認についてご紹介いたします。

マイナンバーカードのICチップまたは健康保険証の記号番号等により、医療機関、薬局の窓口で患者

さんの直近の資格情報の確認がオンラインにて行えるようになるというものです。

このオンライン資格確認における本人確認の方法には2つのパターンがあります。

1:マイナンバーカード

マイナンバーカードを提示された場合、顔認証付きカードリーダー、窓口スタッフによる目視、4桁

の暗証番号の入力のいずれかで本人確認を行います。

2:健康保険証

健康保険証を提示された場合、窓口のスタッフが保険証の記号番号などを端末に入力することで本人

確認を行います。

上記の方法で本人確認をしたうえで患者さんの資格情報を取得し、支払基金・国民健康保険連合会が一元

管理している資格履歴を照会し、患者さんの現在の医療保険資格の情報を確認します。

◇主なメリット

・マイナンバーカードを利用した顔認証付きカードリーダーで患者さん自身が資格確認を行うことで、窓

口の保険証確認業務が軽減される。保険証の場合でも必要最低限の情報入力で資格情報を取り込める

・保険資格確認を瞬時に行うことによるレセプト返戻業務の削減

・医師、歯科医師、薬剤師等の有資格者は患者さんの同意があれば薬剤情報、特定健診情報の閲覧が可能

となる

◇導入に必要なもの

・顔認証付きカードリーダー

・マイナンバーカードの読み取り、資格確認等のソフトウェア、機器

・ネットワーク環境の整備

・レセプトコンピュータ、電子カルテシステム等の既存システムの改修 等

※顔認証付きカードリーダーについては、病院は3台、診療所や薬局には1台無償提供されます。

それ以外の費用についても、例えば診療所であれば32.1万円を上限に補助を利用できます。(令和5年5月31日

までに補助対象事業を完成させ、令和5年6月30日までに申請を行うことが条件となります。)

導入をご検討の方はぜひ活用していただければと思います。

◇注意点

ご利用にあたっては準備作業が必要となります。

※一先ずはシステムベンダへの相談を最初に行うことになるかと思います。

6/1時点で60~74歳までの方のマイナンバーの交付率は40%となっており、コロナ禍による急速なオンライン化に

伴い今後は若年層の利用機会も増えていくことが予想されます。

この機会にぜひ導入をご検討してみてはいかがでしょうか。

紙の約束手形が廃止される予定です

投稿:2021/10/04 | カテゴリ:その他

財務コンサルティング事業部の黒澤です。最近朝晩と日中の寒暖差が激しいですね。体調を崩しやすい

ので気を付けましょう。

さて、今回は約束手形の廃止についてです。経済産業省が2026年をめどに紙の手形の利用廃止を目指す方

針を打ち出しました。

2016年には「手形通達」が改正され手形払いの現金化などの要請が既になされていましたが、今回はより踏

み込んで手形そのものの廃止について議論がなされています。

取引の電子化や金融の多角化が進み、現在の約束手形の交換高はピーク時と比べて3%程度になっています。

あらゆる産業で約束手形による取引が減少していますが、その中で製造業、卸売業、建設業では今でも決済に

約束手形が使われるケースが少なくありません。

約束手形は決済期日が平均で約100日と、現金の約2倍の長さです。支払側としては実質的な支払猶予として

資金繰りを楽にするメリットがありますが、受注した側の資金繰りは苦しくなります。経済産業省の検討会

では手形廃止の大きな理由として、この「取引先に資金繰りの負担を求める取引慣行の改善」を挙げていま

す。

さらに紙でのやり取りは受け渡しや保管の手間がかかるうえ、新型コロナウイルス感染拡大で求めらるテレ

ワークなどの妨げにもなります。ペーパーレス化と電子化を推進させる狙いもあるようです。

約束手形に代わる決算手段として考えられているのが電子記録債権です。電子記録債権は約束手形のような使

い方が出来る金銭債権です。約束手形のように決済期日を設定することもできますし、オンライン上で手続き

が完結するため印紙代がかからず郵送も不要になり事務負担が減ります。さらに、分割して譲渡や割引が出来

ることも電子記録債権のメリットとして挙げられます。受取手形を支払いに回すのと比べ額が自由に設定でき

るため、決済手段として利用できる幅が広がります。

電子記録債権のデメリットとしては、1回の決済に係る手数料が800~1,000円程度と高額なことや、取引先

で使っているところが少なく導入しても活用しにくいことがありました。

手数料は政府が値下げを検討しており、また約束手形の2026年の廃止に先立って2024年には支払期日が最

長120日から60日に短縮されることも現在議論されているようです。

今後電子記録債権の普及が広がっていくことが予想されます。約束手形と比べて様々なメリットがある電子記

録債権は、導入のハードルさえ超えてしまえば利用する価値は大きいでしょう。導入を検討してみてはいかが

でしょうか。詳細は弊社担当までご相談ください。

保険に加入できずにお困りの方必見!

投稿:2021/08/09 | カテゴリ:その他

医療福祉事業部の⼤澤です。

梅⾬も明け猛暑の続く毎⽇ですが夏バテしないよう⽔分補給はこまめに⾏いましょう。

さて、今回は持病がある⽅でも加⼊できる可能性のある保険をご紹介したいと思います。

⾼⾎圧といった症状がある⽅の場合、⼀般的に保険加⼊が難しいとされており加⼊をあきらめている⽅も

多いかと思います。そんな⽅でも加⼊できる可能性のある保険商品を 2 つご紹介致します。

⼀つはオリックス⽣命の『FINE Support Plus』

保険⾦の上限: 1,000 万円 死亡保障

告知内容

・3 ヵ⽉以内に医師から⼊院・⼿術・検査のいずれかをすすめられたことがない。

・過去 2 年以内に、病気やけがで⼊院をしたこと、または⼿術を受けたことがない。

・過去 5 年以内に、がんまたは上⽪内新⽣物・肝硬変・統合失調症・認知症・アルコール依

存症で医師の診察、検査、治療、投薬のいずれかを受けていない

もう⼀つは NN ⽣命保険株式会社の『Emergency Plus』

保険⾦上限 :5,000 万円 死亡保障

告知内容

・最近 3 ヵ⽉以内に医師から⼊院⼿術⼜は検査を勧められたことがない。

・過去 2 年以内に病気やけがで⼊院をしたことまたは⼿術を受けたことがない。

・過去 5 年以内に下表の病気で医師の診察・検査・治療・投薬(薬の処⽅を含みます)受けた

ことがない。

|

⼼臓 |

狭⼼症・⼼筋こうそく |

|

脳 |

くも膜下出⾎、脳内出⾎、脳こうそく |

|

肝臓 |

肝硬変、B 型肝炎、C 型肝炎 |

|

すい臓 |

すい炎 |

|

腎臓 |

腎不全 |

|

悪性新⽣物 |

ガン(⽩⾎病、⾁腫、悪性リンパ腫など。上⽪内がんを除きます) |

|

その他 |

糖尿病 |

上記の告知内容で該当がなければ加⼊できることになります。

保険料が健康体の⽅と⽐較すると⾼めであったり、保険⾦も制限されているという⾯もありますが、

事業主に万が⼀のことが起きた際の備えとして活⽤して頂けるかと思います。ご興味のある⽅はぜ

ひ⼀度ご検討頂き、お気軽にご相談ください

電子帳簿保存が行いやすくなりました

投稿:2021/07/27 | カテゴリ:その他

財務コンサルティング事業部の峯村です。

ついに東京オリンピックが行われましたね。開催するべきかどうか賛否両論ありしたが、今は楽しみま

しょう。

さて、今回は2022年1月から適用になる電子帳簿保存法改正についてです。

電子帳簿保存法とは、領収書や契約書などの帳簿書類や決算書類を電子データで保存することを認めた

法律です。紙で保存していた書類を電子データで保存することによってペーパーレス化を進めることが

できます。

今回の改正で変更となった点をいくつかありますが、その中でも大きく変わった点をお伝えします。

①事前承認制度廃止

これまで、電子帳簿保存を行うためには税務署へ届出書を提出し、税務署長の事前承認が必要でした。

今回の改正で事前承認が不要となったことで電子帳簿保存を行い始めることがしやすくなりました。

②タイムスタンプ要件の緩和

これまでタイムスタンプはスキャン後、3営業日以内に付与する必要がありました。しかし、今回の改

正で3営業日から約2ヶ月へと大幅に延長されました。それにより、「急いで行わなければならない」

という印象が無くなりました。

③不正があった場合に重加算税の加重処置

スキャン保存された書類に関して、隠蔽や仮装された事実があった場合、重加算税が10%加重される措

置が整備されました。

今回の改正で定期検査も廃止となるため、より電子帳簿保存を行いやすくなったのではないでしょうか。

この機会にペーパーレス化を進めてみても良いかもしれませんね。

不明点等ございましたら弊社スタッフまでお声がけください。

iDeCoのメリデメと今後の制度改正

投稿:2021/07/12 | カテゴリ:その他

長野事務所の倉澤です。

東京オリンピックがいよいよ来週から開催されます。

昨年の3月に、コロナウイルスの影響により約1年の延期が発表されました。これは過去に

例のないことみたいです。

意外にも中止となったことは5回ほどあったようですが、その理由はいずれも戦争です。

しかもその5回のうち実は2回が日本開催予定の大会だったとの事で驚きました。

色々な意味で注目されている大会ですが、無事に終わることを祈っております。

さて、2021年も後半に差し掛かりましたが、今回は改めてiDeCoについてお伝えしたい

と思います。

【 そもそもiDeCoとは? 】

ご存知の方も多いかと思いますが、iDeCoとは公的年金にプラスして給付を受けられる私的年金

(個人型確定拠出年金)のことです。

税制優遇を生かした資産形成の手段として徐々に人気が高まってきました。

【 何がお得なの? 】

iDeCoには3つの税制優遇策があります。

①運用の原資となる掛金が全額、所得控除の対象となること

②運用時は、受け取る利息や利益に通常かかる約20%の税金が非課税となる

③受給するときは、一時金でまとめて受け取れば退職所得控除、年金形式で分割

して受給すれば公的年金控除が適用される

【 デメリットは無いの? 】

iDeCoのデメリットとしては以下のことが指摘されます。

①60歳まで原則、引き出すことができない。

②毎月の手数料や初期費用が掛かる。

①については長期継続ができ、その期間所得控除もできるので一概にデメリットとは言えないと

思います。

②については確かに掛金が少ない場合は 手数料の負担率が高いというのは事実かと思います。

仮に、掛金を毎月1万円とすると運用開始時には手数料として2%弱が毎月差し引かれるので

運用で2%超の利息を稼がないと元本割れしてしまうことになります。

【 加入のポイントは? 】

上記のデメリットをきちんと理解し、掛金の枠をできるだけ多く使って節税効果を高めることと

金融機関によって手数料が異なるので、違いをよく見て金融機関を選ぶことが重要となってきます。

2022年10月からは制度が改正され、これまで制限のあった企業型確定拠出年金加入者でも原則すべ

ての方がiDeCoに加入できるようになります。

全会社員がiDeCoを使えるようになり、これからますます充実した制度となる事が期待されます。

さらに詳しく知りたい、という方は弊社担当者までご相談いただければと思います。

生命保険を名義変更する場合の評価方法の見直し

投稿:2021/07/05 | カテゴリ:その他

財務コンサルティング事業部の和田です。

2021年4月28日、国税庁より生命保険の契約者を法人から個人に名義変更する場合の評価方法についての

改正案が打ち出されました。

今回の改正で影響が出る方は、2019年7月8日以降に法人で生命保険を締結された方で、3~4年などの短い

期間で被保険者個人へ契約者を名義変更し、その後解約、個人で解約返戻金を一時所得として受け取ると

いうスキームを予定されていた方です。

2021年7月1日以降、この契約者を法人から個人へ名義変更をされる際に、解約返戻金の額が資産計上額の

70%未満である場合は、その資産計上額で評価されることになりました。