教育資金の一括贈与に係る贈与税の非課税措置

投稿:2024/02/26 | カテゴリ:相続・贈与

こんにちは。医療福祉事業部の竹内です。

2月も終わりに近づき、今年も卒業・入学のシーズンが迫ってきました。

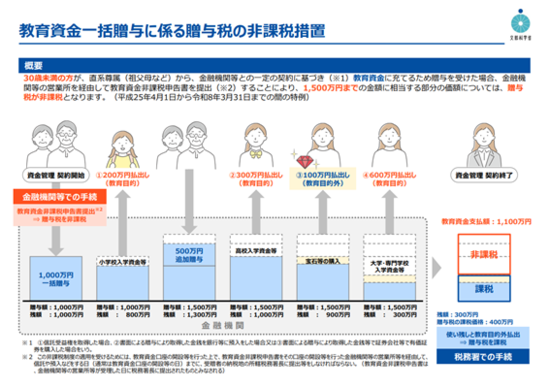

4月から進学する方も多いかと思いますので、今回は教育資金を非課税で贈与ができる制度

「教育資金の一括贈与に係る贈与税の非課税措置」についてご紹介いたします。

概要

この制度は、30歳未満の子や孫に対して、

教育資金として1500万円まで贈与税がかからずに贈与ができる制度です。

通常であれば、1500万円の一括贈与を行った場合の贈与税率は45%となり、

贈与を受けた方は多額の贈与税を納税する必要がありますのでメリットの大きい制度となっています。

引用:教育資金の一括贈与に係る贈与税非課税措置:文部科学省 (mext.go.jp)

制度の流れ

-

金融機関での手続き

金融機関で申し込みをして、贈与契約書等を作成します。

金融機関の営業所を経由して「教育資金非課税申告書」を提出することで

1500万円まで贈与税が非課税になります。

-

預入

作成した贈与契約書に基づき1500万円の範囲で

親や祖父母から子や孫名義の口座に一括で資金を預け入れます。

-

払い出し

贈与を受けた方は、学校の入学金や授業料の支払いなどの費用を

贈与資金の中から払い出しをします。

(教育資金以外での払い出しは贈与税がかかってしまうので注意が必要です)

-

領収書の提出

申し込みをした金融機関では教育資金のためにいくら払い出しをしたか管理を行います。

金融機関へ実際に支払った領収書の提出が必要です。

-

資金管理契約終了

30歳になったときに契約は終了になります。

契約終了の時点で使い切っていない残額と

教育資金以外での払い出しについて贈与税が課税されます。

教育資金とは

-

学校に対して直接支払う入学金・授業料、学用品費などの費用

-

学習塾やスポーツ教室など学校以外に対して直接支払う費用

詳しくは文部科学省のHPに明記されていますのでご参照ください。

教育資金の一括贈与に係る贈与税非課税措置:文部科学省 (mext.go.jp)

まとめ

この制度は、贈与を受けた方の贈与税の支払いが不要になるだけでなく、

親や祖父母の相続財産を減らせることで相続税対策にも繋がります。

令和5年度の税制改正で期間が令和8年3月31日まで延長されましたので、

ぜひ検討してみてはいかがでしょうか。

相続登記の義務化

投稿:2023/09/25 | カテゴリ:相続・贈与

こんにちは。医療福祉事業部の竹内です。

さて、今回は「相続登記の義務化」についてご案内いたします。

今まで任意だった相続登記が令和6年4月1日から義務化されます。

〇相続登記とは

相続登記とは、土地・家・マンション等の不動産の所有者が亡くなった場合に、相続した人に名義を移す

手続きのことを指します。新しい所有者を明確にするために必要な手続きです。

〇義務化となった経緯

相続登記をしない人が多く、所有者が分からない土地が全国で増加し、周辺環境の悪化や公共工事の

阻害など社会問題となったことを受けて、相続登記が義務化となりました。

〇いつまでに登記すればよいのか?

相続で取得したことを知った日から3年以内に登記する必要があります。

今後発生する相続についての登記はもちろんですが、令和6年3月31日以前に相続した不動産についても、

相続登記されていないものは義務化の対象となります。こちらは令和9年3月31日が登記の期限になりますので、

既に相続した不動産についても登記がなされているか改めて確認してみてはいかがでしょうか。

〇登記しなかった場合どうなる?

正当な理由なしに相続登記しなかった場合は、10万円以下の過料が科せられる可能性があります。

〇今後どうすればよいのか?

相続登記を円滑に進めるための対策として2つご紹介させていただきます。

・相続財産を把握しておく

不動産を複数所有している方は、どこの不動産を所有しているか管理が困難になってしまうケースがあります。

生前に固定資産税の課税明細等で所有している不動産をしっかり把握しておくことで相続登記を見落としてしまう

ことの防止につながります。

・遺産分割内容を話し合っておく(遺言を準備しておく)

相続登記は不動産を相続した方が行うこととなります。

どの不動産を誰が相続するかあらかじめ話し合っておくことで、相続登記が必要であることを事前に知ることができます。

相続登記は相続で取得したことを知った日から3年以内に行うため、期間に余裕がありますが、登記し忘れることを

防ぐため、他の相続手続きと併せて行うことをおすすめします。

相続税申告、相続手続き等、相続全般に関するご相談も承っておりますので、ぜひご相談ください。

不動産小口化商品をご存じですか?

投稿:2023/06/19 | カテゴリ:相続・贈与

長野事業部の木内です。

突然ですが、今、「不動産小口化商品」が注目されています。

都心のオフィスビルなどを複数人で共同出資して所有する商品なのですが、1棟丸ごと購入するのではなく、

1口500万円から1,000万円ほどに小口化された商品に出資するものです。

なぜこちらが注目されているかというと、不動産小口化商品は出資金としてではなく不動産として相続税

評価されます。したがって、アパートや貸家を所有しているのと同じように相続税評価額を抑えることができ、

相続税を圧縮することにつながります。

そのため、富裕層のみならず中流層にも人気が高いそうです。

他にも、不動産の管理は委託するため自分でアパートを建てて管理するよりもはるかに手間がかからないこと

や、1口ずつ相続できるため普通の不動産より遺産分割しやすい点もメリットにあげられます。

一方で、元本割れのリスクがあること、一般的に表面利回りが2~7%と低いことを頭に入れておく必要があり

ます。

令和3年の相続税申告件数は全国で約13万件、亡くなった方の9.3%を占めます。

長野県では亡くなった方の7.7%が相続税申告をしています。

今後も相続税がかかる方は増加していくとみられます。

ご自身が相続税申告の対象になるか、まずは財産状況を把握し、お元気なうちにできることがないか考えること

が大切です。

不動産小口化商品を含めた相続対策全般については、弊社担当までお問い合わせください。

生前贈与の相続財産への加算 対象期間3年から7年へ延長について

投稿:2023/04/03 | カテゴリ:相続・贈与

医療福祉事業部の竹内です。

2022年12月に2023年度の税制改正大綱が発表されました。

今回は、税制改正で予定されている生前贈与加算の対象期間の延長についてご紹介いたします。

○暦年贈与の生前贈与加算

暦年贈与では、毎年1月1日から12月31日までの1年間に受けた贈与について、110万円までであれば贈与税

はかかりません。

しかし、亡くなる直前の贈与により不当に相続税を免れないため、現行の税制では相続開始前3年以内の相続

人に対する贈与は、相続財産に加算して相続税を計算することとなっています。

○2023年度税制改正によって変わる点

今回の改正では、2024年以降の贈与について、3年とされている期間を7年に延長されることになります。

この改正により高齢者にとっては、暦年贈与が使いづらくなってしまいました。

税金の負担を少なく次世代に財産を渡したい場合、今後は若いうちから早めに贈与していくという対策が必要に

なってきます。

○2024年以降の贈与について適用される新制度

緩和措置として、相続開始3年以内に贈与を受けた財産以外(相続開始前4年から7年の間の贈与)については、

贈与財産から100万円を差し引いた金額が相続財産に加算されます。

○今後どのように活用していくか

生前贈与加算の対象期間が延長されたことで活用しづらくなってしまった制度ですが、対象者に変更はないた

め、遺産を相続する相続人以外に対する贈与は生前贈与加算の対象にはなりません。

子どもの配偶者、孫等への贈与であれば税金の負担を少なくして、次の世代に財産を引き継ぐことができます。

そのためにもまず、ご自身の財産がどのくらいあるのか、どの財産を誰に残したいのか検討してみてはいかがで

しょうか。

相続時精算課税制度が見直されました

投稿:2023/01/23 | カテゴリ:相続・贈与

飯田事務所の遠藤です。

年明けから早くも2週間が経過しましたね。年を重ねるに連れて時間の流れを早く感じるようになる、とい

う話を学生の頃に聞いたことがありますが、現在正にそれを肌で感じ取っています。

気付けば20代も後半。1日をより一層大切にしていきたいものです。

今回は先日発表された税制改正大綱のうち、相続時精算課税制度の見直しについての内容です。

相続時精算課税制度とは、相続税及び贈与税に係る制度です。

通常、贈与を受ける場合受贈者(贈与を受ける人)1人当たり年間110万円の基礎控除があるので、1月1日から

12月31日までに110万円以上の贈与を受けた方は、翌年の2月1日から3月15日までに贈与税の申告を行わなけ

ればなりません(暦年課税)。一方、相続時精算課税制度とは、この制度を適用した以後、その贈与者(財産を

贈与する人)と受贈者の間で、贈与者が亡くなるまでの間に受けた贈与のうち、2500万円までは贈与税が発生

しなくなるというものです。

ただし、贈与者が亡くなった場合、贈与者の相続税の計算を行う際に、相続時精算課税制度を適用した以後

に贈与を受けていたもの全てを相続税の課税財産に加算するということに加え、年間110万円までは贈与を受

けても申告不要という通常の制度(暦年課税)も使えなくなるというデメリットがあります。

この制度が、今回の税制改正において一部見直されました。

内容は、令和6年1月1日以後に受ける贈与財産について、相続時精算課税制度を適用した場合にも毎年110万円

の基礎控除を適用できること、また、贈与者が亡くなった場合において、改正前であれば贈与を受けたもの全

てに相続税が課税されるところ、上記基礎控除を差し引いた金額に相続税が課税される、というものです。

特筆すべきは、暦年課税であれば110万円以内の贈与であっても、死亡日前7年間の生前贈与加算が適用されま

すが、今回相続時精算課税制度に創設された基礎控除は生前贈与加算の対象にならないことです。

もう一つメリットとしては、相続時精算課税制度を適用した場合、今までは少額の贈与でも申告が必要でした

が、改正後は110万円以内の贈与であれば申告が不要になり、使い勝手が大幅に向上します。

元々、相続時精算課税制度は節税対策ではなく、税金の先延ばしという特徴がありましたが、今回の改正によ

って支払う税金の額が減額される効果も有することになりました。

但し、相続時精算課税制度を適用するには、一定の要件が必要となります。

その要件は

①受贈者が財産を取得した年の1月1日において18歳以上であること

②贈与者が贈与を行った年の1月1日において60歳以上であること

③受贈者が贈与者の直系卑属である推定相続人(贈与者が亡くなった場合に遺産を相続するはずの方)又は孫であ

ること

④相続時精算課税選択届出書を提出した方であること

となっております。

令和6年以降に贈与を行う予定がある方は、一度検討をしてみてはいかがでしょうか。

また、弊社では相続に関する相談も承っておりますので、ご不明点等ありましたら是非ご連絡下さい。

相続土地国庫帰属制度

投稿:2023/01/10 | カテゴリ:相続・贈与

医療福祉事業部の会津です。

2023年は卯年ですね。

ご存知かと思いますが、卯年はうさぎがぴょんぴょん跳ねることから飛躍の年ともいわれています。私は新しい

資格取得にチャレンジしようと思います。

さて、今回は相続土地国庫帰属制度についてお話させていただきます。

相続土地国庫帰属制度は、令和5年4月27日からスタートする制度です。昨今では相続した土地について、土地

を手放したいというニーズが高まっています。

このような土地が管理できないまま放置されることで、将来、「所有者不明土地」が発生することを予防するた

め、相続又は遺贈(遺言によって特定の相続人に財産の一部又は全部を譲ること)によって土地の所有権を取得し

た相続人が、一定の要件を満たした場合に、土地を手放して国庫に帰属させることを可能とする「相続土地国庫

帰属制度」が創設されました。

1 制度のポイント

相続土地国庫帰属制度のポイントは、以下のとおりです。

①相続等によって、土地の所有権又は共有持分を取得した者等は、法務大臣に対して、その土地の所有権を国庫

に帰属させることについて、承認を申請することができます。

②法務大臣は、承認の審査をするために必要と判断したときは、その職員に調査をさせることができます。

③法務大臣は、承認申請された土地が、通常の管理や処分をするよりも多くの費用や労力がかかる土地として

法令に規定されたものに当たらないと判断したときは、土地の所有権の国庫への帰属について承認をします。

④土地の所有権の国庫への帰属の承認を受けた方が、一定の負担金を国に納付した時点で、土地の所有権が国庫

に帰属します。

2 申請ができる人

○相続又は相続人に対する遺贈によって土地を取得した人が申請可能です。

相続等以外の原因(売買など)により自ら土地を取得した方や、相続等により土地を取得することができない法人

は、基本的に本制度を利用することはできません。

○共有者も申請ができます

相続等により、土地の共有持分を取得した共有者は、共有者の全員が共同して申請を行うことによって、本制度

を活用することができます。土地の共有持分を相続等以外の原因により取得した共有者がいる場合であっても、

相続等により共有持分を取得した共有者がいるときは、共有者の全員が共同して申請を行うことによって、本制

度を活用することができます。

○施行前に相続した土地も対象です。

本制度開始前に相続等によって取得した土地についても、本制度の対象となります。例えば、数十年前に相続し

た土地についても、本制度の対象となります。

3 帰属の承認ができない土地

帰属の承認ができない土地の要件については、相続等により取得した土地所有権の国庫への帰属に関する法律に

おいて定められています。

法律の要件の概要は以下のとおりです。

Ⅰ 申請をすることができないケース(却下事由)

A 建物がある土地

B 担保権や使用収益権が設定されている土地

C 他人の利用が予定されている土地

D 土壌汚染されている土地

E 境界が明らかでない土地・所有権の存否や範囲について争いがある土地

Ⅱ 承認を受けることができないケース(不承認事由)

A 一定の勾配・高さの崖があって、管理に過分な費用・労力がかかる土地

B 土地の管理・処分を阻害する有体物が地上にある土地

C 土地の管理・処分のために、除去しなければいけない有体物が地下にある土地

D 隣接する土地の所有者等との争訟によらなければ管理・処分ができない土地

E その他、通常の管理・処分に当たって過分な費用・労力がかかる土地

相続した土地を今回の制度によって手放すには、審査手数料(現在検討中)と10年分の土地管理費相当額の負担

金がかかります。しかし、相続後に負担している固定資産税や土地を手放さないことで発生し得る相続税、土地

をめぐる相続人同士の奪い合いを事前に防げることを考えると安いかもしれません。

こちらの制度についてご不明な点がございましたらお気軽にお問い合わせください。

贈与税申告の検討をしましょう

投稿:2022/11/28 | カテゴリ:相続・贈与

こんにちは、医療福祉事業部の中島です。

年の瀬も徐々に近づき、冷え込む日が続きますね。

一年が終わると、確定申告の時期がやってきます。今回はその中でも、贈与についての検討事項のご紹介を

していきたいと思います。

① 基礎控除は年110万円

通常、人から財産を受け取った場合には「贈与」となり税務署に贈与税の申告をする必要がありますが、その

年に受け取った財産の金額の合計が110万円以内なら、その申告の必要はなく、贈与税を納める必要もありま

せん。

「各年110万円までは贈与税がかからない」という基礎控除の制度がなくなるのではないか、と騒がれていた

昨今ですが、廃止は「現実的に難しい」とのことで、存続される方針がほぼ固まったようです。代わりに相続

財産の持ち戻し(相続税を計算する際には、相続財産に死亡前3年以内に贈与した財産を加える制度)の「3年」

という期間を延長することが今後検討されていくものと思われます。「将来子どもにあげたいな」とお考えの

財産がある場合には、早めに贈与をしておくことをおすすめします。

② 申告漏れにご注意

現金を贈与した場合はとてもわかりやすいのですが、意識しないうちに贈与をしていた・されていた、という

場合もあります。

・車の名義を親から子どもに変更した(親から子どもへの贈与)

・親名義の建物のリフォーム資金を子どもが負担した(子どもから親への贈与)

・個人が企画した現金や高額な物品をプレゼントするキャンペーンに当選した(贈与をされていた)

ぜひ2022年を振り返って、贈与にあたる出来事がなかったか、これにより贈与を受けた金額の合計が110万円を

超えていないか確認してみてください。

③ 特例の検討も重要です

・父母や祖父母から学費を数年分まとめて渡してもらった場合→教育資金の一括贈与

・父母や祖父母から結婚式や妊娠・出産・育児に充てるお金をまとめて渡してもらった場合→結婚・子育て資金

の一括贈与

・父母や祖父母からマイホーム資金を出してもらった場合→住宅取得等資金の贈与

これらの贈与には一定の要件を満たすと特例が適用でき、贈与税が課されなくなるものがあります。

弊社では申告のお手伝いはもちろんのこと、相続対策のご相談も承っております。これを機に、今年の贈与に

ついてだけでなく、将来の贈与についてもお考えになってみてはいかがでしょうか。

お困りのことがありましたら、お気軽にご相談ください。

孫養子と相続税

投稿:2022/11/07 | カテゴリ:相続・贈与

こんにちは、長野事務所の木内です。

養子縁組をすると相続税が減る、と耳にしたことはありませんか?

今回は、税務上のメリットと様々な注意点をお話ししたいと思います。

【税務上のメリット】

① 相続税の基礎控除等が増える

基礎控除の計算式は、3,000万円+(600万円×法定相続人の人数)となっています。

実子がいる場合は養子1名まで、実子がいない場合は養子2名までを法定相続人の人数に含めることができます。

つまり、養子縁組をすると少なくとも600万円の基礎控除が増えることになります。

また、生命保険金、死亡退職金の非課税枠もそれぞれ500万円増やすことができるので、納める相続税額を

抑えることができます。

② 1代飛ばしの相続により相続税が減る

自分→子→孫 と本来であれば、自分から孫へ財産を移転させるには子の相続を経由する必要があり、孫に

財産が移るまで2回相続税がかかります。ですが孫を養子にすれば、子を経由せずに孫に直接財産を渡すこと

ができるので、相続税を1回分減らすことができます。ただし、このとき孫は相続税を2割増しで納めること

になります(相続税法18条)。

③ 累進課税の緩和

法定相続人が増えることにより、相続人一人当たりの相続分が減少し、場合によっては相続税率が下がること

があります。

以上のように税制上のメリットはありますが、養子縁組をする意思がない節税だけを目的にした養子縁組は

税務署に否認される可能性があります。

また、税務以外での注意点もたくさんあります。

一つは、未成年者を孫養子に迎えた場合、養親である祖父母が両親に変わって親権者としての役目を果たさ

なければいけません。孫が未成年のうちに養親が亡くなった場合、親権は実の両親に戻らず、未成年後見人

を家裁に申し立てる必要が出てきます。

他にも、祖父母と孫の名字が異なる場合には、縁組により、孫は祖父母の苗字に変わります。また、一度でも

養子縁組すると相手が同意しない場合は解消するには手間がかかりますので、慎重に判断する必要があります。

孫養子を含め、養子縁組を検討する際は、専門家にご相談されることをおすすめします。

「名義預金」と疑われないために・・

投稿:2022/06/06 | カテゴリ:相続・贈与

こんにちは、長野事務所の木内です。

私たちが相続税申告をするときに気を付けていることが、名義預金の存在です。

名義預金とは、実際にお金を預けている人と口座名義人が異なる預金のことです。

お金を預けていた人が亡くなった時、その口座に入っているお金が、相続財産として相続税が課税される

ことがあります。

口座の名義が違っても、実質的な所有者はお金を預けていた人と判断されるためです。

では、どのようにして名義預金を疑われないようにすれば良いのでしょうか?

よくある事例をもとに、見ていきましょう。

次の事例のNGポイントはどこでしょう?

『祖父Aさんが孫Bさん名義の口座を新しく作り、年間300万円ずつ入金していった。

銀行印はAさんが使用している印鑑と同じものを使用、口座開設時の住所もAさんの住所にしていた。

Aさんが亡くなり、Bさんは初めて口座の存在を知った。Bさんは年間300万円のお金をもらっていた

ことを知らなかったので、贈与税の確定申告はしてなかった。』

NGポイント① 銀行印をAさんが使用している印鑑と同じものを使った

名義預金かどうかは、口座の管理運用を口座名義人がしていたか?で判断されます。

大前提として、まずはBさんが口座の存在を知っている必要があります。

さらに、Bさんが通帳・カードを所有し、印鑑もBさんが使用しているものを登録することで、Aさんではなく

Bさんが口座を管理していたということができます。

NGポイント② 口座開設時の住所がAさんの住所

AさんとBさんが同居していれば問題ありませんが、Bさんが別の場所に住んでいる場合、Aさんの住所のまま

になっていると、名義預金と疑われることがあります。現在は、口座開設時の本人確認が厳しいので、Aさん

が勝手にBさんの口座を作ること自体難しくなっていますが、昔作った口座を利用する際には、住所が古いもの

になっていないか確認する必要があります。

NGポイント③ 贈与税の申告をしていなかった

通常、年間110万円以上の財産を他人にあげたとき、財産を受け取った人は贈与税の確定申告をする必要が

あります。

仮に、あげる金額を年間110万円以内に抑えたとしても、Bさんがお金をもらったことを認識しなければ、贈

与が成立せず、名義預金と判断される可能性があります。

いかがでしたか?皆さんはいくつNGポイントを見つけられたでしょうか?

コロナ渦において、相続税の税務調査で特に見られるのが、「現金・預貯金」です。

今までの預金取引を確認して、名義預金と疑われそうな預金は無いか?贈与税申告を忘れていないか?改めて

確認しておいた方がいいかと思います。

相続対策についてご相談の際は、弊社までお気軽にお問い合わせください。

相続時生命保険非課税枠

投稿:2022/01/31 | カテゴリ:相続・贈与

医療福祉事業部の大澤です。

寒さも厳しくなり乾燥する季節になりました。

こまめに換気し、乾燥に注意しながら体調管理に注意しましょう。

さて、今回は相続時の生命保険の非課税枠のお話をしようと思います。

相続が発生し、生命保険を受け取る際には相続税基礎控除(3,000万円+法定相続人の数×600万円)と

は別に「500万円×法定相続人の数」分の非課税枠が発生します。

例えば

相続財産:3億円 相続人(相続分):配偶者(1/2)・お子様3名(1人当り1/6)でみてみましょう。

相続税基礎控除:3,000万円+(600万円×4名)=5,400万円

生命保険非課税枠:500万円×4名=2,000万円

A. 生命保険の非課税枠を利用しなかった場合

3億円-5,400万円=2億4,600万円に相続税が掛かります。

B. 生命保険非課税枠を利用していた場合

(3億円-2,000万円(生命保険非課税枠))-5,400万円=2億2,600万円に相続税が掛かります。

配偶者の税額軽減を利用した場合、税金にすると200万円程の差額が出ます。

ご自身の資産の多くを預貯金として銀行に預けており、相続税が多額になりそうな方は

資産を生命保険という形に変えることで、相続人の方へより多くの資産を渡すことが可能となります。

生命保険の種類としては、保険料を全額一括で支払う一時払タイプもしくは、数年間にわたって保険料を

支払うタイプのものを、加入される方のご年齢によってご検討されるといいかと思います。

保険の種類によっては、利回り部分を取り崩して契約者自身が使える保険などもございます。

是非検討をしてみてはいかがでしょうか?

相続時精算課税についての確認をしましょう

投稿:2022/01/24 | カテゴリ:相続・贈与

こんにちは、医療福祉事業部の中島です。

寒い日が続き、とうとう耐え切れずに靴の中に入れるカイロを買ってみました。足先が冷えると

歩きづらくなっていた身にはとても良い買い物でした。冷え性の方にはぜひおすすめしたいです。

さて、今回のテーマは申告期間が近付いてきた贈与税、その中でも相続時精算

課税制度の適用を受ける贈与についてです。

まずは、令和3年分から初めて適用しようと考えている場合です。

まとまった現金を早いうちに少ない贈与税で渡したい、株式や不動産を時価が低いうちに渡したい、

といった理由で贈与をされている方が多いかと思われます。

相続時精算課税制度の適用ができる要件は、令和3年においては下記のとおりとなります。

【1】贈与者が令和3年1月1日において60歳以上である

【2】受贈者が令和3年1月1日において20歳以上であり、贈与者の推定相続人である子や、孫である

【3】令和4年2月1日~3月15日までの間に一定の書類を添付して贈与税の申告をする

なお、一定の書類というのは下記の2点です。①は国税庁のホームページに様式がありますが、②に

ついては受贈者や贈与者の本籍地の市町村役場に交付してもらう必要があります。遠隔地の場合には、

郵送による請求も考えて早めに準備を進めておくことをおすすめします。

①相続時精算課税選択届出書

②受贈者や贈与者の戸籍謄本等(受贈者の氏名、生年月日、贈与者の子や孫であることがわかるもの)

相続時精算課税制度については、一度適用するとその後撤回することはできず、その後通常の贈与税

申告を行うことはできません。相続税の計算時に加算されることも考えつつ、適用するかを申告まで

に改めて検討し、慎重に決めましょう。

次に、前年以前に相続時精算課税制度の適用を受けている場合です。

相続時精算課税制度の適用を受けた場合には、その贈与者からの贈与については累計2,500万円まで

は贈与税が非課税となります。税務署はこの2,500万円について確認を必要としているため、その人か

ら贈与を受けたら、納税額がなくても贈与税の申告が必要になります。

心当たりがある場合には、下記の2点を確認しておきましょう。

①前年以前に相続時精算課税制度の適用を受けていないか

②適用を受けた贈与者から財産を受け取っていないか

2,500万円までの非課税規定は、贈与税の申告を期限内に行った場合に限り受けることができます。

うっかり通常の贈与申告をして期限を過ぎてしまい、その後、税務署からの指摘を受けるなどして相続時

精算課税贈与の申告をし直した場合には20%の税率で贈与税が課されますので、くれぐれもお間違いのな

いようお気をつけください。

相続時精算課税を適用するか否か、他に使える特例はないか、申告はどのようにしたらいいかなど、考え

ることは多くあります。

お困りになりましたら、ぎりぎりまで悩むことはせず、ぜひお早めにご相談いただければと思います。

暦年贈与と相続税対策

投稿:2022/01/11 | カテゴリ:相続・贈与

医療福祉事業部FP課の竹内です。

昨年も新型コロナウイルスの影響で激動の1年だったかと思います。国内では新たな変異株なども

拡大してきており、引き続きの感染対策が求められそうです。

さて、昨年末に2022年度の税制改正大綱が発表されました。そこで注目された今後廃止される可能

性がある暦年贈与について紹介いたします。

結果としては、今回の税制改正では暦年贈与の廃止は行われず、来年度以降に検討が見送られるこ

ととなりました。しかし今後、相続税と贈与税の一本化が進んで、暦年贈与が廃止される可能性が

大きいため、今のうちから相続税対策をしていくことが良さそうです。

【 暦年贈与とは 】

暦年贈与とは、1/1~12/31までの1年間に贈与によりもらった財産の価額を合計して計算します。暦

年贈与には基礎控除110万円があり、1年間に受ける贈与額が110万円以下であれば、贈与税が非課税

となります。

【 暦年贈与が廃止されると 】

今後暦年贈与が廃止されると、相続時精算課税や生前贈与財産の持ち戻し期間の延長などが検討され

る可能性があります。

相続時精算課税は、生前の贈与額が2,500万円までは非課税となり、それ以上ある場合は一律20%の贈

与税が課税されます。また、贈与した財産も相続した時に相続財産に持ち戻して計算される仕組みです。

生前贈与財産の持ち戻し期間の延長は、現在は亡くなる3年前までに贈与した財産が相続財産として持

ち戻しされて計算していますが、今後は5年前・10年前と持ち戻しされる期間が長くなる可能性がありま

す。

【 今後の相続税対策 】

今後、暦年贈与が使えなくなれば、毎年110万円ずつ贈与して相続財産を減らしていくことが出来ないた

め、110万円の範囲を超えて贈与することも検討していく必要があります。

贈与税率<相続税率の範囲内で贈与を行えば、税金の負担を抑えながら相続税対策が行えます。

そのためにまず、現時点でどのくらい相続税がかかるのか試算してみてはいかがでしょうか。

【 相続税対策よりも相続対策 】

今回紹介したのは相続税対策ですが、相続は誰が相続するのか、その分割方法について相続人の間で揉め

ないように対策をすることもとても大切です。

相続税対策と合わせて、今のうちから将来誰がいくら相続するか検討し、円満な相続を考えた相続対策も

検討してみてはいかがでしょうか。

「令和4年度税制改正大綱」住宅資金贈与の非課税特例が2年延長!

投稿:2022/01/05 | カテゴリ:相続・贈与

皆様 今年もどうぞよろしくお願いいたします。

医療福祉事業部・FP課の木内です。

昨年は、我慢の一方で少しずつ日常を取り戻すことができた1年でした。

2022年も希望をもって過ごしていきたいものですね。

さて、2021年末に令和4年度税制改正大綱が発表され、「住宅ローン減税の4年延長」や「賃上げ税制の緩和」

などの他に、2021年12月31日までだった「住宅取得資金等の贈与税の非課税特例」の2年延長が盛り込ま

れました。

こちらは来年の通常国会に提出され、可決される見込みです。今回はその内容について、解説します。

主な要点は2つあります。

①非課税限度額の縮小

②受贈者の年齢引き下げ

そもそも、「住宅取得資金等の贈与税の非課税特例」とは、

父母や祖父母から住宅を取得するための資金の贈与を受けたとき、決められた一定額までは贈与税がかからない

という特例です。

①非課税限度額の縮小

|

住宅用家屋の新築等の契約締結日 |

省エネ等住宅 |

左記以外の住宅 |

|

H31.4/1~R2.3/31 |

3,000万円 |

2,500万円 |

|

R2.4/1~R3.12/31 |

1,500万円 |

1,000万円 |

|

R4.1/1~R5.12/31 |

1,000万円 |

500万円 |

②受贈者の年齢引き下げ

現行:「住宅資金贈与を受けた年の1/1において、20歳」

改正後:「住宅資金贈与を受けた年の1/1において、18歳」

これは、令和4年4月1日施行の「成年年齢の引き下げ」に伴った改正と考えられます。

2021年末時点で、「子どもに住宅資金贈与をしたかったが間に合わなかった」という方もいらっしゃるのではな

いでしょうか。

非課税限度額は縮小されたものの、単純に1,000万円を20歳以上(※令和4年4月1日以降は、18歳)の子ども

に暦年贈与した場合の贈与税は、177万円ですので、自分が生きている間に子どもへ財産をあげたい方で、お子

様が住宅を建てるタイミングであれば、利用を検討してみてはいかがでしょうか。

ちなみに、噂されていた「暦年贈与の廃止」は先送りされました。

2022年は住宅資金贈与と併せて、暦年贈与も検討の余地ありですね。

教育資金の一括贈与に係る非課税措置

投稿:2021/03/29 | カテゴリ:相続・贈与

長野事業部の和田です。

近頃とても暖かくなりなりました。3月14日午後、東京の靖国神社にある標本木ソメイヨシノにて5輪以上の

花が確認され開花発表されたというニュースを見かけました。長野も近日中には桜を見ることが出来そうで

とても楽しみです。

そんな中、もうすぐ入学式シーズンを迎えます。相続税対策として、お子さんやお孫さんに教育資金を贈与し

たいというご相談をいただく事がございます。

その際、ひとつの手段としてご案内している「教育資金の一括贈与に係る非課税措置」について、今回お

話ししたいと思います。

【 教育資金の一括贈与に係る贈与税の非課税措置とは? 】

平成25年4月1日から令和5年3月31日まで(令和3年の税制改正にて、当初令和3年3月31日までの期間が延

長となりました。)の間に、30歳未満の子や孫の教育資金を信託などによって一括贈与した場合、

最大1,500万円まで贈与税が非課税になる制度です。

【 教育資金の範囲は? 】

(1) 学校等に対して直接支払われる次のような金銭をいいます。

① 入学金、授業料、入園料、保育料、施設設備費又は入学(園)試験の検定料等

② 学用品の購入費、修学旅行費や学校給食費など学校等における教育に伴って必要な費用等

(2) 学校等以外の者に対して直接支払われる次のような金銭で教育を受けるために支払われるものとして

社会通念上相当と認められるものをいいます。(500万円まで非課税、(1)と併せて1,500万円まで非課税

となります。)

イ 役務提供又は指導を行う者(学習塾や水泳教室など)に直接支払われるもの

③ 教育(学習塾、そろばんなど)に関する役務の提供の対価や施設の使用料など

④ スポーツ(水泳、野球など)又は文化芸術に関する活動(ピアノ、絵画など)その他教養の向上のため

の活動に係る指導への対価など

⑤ ③の役務の提供又は④の指導で使用する物品の購入に要する金銭

ロ イ以外(物品の販売店など)に支払われるもの

⑥ ②に充てるための金銭であって、学生等の全部又は大部分が支払うべきものと学校等が認めたもの

⑦ 通学定期券代、留学のための渡航費などの交通費

【 教育資金の一括贈与の注意点は? 】

◆制度を開始するには、以下の手続きが必要となります。

1.贈与者(親・祖父母)と受贈者(子・孫)の間で、贈与契約書を交わす

2.金融機関にて、教育資金口座の開設をする

3.金融機関経由で「教育資金非課税申請書」を提出する

◆授業料等の支払いをした際に領収書を受け取り、その都度金融機関に提出する必要がございます。

◆30歳の誕生日までに教育資金を使いきれなかった場合、残っているお金に対し贈与税がかかります。

相続対策に有効である一方、今回の税制改正で、非課税要件を満たすための条件が厳しくなりました。考慮す

べきことも多く、手続きも煩雑になりますので、ご検討の方は是非一度、弊社担当者までご相談下さい。

結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度

投稿:2019/11/11 | カテゴリ:相続・贈与

財務コンサルティング事業部の河内(かわうち)です。

松本市に住むこと約10年になりますが、長野の秋は短くあっという間に冬が来てしまうと感じています。

一方でりんごや焼き芋などたくさんの美味しい食べ物があるので、食べ過ぎに気をつけたいものです。

さて、「結婚・子育て資金の一括贈与を受けた場合の贈与税の非課税制度」の概要と令和元年の税制

改正で追加された要件をご紹介します。

平成27年4月1日から令和3年3月31 日までの間に、20歳以上50歳未満の方(受贈者)が、結婚・子育て資金

に充てるため、直系尊属(父母や祖父母など)から、受贈者の名義の金融機関の口座等に、資金を一括して拠

出します。この資金のうち、受贈者の50歳の誕生日に使い残しがあれば贈与税が課税され、終了前に贈与者が

死亡した時に使い残しがあれば相続財産に加算されます。

この規定の支払いには上限があり、結婚・子育て資金の限度は1,000万円、うち結婚関係の支払いは

300万円までとなります。

ではここで、この規定に該当する支払いをご紹介します。

(1) 結婚に際して支払う次のような金銭をいいます。

挙式費用、衣装代等の婚礼(結婚披露)費用(婚姻の日の1年前の日以後に支払われるもの)

家賃、敷金等の新居費用、転居費用(一定の期間内に支払われるもの)

(2) 妊娠、出産及び育児に要する次のような金銭をいいます。

不妊治療・妊婦健診に要する費用

分べん費等・産後ケアに要する費用

子の医療費、幼稚園・保育所等の保育料(ベビーシッター代を含む)

また令和元年度税制改正により追加された要件をご紹介します。その要件とは、受贈者の所得が多い場合は適用

ができないという内容になっており、平成31年4月1日以降に贈与等を受ける場合、贈与等を受けた年の前年分

の受贈者本人の合計所得金額が1,000万円を超える場には適用ができませんのでご注意いただければと思いま

す。

この規定は平成13年3月31日以前に生まれた子・孫は、適用期間内に20歳以上という要件を満たすことと

なりますのでご検討されてみてはいかがでしょうか。

内容はもちろん税務上適用できるかどうか、ご不明点等ありましたら、スタッフまでお気軽にお問い

合わせください。

贈与税申告の検討はお済みですか?

投稿:2019/11/05 | カテゴリ:相続・贈与

こんにちは、医療福祉事業部資産税課の中島です。

年の瀬も徐々に近づき、冷え込む日が続きますね。一年が終わると、確定申告の時期がやってきます。

今回はその中でも、贈与についての検討事項のご紹介をしていきたいと思います。

① 基礎控除は年110万円

通常、人から財産を受け取った場合には「贈与」となり贈与の申告をする必要がありますが、

その年に受け取った財産の金額が110万円以内なら、申告の必要はありません。

② 申告漏れにご注意

2019年はツイッターで「100万円を抽選で100人にプレゼントします!」という企画が世間を

賑わせました。幸運にも当選して100万円を受け取ると、この企画を実施したのが個人の場合、

実は「贈与」となるのです。

①に書いたとおりであれば、「年110万円以内だから申告しなくてもいいでしょう?」と思われ

るかと思います。ところが、この「年110万円以内」というのは「その人がその年に受け取った

金額」について規定されているものなので、たとえばAさんがこの企画に当選したことに加えて、

親から査定額が50万円になる車をもらっていた、といった場合には、「Aさんが2019年に贈与で

受け取った金額は100万円+50万円=150万円」となるので、基礎控除の110万円を超え、贈与税

の申告と納付が必要となるのです。

ぜひ2019年を振り返って、変わった出来事がなかったか確認してみてください。

③ 特例の検討も重要です

・父母や祖父母から学費を数年分まとめて渡してもらった場合

→教育資金の一括贈与

・父母や祖父母から結婚式や妊娠・出産・育児に充てるお金をまとめて渡してもらった場合

→結婚・子育て資金の一括贈与

・父母や祖父母からマイホーム資金を出してもらった場合

→住宅取得等資金の贈与

これらの贈与には一定の要件を満たすと贈与税が課されなくなるものがあります。

申告漏れがあって後から税務署に延滞税もつけて納付するのも、使える特例があるのに使わずに贈与

税を納めすぎてしまうのも、もったいないことですよね。

申告のお手伝いはもちろんのこと、申告が必要か否か、多額の財産を渡したorもらったけれど使える

特例はないか、などのご相談もお受けいたします。

悩まれたら、ぜひ一度ご相談ください。

「配偶者居住権」の新設

投稿:2019/10/15 | カテゴリ:相続・贈与

こんにちは。医療福祉事業部資産税課の木内です。

すっかり涼しくなり、週末に冬用の布団を押し入れから引っ張り出してきました。

今回は、「配偶者居住権」についてです。

「配偶者居住権」とは、配偶者が相続開始時に居住していた被相続人所有の建物を対象として、終身又は一定

期間、配偶者に建物の使用を認めることを内容とする法定の権利。つまり、配偶者が死ぬまで自宅に住み続

けることができる権利です。

2020年4月1日以後に開始した相続について適用されます。(民法1037~1041条)

今まで、被相続人の配偶者が安定的に住居を確保するためには、被相続人が所有していた家屋の所有権を取得

する必要がありました。そのため、親子の仲が険悪で、分割協議がうまくいかず、遺産の構成によっては、配

偶者は家屋の取得だけで相続分に達してしまうケースもありました。このとき配偶者は、預貯金などの他の財

産を取得できなくなり、住居はあっても生活費がないといった事態に陥ってしまいます。(具体例①)

今回、「配偶者居住権」が新設されたことで、配偶者は住居を確保し、かつ金融資産も相続することができる

ため、老後の生活を安定させることができます。(具体例②)

例えば、相続人は、同居していた妻と、上京し家庭を持った息子の二人。

遺産は、自宅(2000万円)と預貯金(3000万円)のみだった場合。

※法定相続分※

妻:1/2 2,500万円 息子:1/2 2,500万円

【具体例① ~改正前~】

妻は、住居を確保するために、被相続人と暮らしていた2,000万円の自宅を相続せざるを得ません。

すると、遺産分割は、

妻:自宅(2,000万円) 預貯金(500万円)

息子:預貯金(2,500万円)

という結果になりました。

妻は、老後の住居を確保できましたが、生活費に充てる預貯金を少ししか相続できませんでした。

【具体例② ~改正後~】

遺産分割協議にて、妻は「配偶者居住権」を取得します。

この権利により、妻は遺産分割後も自宅に住み続けることができます。この自宅は自由に売買、賃貸すること

はできないため、配偶者居住権の評価額は低くなります。

一方、息子は、家屋の「負担付き所有権」を取得することになります。妻の死亡時に配偶者居住権が消滅して

初めて、家屋の完全な所有者となります。

遺産分割は、

妻:配偶者居住権(1,000万円) 預貯金(1,500万円)

息子:負担付き所有権(1,000万円) 預貯金(1,500万円)

という結果になり、妻は、自宅に住み続ける権利と十分な預貯金を取得することができました。

配偶者居住権は、配偶者の死亡により消滅するため、相続税の節税になるのではないかという声が上がって

いますが、現状において取り扱いが不明瞭であるため、国税庁の発表を待っているところです。

今回の民法改正では、複数の改正点があり、すでに施行されているものもあります。

気になる点がございましたら、お気軽にご相談ください。

「教育資金の一括贈与の規定の改正」

投稿:2019/03/25 | カテゴリ:相続・贈与

こんにちは、医療福祉事業部資産税課の中島です。

前回、教育資金の一括贈与の規定についてご紹介しました。(⇒前回の記事)

現在公表されている税制改正大綱によると、その教育資金の一括贈与の規定について変更が予定されています。

改正されるまで残すところ一週間となり、ほとんど変更なく成立するものと思われます。改正のポイントを見て、検討に役立てていただければと思います。

① 適用期限が2年延長されます!

もともとは、平成31年3月1日までにされた贈与が対象でした。

改正後は、平成33年(2021年)3月31日までにした贈与について適用できるようになります。

こうした非課税措置が延長されるのはありがたいですね。

② 贈与を受ける人の所得が多いと適用できません!

平成31年4月1日以後にこの適用を受けようとする場合には、教育資金をもらう人の前年(平成31年に贈与するのであれば平成30年)の合計所得金額に注意しましょう。

アルバイト先などで年末調整をしてもらって源泉徴収票を受け取っている場合には、上の段の「給与所得控除後」の金額。何か別の所得もあって確定申告をしている場合には、左側の列の

「所得金額」という項目の合計。この金額が1,000万円を超えると、教育資金の一括贈与をしても適用ができなくなってしまいます。

「本人に学費などを払えるほど収入があるのなら、適用はできなくなる」という制限が追加される改正です。あくまで教育資金をもらう人の所得によってかけられる制限ですので、大学

生が生活費やお小遣いのためにアルバイトをしているというぐらいでは、適用できないなんてことにはならないと思われます。

③ 教育資金の範囲が狭くなります!

平成31年(2019年)7月1日以後に贈与をした教育資金が、この改正の対象です。

教育資金をもらった人が23歳になった日の翌日からは、学校等の授業料などと、厚生労働省が指定する教育訓練給付金をもらえる教育訓練の受講費用(看護学科がある専門学校に行くな

ど)以外は教育資金として取り扱われなくなってしまいます。

医学部や薬学部など6年制の学部に在籍している場合の大学に支払う学費や、大学を卒業してしばらく働いてみたけどやっぱり専門的な勉強をしてその道に進みたくて専門学校に行くことに

した場合(ハローワークなどで手続きが必要です)の学費などは対象になるので心配しなくても大丈夫だということになります。

④ 教育資金管理契約の終了条件が変わります!

前回の記事では教育資金をもらった人が30歳に達すると、金融機関等で管理してもらっている残高が残っていても教育資金管理契約が終了だと書きました。平成31年(2019年)7月1日以後

に30歳になる人(平成元年7月1日以後に生まれた人)については、条件が緩和されます。

原則として30歳になったら契約が終了することは変わりません。ところが、30歳になってからも大学院に進むなどして学校等に在籍していたり、③で書いた教育訓練を受けていたりする場

合には、特例として学校を卒業したり教育訓練を受け終えた年の12月31日か、40歳になった日のどちらか早い日に契約が終了することになります。

贈与をした人が亡くなった場合の規定にも少し変更はあるようですが、今回は省略します。①と④の改正はうれしいものですが、②と③の改正は過度に相続対策として使われることを懸念

した結果のものと見えます。

「相続対策のためにこの規定を使いたいけど、ちゃんと適用できるだろうか?」

「改正の後は今までどおりに孫に使わせて大丈夫?」

そんな疑問にもお答えします! ぜひお気軽にご相談ください。

教育資金の一括贈与の規定を使った相続対策・認知症対策

投稿:2018/10/01 | カテゴリ:相続・贈与

こんにちは、医療福祉事業部資産税課の中島です。

前回は仕送りをまとめて行うと贈与に該当してしまう、という注意点について書かせていただきました。

今回は、それでもまとめて渡しておきたい! といった場合に使える規定について書いていこうと思います。

直系尊属(父母、祖父母等)から教育資金の一括贈与を受けた場合に、

届出を行うとまとまった贈与でも贈与税がかからない、という規定です。

この規定は、生活費のまとまった仕送りには使えないので注意してくださいね。

平成25年4月1日~平成31年3月31日の間に、金融機関等と教育資金管理契約を結んで

子や孫に預貯金、信託の受益権、有価証券を持たせて、契約を結んだ金融機関等に

「教育資金非課税申告書」という書類を提出する(金融機関等が税務署に出してくれます)と、

この規定の適用が開始します。

金額は贈与を受ける人1人あたり1,500万円が限度となっています。

誰か1人からしかもらってはいけないという規定ではないので、

1人で1,500万円渡しても、3人で500万円ずつ渡してもよいのです。

子や孫は、契約がある間は教育資金(入学金、授業料、設備費、教材費など)の領収証を

金融機関等に提出します。金融機関等によって、領収証の提出をしたら払い出してくれる契約

(事前に自分でお金を準備する必要があります)や、先に金額を伝えて払い出してもらいそれを支払いに

充てられるようにする契約を選択させてもらえます。

受け取る側の経済状況を考慮して、それぞれに合った契約を選べる金融機関等を選ぶとよいと思います。

子や孫が30歳に達するか、教育資金管理契約で管理されている信託受益権、預貯金、有価証券等の

残高がゼロになって契約が終了したら、この規定の適用を受けた金額から、

金融機関に提出されている教育資金の領収書の金額を控除した残額について、

契約が終了した日に贈与されたことになり、贈与税の申告をする必要があります。

教育資金以外に使わなければ、残った金額を贈与税の納税資金に充てることができるので

後々贈与税がかかったときの心配をする必要がなくなります。

相続税対策としてこの規定を使うと有効なのは、将来相続税がかかることが予想される場合です。

「孫やひ孫が多額の教育資金を必要とする時期に自分は元気ではないかもしれない」

「認知症になっているかもしれない」といった心配への対策としても有効です。

一方で、

「規定を使ってみたけど結局相続税がかからず、手続が増えるだけの結果に終わった」

「自分の老後資金が足りなくなってしまった」

「資金が足りずに兄弟で金額に差がついて、兄弟仲を悪くさせてしまった」

という失敗だったり、

子の配偶者の両親から「自分もこの規定を使って孫に贈与したかったのに」

と文句を言われてしまったり、といった満足いかない結果も耳にします。

自分の財産が将来どうなっていくかの見通しを立てること、揉め事に発展しないように

周囲の人と事前によく相談することが大切です。

財産に関する将来の見通しについては、今お手元にある財産を評価して、

具体的な金額を知ったうえで相続対策を考えていくことも可能です。

気になりましたら、ぜひお気軽にご相談ください。

役員借入金の注意点

投稿:2018/06/25 | カテゴリ:相続・贈与

こんにちは、

医療福祉事業部資産税課の塚田です!

会社の決算期は統計で3月決算5月申告が一番多いとされています。

会計事務所としても5月を無事に越すことができホッとしています。

今回は

「役員借入金の注意点」についてお話させていただきます。

役員借入金とは、役員が会社に対し貸付けているお金を表し、会社にとっての債務です。

この役員借入金ですが、計画的に返済が行われれば問題ないですが、

よくあるケースとして返済が出来ずに役員借入金が際限なく溜まっていくことがあります。

Q:いつか返してもらえばいいのだからそのままで何が問題なの?

A:相続税対策・相続の際に注意が必要です。

以下の三人でリスクが異なりますので順を追って説明していきます。

①役員

②上記相続人

③株主

①役員

「会社への貸付=相続財産」となり手元に現預金が無くても相続税の課税対象になります。

相続税を払うくらいなら、会社への貸付は返してもらわなくていいや!

といういわゆる「債権放棄」を行おうとする場合に注意が必要です。

債権放棄を行った場合、会社には債務を免除されたということで「債務免除益」という利益が生じ、

その利益に対しても当然法人税が課税されてしまいます。

債権放棄をしようと思われている場合、

自社の利益・繰越欠損金(過年度の赤字)等を事前に把握しておく必要があります。

②相続人

上述しましたが、被相続人の会社への貸付は、相続税の課税対象になります。

相続する財産が現預金ではなく権利のため相続税が払えない事態にならないよう注意が必要です。

権利だけなら相続放棄してしまおう!という場合は①の債権放棄同様、

会社に法人税が課税される可能性がありますので要注意です。

そんな財産知らなかった!という声もよく聞きますので、

生前より被相続人の財産についてはすり合わせておくことも大事かと思います。

③株主

仮に会社に繰越欠損金があり、債権放棄をして法人税・相続税を回避したとしましょう。

債権放棄する人≠株主である場合、

今度は、相続人でもない株主に課税されるリスクがあります。

それは「贈与税」です。

株主からしたら何ももらってないよ???と思われるかもしれませんが、

役員が債権放棄をする→会社の債務が減る→会社の価値が増える→株価が上がる

債権放棄の実行前後で、株価の上昇が110万円を超えると、

役員→株主への贈与と認定され贈与税が課税されてしまいます。

債権放棄をしようと思われている場合、

株主リスト等で債権放棄者と株主の関係を確認する必要があります。

以上のように、

役員借入金の処理によって、法人税・相続税・贈与税の課税リスクがあります。

役員借入金については慎重かつ早期から対策が必要です。

自社の決算書に多額の役員借入金が存在し、上記リスクに該当しそうな方は

弊社担当者までご相談下さい。

対策

相続税より法人税・みなし贈与税が安いのであれば放棄

そうでないのであれば

相続を見越し、返済可能性の低い役員借入金は計画的に名義を相続人に移しておきましょう。

年間110万までであれば無税で名義変更可能です。

相続が発生してからではとき既に遅し。課税待ったなし。にならないようにお気をつけ下さい。

また、出口に以下の手段を考えている方は確認をお願いします。

債権者がなくなる前に債務免除→法人税 みなし贈与税

死んでから相続放棄→法人税 みなし贈与税

そのまま相続→相続税支払不可

その仕送り、贈与に該当しませんか?

投稿:2018/05/28 | カテゴリ:相続・贈与

こんにちは、医療福祉事業部 資産税課の中島です。

朝夕は寒く、昼間は暑い! という日々が続きますね。

私は布団に敷いている電気毛布をなかなか片付けられません。

さて、新年度が始まり2ヶ月が経ちますが、進学した子供と別居して

仕送りをすることになった、という方も多いのではないでしょうか。

今回はそんな仕送りの際の注意点について書いていきたいと思います。

「仕送りするにも注意が必要なのか!?」と思われる方もいらっしゃいますよね。

金額が大きいと、必要になってきます。

贈与税の規定では、「扶養義務者間での通常必要な範囲内の生活費や

教育費の贈与について、贈与税は課さない」とされています。

実は仕送りも贈与に該当するのですが、この規定があるため特に気にせずお金を渡しています。

「扶養義務者」というのは直系血族、配偶者等が該当します。

先に挙げたとおり、別居している子どもに仕送りをする例がわかりやすいかと思います。

そして、もうひとつ気になるのが「通常必要な範囲内」という言葉。

こんな風に書かれてもどういうことかわかりにくいですね。

生活費は家賃、食費、水道光熱費、日用品費、服飾費など。

教育費は大学などの入学金や授業料、教材費などを思い浮かべていただければ結構です。

下記の例を参考にしてみましょう。

①親は子供に毎月生活費として10万円送金し、子供はそれを毎月引き出して使った。

②親は子供に大学の授業料150万円を送金し、子供はそれを大学に支払った。

③親は子供に一年分の生活費として200万円を送金し、子供はそれを毎月必要な分、引き出して使った。

④親は子供に大学の授業料として150万円を送金しておいたが、子供はそのお金で車を買った。

この場合、贈与税がかからないのは①、②の事例。贈与税がかかるのは③、④の事例です。

①、②の事例では、必要な分をその都度送金して、子供も生活費や学費として必要なだけ使っています。

このやり方だと、非課税の規定に該当するため贈与税がかかりません。

③の事例では、多額の送金をして一旦預金口座に預け入れてしばらく置いています。

後々生活費になるとしても、一旦置いておいているのですから、普通の贈与となんら変わらない、

という判断になるため、贈与税が課されます。

④の贈与税がかかる場合は、「教育費」という名目で送金していても、最終的には車に変わっています。

教育費として使われるための贈与ではなくなったのですから、当然贈与税が課されてしまいます。

現実的ではないと思いますが、親としては嘆かわしい事例ですね。

学費が車に変わり、そのうえ子供に贈与税が課されてしまうのですから。

「毎月お金を送るのは面倒だし、まとめて送金して自分でその都度引き出してもらおう」

こういった考えでお金をまとめて渡すと、贈与になってしまうというわけです。

税務署に預金口座を調べられた際に、大きな金額の動きになるので目をつけられてしまう部分です。

年間110万円以内に抑えていれば贈与税の申告は必要ないため大丈夫ですが、

110万円を超える場合はちょっと面倒でも必要な都度送金する方法を選択したほうが無難です。

「これも贈与税がかかるのか?」という疑問などありましたら、お気軽にご相談ください。

「ラッキー! だけでは済まない保険の解約」

投稿:2018/01/22 | カテゴリ:相続・贈与

こんにちは、医療福祉事業部資産税課の中島です。

年が明け、いよいよ確定申告の時期が迫ってきました。

平成29年中に110万円以上の価額か相続税精算課税の

適用がある贈与を受けていれば、贈与税の申告が必要になります。

今回はその贈与の注意点のひとつ、生命保険などの解約をした場合の

贈与の申告についてお伝えしたいと思います。

「え? これも申告がいるの?」

と思われる方もいらっしゃるのではないでしょうか。

皆さんが「贈与」と聞いてイメージするのは、

現金や預金、土地建物など、いわゆる「かたちのあるもの」

の贈与だと思います。

これらに加えて、自分が保険料を支払っていない生命保険契約を解約して

解約返戻金を受け取った場合など、

何か利益を受けた場合も贈与税に関する法律で

「贈与」とみなされることになっているのです。

たとえばAさんが保険料を支払っている生命保険で、

Aさんが亡くなった時に、

配偶者のBさんが保険金を受け取ることになっているものを、

Bさんを契約者としてかけていたとします。

これを解約して、Bさんは保険を解約したときにもらえる

「解約返戻金」を受け取りました。

Bさん自身は保険料を支払っていないのにもかかわらず、

Aさんが保険料を支払って積み立ててきたお金を、

「解約返戻金」として取得しています。

Aさんが支払った保険料が、保険会社を通してBさんに返ってくる。

BさんはAさんから利益を与えてもらった、ということになります。

これが、AさんからBさんへの贈与とみなされます。

ではその「利益」の金額はどう評価するのかといいますと、

その保険契約を解除したときに返ってくる解約返戻金の金額に、

前払いしたけれど解約したため戻ってくる保険料など、

解約返戻金と一緒に支払われる金額を足した金額となります。

掛け捨ての保険であれば、

解約をしても返戻金はないので評価額は0円となりますが、

そうでない場合には要注意です。

「贈与によって現金を100万円もらっていて、申告はないと思っていた。

そのほかに、親や配偶者が保険料を負担していた生命保険を解約して

解約返戻金を受け取っていたので、実は贈与税の申告が必要だった」

「親が保険料を負担してくれていた保険を解約して、解約返戻金をもらった。

実は過去に相続時精算課税の適用を受けていて、

今年の申告が必要になってしまった」

こういった場合に贈与税の申告が必要となります。

平成30年以降、保険の名義変更も

税務署に知られるようになる仕組みがつくられました。

これにより税務署は保険に関するお金や権利の異動をより詳細に知り、

贈与税や相続税の申告もれがないかを

より厳しく見ていくものと思われます。

一度自分が関係している保険について調べてみてはいかがでしょうか。

知らない間に親が保険をかけてくれていた、なんてこともあるかもしれません。

気がかりなことがございましたら、ぜひご相談ください。

贈与について

投稿:2017/12/18 | カテゴリ:相続・贈与

こんにちは。長野事務所の栁田です。

皆さんは篝火花をご存知ですか。

実はシクラメンの和名なんです。

白いシクラメンもありますが、

篝火と聞くと赤いシクラメンを思ってしまいます。

地中海東部が原産で、日本には明治の中ごろ入ってきたそうです。

シクラメンと言う名は、球根が丸いところからきているとのことですが、

球根を野生の豚が食べていたので豚の饅頭とも呼ばれたそうです。

花からは想像できない呼び名ですね。

さて今回は、贈与についてのお話です。

子供さんの結婚に当たり結婚式の費用を出すのは贈与税の対象にならず

新婚旅行のためにプレゼントしたお金は

贈与税の対象になることをご存知でしょうか。

贈与税の対象になるかは

どのような形で財産を受け渡したかによって決まるところにあります。

結婚式は本人たちのためだけでなく親のためとも考えられますが、

新婚旅行は本人たちのためと考えられるからです。

贈与税の対象となるのは現金だけではありません。

保険も受取人の名義により贈与税の認定がありますし、

車・宝石など高額な財産のプレゼントも対象となります。

車は車検の名義で所有者がわかりますし

宝石は小売店の反面調査で贈与の事実を把握できますので

お気をつけください。

今年も残り僅かとなりましたが

今年1月1日から12月31日までの贈与税の申告は

来年2月1日から3月15日となります。

ご心配なことがありましたら 弊社の担当者にご相談下さい。

『早めの対策が肝心!「今すぐ行う」相続税対策セミナー』のご案内

投稿:2017/11/27 | カテゴリ:相続・贈与

こんにちは、医療福祉事業部資産税課の山野井です。

朝は氷点下の日も見られるようになり、

随分と冷え込みが厳しくなってきました。

寒くてつい気がせきがちです。

くれぐれも通勤、通学の際はお気を付け下さい。

今回は、12月に行われますセミナーのご案内をさせていただきます。

講師は、グループ会社であります相続手続き支援センターより

手続きのプロ、清水あゆ子氏と、なんと私山野井が務めさせていただきます。

自分自身でご案内することにはなるとは、

なんとも気恥ずかしいのですがこの機会にしっかり宣伝させて頂きます。

テーマは「今すぐ行う相続税対策」です。

平成27年度に税制改正が行われ、

相続税の基礎控除額が下がったことで

以前より多くの方が相続税申告の対象となりました。

少し土地と現預金を持っているだけで、

相続人の人数によっては相続税を支払わなければならなくなる場合もあります。

私も入社2年目にして既に4件、

相続申告に関わらせていただいておりますが、

相続税がかかるかどうかギリギリのラインで

ご相談に来られる方は多くいらっしゃいます。

大切な人が亡くなって気持ちも落ち着かないうちに、

税金の心配をしなくてはならないのは

遺されたご家族にとってかなりご負担になることと思います。

また、その後ご家族で遺産分割をめぐって揉めてしまう場合もあります。

自分にもしものことがあったとき、

遺されたご家族が困らないようお金を蓄えておくことはもちろん大切ですが、

うっかり基礎控除を越えていて

ごっそりと税金をもっていかれては悲しいですよね。

ご自身の財産を把握して、

気持ちよくご家族に財産を遺せるよう今からできる相続対策をしませんか?

現在、私が所属する医療福祉事業部資産税課では

税金に関わる贈与税申告、相続税申告業務を、

相続手続き支援センターでは預金、不動産の名義変更など

各種相続により発生する手続きの代行業務をそれぞれ担っております。

特に相続手続き支援センターの業務は

相続税が発生しなくても必要となってくる手続ですので、

より多くの相続に関するお悩みが集まり、非常に経験が豊富です。

また、私ども資産税課だけでも

毎年20件近くも相続税の申告をさせて頂いております。

相続申告をするチームがあるため、

他の会計事務所様より多くの申告件数を

請け負うことが可能となっているのです。

そんな申告と手続を多くこなしてきた私たちより、

実例を踏まえた相続税の基礎知識と

今すぐできる相続対策をお話しさせて頂きます。

少しでもご興味をもっていただけたでしょうか?

ご自身だけではなく、ご両親・ご家族の相続にご不安のある方、

相続税の対策に関心がある方、必見です。

セミナーの後、個別にご相談を伺う無料相談会の実施も予定しております。

どうぞふるってご参加くださいませ。

早めの対策が肝心!「今すぐ行う」相続税対策セミナー

日時:平成29年12月9日(土) 10:00~12:00(受付開始 9:30~)

会場:キッセイ文化ホール 第3会議室

参加費:無料

ご予約、お問合せ:相続手続き支援センター松本駅前店

TEL:0120-97-3713

詳しくはセミナー情報をご覧ください。

贈与税を納めて節税をしましょう

投稿:2017/08/28 | カテゴリ:相続・贈与

みなさんはじめまして、医療福祉事業部資産税課の中島です。

今回からブログ記事の担当に名を連ねさせていただくことになりました。

資産税課らしく、相続税などの資産税に関する情報を

発信していけたらなと考えています。

さて、今回は生前贈与による節税対策について書きたいと思います。

生前贈与による相続対策というと、1人あたり年間110万円以下の贈与を行い、

贈与税を払わずに相続財産を減らすという手法がメジャーかと思います。

しかし、贈与税を納付しても

なお相続税の節税になる贈与のしかたもあるのです!

○前提条件

・当初財産は3億円の現金

・法定相続人は子2人、財産は常に等分する

・生前贈与を行う場合の贈与税の計算には、

父母等が20歳以上の直系の子等に贈与した場合の特例税率を用いる

○対策

①何もしない

②亡くなる前7年間に、年に1回ずつ110万円の贈与を子2人に行う

4回は相続開始前3年以内の贈与、そのうち1回は亡くなった年の贈与

③亡くなる前7年間に、年に1回ずつ1,610万円の贈与を子2人に行う

4回は相続開始前3年以内の贈与、そのうち1回は亡くなった年の贈与

これらの対策を行った場合の相続税・贈与税の計算結果が、

下記の表のとおりとなります。

|

|

①

|

②

|

③

|

|

1 生前贈与

|

0

|

15,400,000

|

225,400,000

|

|

2 相続財産

|

300,000,000

|

284,600,000

|

74,600,000

|

|

3 納付する相続税額

|

69,200,000

|

66,560,000

|

9,820,000

|

|

4 贈与税額

|

0

|

0

|

49,200,000

|

|

5 最終的な税負担額(4+5)

|

69,200,000

|

66,560,000

|

59,020,000

|

③の場合は、贈与があった年に贈与税を納付することにはなるのですが、

最終的な相続税・贈与税を併せた税負担額は最も少なくなります。

①の場合に比べると、1,000万円以上の節税になります!

この方法は贈与税が贈与の都度かかってしまうので、

特に現預金等が多額にある場合の対策として有効です。

今回挙げた例では必ず子2人が喧嘩せずに

財産を等分して相続することを前提としましたが、

不動産等もあるとそうはうまくいかないのも事実です。

お客様それぞれに合った対策ができるよう一緒に考えてまいりますので、

ご興味を持たれましたら、お気軽にご相談ください。

『事例から学ぶ自社株承継対策セミナー』のご案内

投稿:2017/07/18 | カテゴリ:相続・贈与

はじめまして、医療福祉事業部資産税課の山野井です。

7月も半ば、夏らしく暑い日と梅雨らしいジメッとした日が

交互にやって来るように思います。

皆様、くれぐれもお体ご自愛くださいませ。

さて、私は医療福祉事業部資産税課に所属しています。

等資産税課では、相続申告、事業承継など、現在の事業経営だけでなく、

経営者の皆様がいつか直面するであろう、

これから先の皆様個人のサポートを行っています。

私は入社2年目ですが、医院の今のみに留まらず

今後を考えて相談できる担当者として、

多くのお客様の元へ訪問させていただいています。

そして今回、当資産税課で最多の相続申告件数を誇る、

米倉税理士によるセミナーが行われますので、ご案内させていただきます。

松本商工会議所後援

法人経営者・後継者向けセミナー

「事例から学ぶ自社株承継対策」

開催日時:平成29年7月21日 18:00~19:00

開催場所:松本商工会館3階会議室301号室

お申込み:お申し込み方法につきましては、

添付のPDF又はセミナー情報をご覧ください。

テーマは、『自社株承継』です。

皆さま「自社株」とは何か分かりますでしょうか?

その名の通り「自分の会社の株」です。

実は相続や事業承継にあたり、

大きくポイントになって来るのがこの自社株です。

会社を設立した際、最初に出資した「出資金」「資本金」、

更には医療法人だと「出資持分」と呼ばれるものが

最初の『自社株』合計価額に該当します。

これを株数で割ったものが一株ごとの価額です。

さて、その後経営が進みますと、それに伴い『自社株』の価額も変動します。

ですがその価額は、上場企業と違い、公開されておらず、

ご自身で評価をしない限りいくらか分からないのです。

それが、相続、事業承継でポイントになる、と言った所以です。

経営が順調で株価が上がっていて、予想外に相続税が発生する、

なんてことが有り得るわけです。

さらに、平成29年4月の税制改正によって、

この評価方法が一部改正になりました。

株価の評価には類似業種比準方式と純資産価額方式の2種類があります。

今回改正になったのは、

従業員数5名以上の企業は概ね対象となる類似業種比準方式です。

細かく説明すると、この記事だけでは

収まりきらないので割愛させていただきますが、

類似業種比準方式とは、評価会社の配当、利益、純資産の各比準要素を用い、

類似業種の株価との比率により算定する評価方式です。

現行評価では、配当、利益、

純資産の比率が1:3:1で計算されていました。

しかし、この改正により比重が1:1:1となります。

現行では評価期間の利益をぐっと下げれば、比重が大きかったため、

株価も大きく下がっていました。

この比重が小さくなり、

これまでに比べ利益を下げても株価は下がりにくくなります。

又、社歴が長く、剰余金が溜まり、純資産が大きくなっている企業は、

株価が上昇している恐れがあります。

さて、皆さまの会社の株価は

今回の改正によってどれほど影響を受けるのでしょうか。

今回のセミナーでは、事例を用いて更に詳しい内容を説明、

加えて自社株を今後承継していくための対策を併せてお話します。

残り少ないですが席のご用意があります。

少しでもご興味をお持ちの方は、是非お越しくださいませ。

また、日程が合わない方でも個別にお話しいたします。弊社までご連絡ください。

お待ちしております。

最高裁初判決 相続税対策養子縁組有効

投稿:2017/02/13 | カテゴリ:相続・贈与

こんにちは。医療事業部の大野です。

早いもので、2017年も1ヶ月が過ぎました。

会計事務所業界はこれから確定申告の繁忙期に入ります。

寒い日が続きますが、体調管理もしっかりしていきたいものです。

さて、先日1月31日(火)、相続に関して興味深い判決が言い渡されたのをご存じでしょうか?

内容は、「相続税を節税するための養子縁組は有効か」というものです。

判決は「有効」でした。

これは私達にとっても非常に大きなことでした。

ご存じのことと思いますが、相続税は相続人の数によって変わります。

相続人が1人増えると、税金がかけられる金額が

600万円(平成26年12月31日までは1,000万円)少なくなります。

養子縁組をすることによって、税法上の相続人の数を、実子がいる場合は1人、

いない場合は2人まで増やすことができます。

今回の事案では、仮に相続財産全てが9,000万円だとすると100万円程相続税が安くなります。

今回の裁判では、この養子縁組は節税が目的で、親子関係を目的とするものではないと、

姉妹に訴えられたというものです。

結論としては、縁組の意思がないとは言えないとして、養子縁組は有効になりました。

これは非常に大きなことでした。

相続税対策のための養子縁組のメリットは、

①相続人が増えることに因るものと、

②一世代飛ばすことによって、相続税を1回免れること(但し、2割加算の適用あり)です。

①の具体例は、相続税の基礎控除の増加(3,000万円+600万円×法定相続人の数)、

生命保険の非課税枠の増加(500万円×法定相続人の数)、

死亡退職金の非課税枠の増加(500万円×法定相続人の数)です。

また、少しわかり辛いですが相続税全体の税率が下がることもあります。

相続税の計算は一旦法定相続分で分けたとして、それに税率をかけて計算します。

この税率は所得税と同じように、財産に応じて税率が高くなる超過累進税率です。

例えば今回の裁判のような場合で9,000万円の財産を兄弟姉妹のみで相続するとすると、

兄弟姉妹が3人の場合は

(9,000万円-4,800万円)÷3=1,400万円→税率15%

(孫を養子縁組して)兄弟姉妹が4人の場合は

(9,000万円-5,400万円)÷4= 900万円→税率10%

となり、税額にすると、そのままでは480万円、

養子を入れる場合では378万円となります。

(養子に加えた孫については相続税が2割増額されます)

基礎控除が4,800万円→5,400万円に増えるほか、

税率も下がるので、全体としての節税効果はより大きくなります。

デメリットとしては、「養子縁組が無効になること」が懸念されておりました。

ですが、今回の判決によって、絶対とは言えませんが、認められる可能性がかなり高くなりました。

しかし、相続人が増えるということは、自分の取り分が減るという意味でもあります。

今回の事案も、課税庁が訴えるならともかく、

税金を減らせたのに親族から訴えられるとは、なんとも心苦しい話です。

相続に関する対策は、相続対策と相続税対策があると思います。

税金対策も大事ですが、相続対策の方がより大切であると考えます。

相続について不安に思うことは当たり前です。

もし抱え込んでいるものがありましたら、弊社担当者までご相談下さい。

不明金の対策

投稿:2017/01/23 | カテゴリ:相続・贈与

こんにちは。医療事業部資産税課の塚田です。

朝夕めっきり冷え、寒さが厳しい季節になってきました。

今年はノロウイルスが流行っていますので、皆様体にはくれぐれもお気をつけて

充実した2017年を過ごしましょう!

今回は相続税申告での「関所」の一つ「預金不明金」について、

お話しさせていただきたいと思います。

相続税申告の際の財産評価では、「預金不明金」というものが一つポイントとなってきます。

現預金の評価は、被相続人が亡くなった日時点の

通帳残高や手元にある現金の金額により行います。

では、事前に預金を相続人に移したりして、亡くなった日時点の通帳残高を0円にしておけば、

相続税が課せられないのでは?と考える方もいるかと思います。

ここで税務署がでてきます。相続税の税務調査となった際には、

税務署は被相続人の過年度の預金入出金記録を調査します。

亡くなった日前日に通帳残高が急に0円になっていれば、当然こう思うはずです。

「相続税を回避するために誰かに移したのでは?」

このような不当な資金移動を見つけるべく、

過年度の多額入出金について調査すると言われています。

税務調査が来たとき、その不明入手金について内容が説明できれば問題は無いのですが、

被相続人が入出金記録などをつけていない限り、全てを説明することは不可能です。

説明不能の出金が多額の場合、「不明金」という財産名で相続財産に加算されてしまうのです。

相続人からすると、手元にない財産に対して、

相続税を払うというなんとも納得いかない事態が生じてしまいます。

対策としては、さきほども申し上げた通り、

多額の入出金には記録をつけておくということが最善策だと思います。

ご自身の財産を明確にしておくことも、重要な生前対策と言えるのではないでしょうか。

弊社の相続税申告では、財産評価に不明金調査も併せて行い、

より安全な申告書を作成することを心掛けています。

ご不明点などございましたら、お気軽にお電話下さい。

より良い人生を送るために準備すること

投稿:2017/01/05 | カテゴリ:相続・贈与

あけましておめでとうございます。

医療・福祉事業部の井上です。

皆様はお正月をいかがお過ごしでしたでしょうか。

昨年一年間を振り返り、本年の抱負を決めたれた方もいらっしゃるかと思います。

私個人の話で恐縮ですが、

節目としてなにかふさわしいものを、と考えエンディングノートを作成しました。

ぜひ皆様にも書いていただきたいと思いますので、本日ご紹介させていただきます。

エンディングノートとは、一般的には自分が死亡したとき、

判断力・意思疎通能力が失くなってしまった場合に、

どのような葬儀や延命措置等を希望するかを記載しておくメモのことです。

商品によっては、関係者へのメッセージや相続の希望、

趣味や思い出の場所などの記載項目があります。

エンディングノートを書く効果は3つあります。

① 争続の防止

② 治療・延命措置の意思表示

③ 生活の質の向上

私個人としては、③ 生活の質の向上に大きく影響を与えると感じました。

親族や親しい方へのメッセージや思い出の場所などを記載するところがあり、

今までの人生を振り返ることで、やりたいことややっておくべきことが見えてきたためです。

両親と会う機会を増やす決意をしたり、

疎遠になっていた友人へ連絡をとったりと具体的な行動に移すことができました。

とはいえエンディングノートの本来の役割は作成者の死をもって迎えますので、

先に活用されるであろう両親や祖父母に書いてもらいたいところです。

正直に書いてほしいと伝えれば、新年から怪訝な雰囲気になりかねませんので、

まずは自分が作成し、「自分より若い子ども(孫)が書いているんだから・・・」

と思わせることで自然に書いてもらうことができますので、この方法がおすすめです。

争続予防をしながら、これまでの人生を見つめ直し、

これからの生き方を考えることができるのがエンディングノートです。

ぜひ、新年節目の時季に作成し、回りの方にもお伝えされることをおすすめいたします。

なお、エンディングノートには、法的な拘束力がないため、

財産に関する分割方法を記載したとしてもその通りに財産が分配されるとは限りません。

確実に財産の分配を指定されたい方は「遺言」による手続きが必要ですのでご注意下さい。

エンディングノートは各種書店の他、弊社でもご用意がありますので、

ご興味のある方はお気軽にお電話ください。

生前贈与の注意点

投稿:2016/12/19 | カテゴリ:相続・贈与

こんにちは。医療事業部の竹内です。

朝夕めっきり冷え、寒さが厳しい季節になってきましたね。

早いもので今年も後2回のブログ更新となりました。

今回は相続税対策としてよく活用される生前贈与の注意点についてご紹介します。

既に毎年110万円の範囲内でお子さんやお孫さんに

贈与をされているという方もいらっしゃると思いますが、

次に述べたような落とし穴がありますので今一度確認をしてみてください。

①それは名義預金!?

例えば、相続対策として祖父が孫の名義で口座を作り

毎年110万円ずつ預金に入金をしていたとします。

祖父が入金を行うので通帳や印鑑等は祖父が管理しており、

孫はその存在を知りませんでした。

→贈与と認められません。

なぜなら、あくまで贈与は「あげます」「もらいます」の意思表示が必要です。

また、祖父が通帳や印鑑を管理していると、「財産が贈与されていない」と判断されます。

②奥さんのへそくりは!?

旦那さんのお給料から生活費を出し、

その一部をこっそり奥さんの口座に貯金をしていました。

→贈与と認められません。

税務署は旦那さんの財産だと判断する可能性があります。

夫婦間ですが、生活費等とは別に現金で振り込んでもらいましょう。

対策としては、しっかりと贈与の証明ができるように計画をたて、

贈与契約書等を書類として残すことです。

「家族の間でそんなことまで?」と思われる方もいらっしゃると思いますが、

しっかりと準備を行いましょう。生前対策はうまく使えば大いに節税対策になります。

お正月にご家族が集まる機会に検討してみてはいかがでしょうか?

相続税額の取得費加算

投稿:2016/08/29 | カテゴリ:相続・贈与

こんにちは、医療事業部資産税課の塚田です!

今回のテーマは「相続税額の取得費加算」についてです。

意外と知られてない、知らなきゃ損!?

相続税額の取得費加算についてお話したいと思います。

□相続税額の取得費加算とは

相続により取得した土地、建物、株式などを、一定期間内に譲渡した場合に、

納付した相続税額のうち一定金額を

譲渡資産の取得費に加算することができるという特例です。

□適用を受けるための要件

①相続や遺贈により財産を取得したものであること

②その財産を取得した人に相続税が課税されていること

③その財産を、相続開始のあった日の翌日から

相続税の申告期限の翌日以後3年を経過する日までに譲渡していること。

※相続税の申告期限とは被相続人が死亡したことを知った日の

翌日から10か月以内となっています。

例えば、1月1日に死亡した場合にはその年の11月1日が申告期限になります。

なお、この期限が土曜日、日曜日、祝日などに当たるときは、

これらの日の翌日が期限となります。

□取得費加算額

取得費に加算できる金額ですが、

相続又は遺贈が平成26年12月31日以前に行われたものか、

平成27年1月1日以後に行われたものかで計算方法が異なります。

※注意点としましては、相続税の取得費加算を適用する事により、

譲渡所得をマイナス(譲渡損失)にする事は出来ないのでご留意下さい。

相続した土地・建物等をいずれ売却しようとお考えの方は、

相続税の申告期限の翌日以後3年を経過する日までに売却すると

譲渡所得が少なくなりますので、上記要件を満たす方はぜひご検討下さい。

ご不明な点や計算方法等詳しく知りたい方は弊社スタッフまでご連絡ください!

準確定申告

投稿:2016/07/25 | カテゴリ:相続・贈与

こんにちは、長野事務所の米原です。

相続が発生した時には相続税の申告を検討…という事は、

皆さんご承知おきいただいているかと思います。

ですが、所得税の申告をしなければいけない場合もあるという事をご存じでしょうか?

今回は「お亡くなりになった方の確定申告」である、準確定申告についてご案内いたします。

確定申告に要不要の方があるように、準確定申告も

以下のような条件にあてはまった場合必要となります。

1.個人事業を行っていた場合や不動産所得があった場合

2.給与所得や退職所得以外の所得の合計が20万円を超えていた場合

3.給与収入が2000万円を超えていた場合

4.2カ所以上の会社等から給与を受けていた場合

5.医療費控除の対象となる高額の医療費を支払っていた場合

なお「年金収入が400万円以下で、かつ年金以外の所得が20万円以下の方は申告不要」なのは

確定申告と同様ですが、

収入によっては準確定申告をする事により源泉徴収されていた税金が還付される場合もあります。

被相続人(故人)が確定申告をされていた場合には、

ほぼ準確定申告が必要とお考えいただいて良いと思います。

被相続人が確定申告をしていたのかどうかを、まずはご確認下さい。

準確定申告は「所得を申告し納付する所得税額を確定する」という点で

確定申告と同様ですが、相違点もあります。

○申告する方は相続人

お亡くなりになった被相続人ではなく、原則は相続人全員が連名で申告することになります。

しかし申告先の税務署は、被相続人の住所地の管轄の税務署になりますので注意が必要です。

○申告期限は4ヶ月以内

準確定申告の提出期限は

被相続人の死亡後(正確には死亡を知った日の翌日から)4ヶ月以内となっています。

例えば4月1日に亡くなった被相続人の場合には、

同年8月1日が準確定申告の申告期限となります。

実際ご相談に見えたお客様に申し上げます準確定申告時の注意事項を、最後にお伝えしたいと思います。

◎書類の紛失に注意

相続後には必要な書類が紛れてしまう事がしばしば起こります。

見慣れない被相続人名義の書類ばかりで、

いざ申告の準備となったところで申告資料などの必要書類が足りないとお困りになる事が多く、

相続人の方には書類の保管については特に注意を払っていただければと思います。

◎申告までのスケジュールにはゆとりを持つ

被相続人の方に事業所得や不動産所得があった場合には、収入と経費の集計が必要となります。

もともと準確定申告は年の途中での申告であり書類を集めにくい上、

急な御不幸で忙しくされている相続人の方には、

集計用の資料を揃えていただくだけでも大変なご負担になります。

特に年金受給されていた方の場合、年金の所得は申告対象となりますが、

その源泉徴収票については発行まで非常に時間がかかります。

「支給停止から発行までに2か月程かかった」と相続人さんからお聞きした事もあります。

更に実務的な話を申し上げますと、準確定申告は現在電子申告に対応していないため、

書面での申告書の提出になります。

遠方に住んでいた被相続人の場合、税務署へ提出するための時間も考慮する必要があります。

準確定申告は、申告に際しては経費の計算や所得控除などに特有の注意点もあります。

また申告期限に申告出来なかった場合や無申告の場合には、延滞税や無申告加算税なども課されます。

お亡くなりになった方にとっては最後の申告となりますので、

間違いや漏れのないようにしておきたいところです。

ご不明な事やご相談はお気軽に弊社担当までお問い合わせください。

相続した空き家を売却すると税金が安くなる?

投稿:2016/04/11 | カテゴリ:相続・贈与

こんにちは。医療事業部の竹内です。

先週は地元の「御柱祭」に参加してきました。

御柱祭は言わずと知れた「天下の奇祭」ですが、当日はどの柱も熱気に包まれ、

若者からお年寄りまでたいへんな盛り上がりでした。

地域がこれほどまで一体となれる御柱をぜひ後世に残していきたいです。

さて、「後世に残す 引き継ぐ」という言葉で、少々強引ですが、

今回は平成28年度の税制改正の中から「相続」に関連した事項をご紹介します。

近年、お年寄りが亡くなられた後の「空き家」の増加が各地域で問題になっています。

今までは、相続人が空き家を売却した際の譲渡所得には、

空き家を理由として税金が安くなる控除などはありませんでした。

しかし今回の税制改正で、一定の要件を満たした空き家の売却には、

特別控除の特例が適用できることになりました。

この税制改正の背景としては、相続後に長期間空き家状態が続くケースが多く、

適切な管理がされていない空き家がその周辺の生活環境に悪影響がある、といったことがあります。

このような空き家の売却を促すのが税制改正の狙いだと考えられます。

具体的な内容としては、一定の要件を満たした場合、

土地の譲渡益から3,000万円を控除することができます。

税額は最大で約600万円もの減税になります。

従前に相続した空き家など、

とりあえずそのままにしておいた遺産の整理として検討されてみてはいかがでしょうか。

なお、この特例は28年4月1日以降の売却に対して適用することができます。

他にもこの特別控除の特例を適用するためには、いくつか条件がありますのでご注意ください。

結婚・子育て資金の一括贈与の贈与税の非課税制度?

投稿:2015/07/06 | カテゴリ:相続・贈与

こんにちは、医療事業部の塚田です。

成迫会計に入社しまして、三か月が経ちました。

松本にいる祖母と二人暮らしをしていますが、

炊事・洗濯など日々祖母のありがたみを

感じている次第であります。

加えて、毎日といっていいほど

「結婚相手はいるのか?その時はお祝いはずむからね!」

とプレッシャーをかけられております!

そこで皆さま!!!

平成27年4月1日から新たに始まった、

結婚・子育て資金の一括贈与の贈与税の非課税制度をご存知ですか?

親や祖父母等から、子や孫等が

「将来の結婚や子育て資金」に充てるための金銭等の贈与を

一括で受けた場合、1000万円を限度として、

その金銭等について贈与税を非課税とする制度です。

制度の概要として、

①父母・祖父母などの直系尊属が、

金融機関に子・孫(20歳以上50歳未満の受贈者)

名義の口座を開設し、結婚・子育て資金を一括拠出した場合、

子・孫一人当たり1000万円まで贈与税が非課税となります。

②①のうち結婚費用は300万円までが非課税の対象となります。

③受贈者は金融機関等に領収書等の一定の書類を提出し、

資金を払い出します。

④贈与を受けた子・孫が50歳に達した時点で使い残しがあると、

贈与税が課税されます。

⑤受贈者が50歳になる前に死亡した場合は、

残額に贈与税は課税されません。

⑥贈与者が死亡した場合に使い残しがあれば、

相続税の対象となります。

⑦⑥に対応する相続税については二割の加算の対象になりません。

⑧平成27年4月から平成31年3月31日までの拠出に限り適用されます。

⑨申告は金融機関を通じて非課税申告書を提出します。

皆さま、ご存じでしたか?

私としても祖母に伝えて損はない税制であると感じました。

皆さまももし、該当する事がございましたら、

弊社まで気軽にご相談ください!

「終活」のはじめの一歩~より良い旅立ちを迎えるために~

投稿:2015/06/08 | カテゴリ:相続・贈与

こんにちは、福祉事業部の井上です。

最近、震度4以上の地震が多発していますね。

5月からすでに5回、1週間に約1回の頻度です。

近年起こると予想されている南海トラフ地震ですが、

内閣府「南海トラフの巨大地震モデル検討会」によると、

M9クラス、東日本大震災の20倍近い死者数を想定しています。

災害はいつ起こるかわかりませんので、

日頃から準備をしておくことが大切です。

そこで、本日はいわゆる

「終活」の一つであるエンディングノートについてご紹介いたします。

エンディングノートとは、

遺族や従業員に伝えたい思いや、

自分にしか知らない情報をしたためるものです。

遺言では触れられないような情報を記すのが基本で、

例えば、知人のこと、尊厳死についての考え方、

葬儀の希望、趣味や思い出の場所など

内容は多岐に渡ります。

エンディングノートを書く効果は3つあります。

①争続(あらそうぞく)にならないよう

遺族や従業員に自分の想いや希望を遺しておける

②亡くなった時だけでなく、

認知症や事故にあった際の意思表示になる

③今までの自分を振り返ることで、

これからの生活の質を高めるきっかけになる

ただし、

注意点としてエンディングノートには法的な拘束力がないため

財産に関する分割方法を記載したとしても

その通りに財産が分配されるとは限りません

確実に財産の分配を指定されたい方は

「遺言」による手続きが必要ですのでご注意下さい。

とはいえ、

遺言の手続きは複雑で、様々な要件があります。

それに比べてエンディングノートには

特に制限はありませんので気軽に書くことができます。

万が一のことが起こる前に、

自分の想いを家族や従業員に遺してはいかがでしょうか。

一般の経営者様だけでなく、

介護事業所の皆様にもご利用をおすすめしております。

利用者様に書いていただくことで、

より利用者様に沿ったケアをするヒントとなります。

エンディングノートの書き方やセミナーの開催、

また遺言の手続きに関してご興味がある方は、

弊社担当者までご連絡下さい。

お客様の関心の高まり~相続~

投稿:2015/05/25 | カテゴリ:相続・贈与

こんにちは、財務コンサルティング事業部の熊谷です。

日中は暑くなる日が増えてきましたね。

朝晩との寒暖差で体調を崩される方も増えているようです、

体調管理をしっかり行い仕事に影響が無いようにしたいですね。

最近お客様の関心の高まりを感じることとして、相続があります。

「まだ元気でやっているけど、この先のことが心配だから」

「今年から基礎控除が少なくなったから税金が出るようになったかもしれない」

私が担当させて頂いているお客様だけでも

この数か月で5名程の方からこういうお話を頂いております。

弊社では資産税課という財産への課税に特化した部署や相続を専門に

手掛けているスタッフもおります。

顧問先のお客様に対しては簡易的なシミュレーションを

各担当行っている場合もあるかと思いますが、

対策についての具体的な行動をこの機に考えられてはいかがでしょうか?

税金だけでなく、

財産をどう分けるかという部分まで含めて

踏み込んだより良いゴールを一緒に目指しましょう。

ご心配がありましたらぜひお声がけください。

被害を防ぐための成年後見制度?

投稿:2015/05/07 | カテゴリ:相続・贈与

こんにちは、福祉事業部の川端です。

先日、福祉事業部で開催した「介護報酬改定セミナー」は大盛況のうちに終わりました。

介護報酬が△2.27%の大幅マイナス改定となり、それだけに皆さん関心が高かったようです。

介護報酬が切り下げられるのは、

それだけ高齢者人口が増加して財政上の負担が重くなっているからですが、

高齢者人口の増加はその他にも様々な問題を引き起こしています。

例えば、詐欺などの犯罪に巻き込まれたり、

訪問販売の押し売りにあったりするようなケースが増えてきているようです。

こうした被害を防ぐため成年後見制度が存在します。

成年後見人は、本人(被後見人)の代理人となり、

被後見人に不利益を与える契約を取り消したりすることができます。

また財産目録や収支計画書などの書類を作成し、

被後見人の財産状況等について家庭裁判所に報告を行います。

つまり、

認知症などの理由で判断能力が不十分な人を法律的に保護し支援するための制度です。

しかし、認知症が疑われるからといって、何でも成年後見人をつけるのは注意が必要です。

後見開始後は、原則として被後見人の利益以外のために財産の移転はできなくなるからです。

つまり被後見人の持つ会社の株を譲渡したり、

現金などの資産を贈与したりといった相続対策はできなくなります。

ですから、成年後見人制度を活用する場合は、

事業承継や相続といった問題についても併せて考えることをお勧めします。

成年後見人の7割は親族の方だそうですが、実際に後見を行おうと思っても

「難しそう」「何をすればよいの?」と躊躇われる方もいらっしゃるのではないでしょうか?

弊社では事業承継や相続税対策、財産目録等の書類作成のご相談を承っております。

成年後見制度の利用をお考えの際は、弊社担当者までご相談ください。

相続税の改正の時期が迫ってきました

投稿:2014/10/06 | カテゴリ:相続・贈与

こんにちは。

長野事業部の栁田です。

木々も色づいてきましたね。

今年は紅葉も色鮮やかで見ごろは平年並みとの予想ですが、

先日世界気象気候は温室効果ガスの排出量が今のペースで増え続けると、

2050年に世界各地の気象予報がどうなるか動画サイトで公開しました。

それによりますと2050年には日本の紅葉の見ごろはクリスマス頃になるというのです。

地球温暖化、気になりますね。

気になることはたくさんありますが、

私が今一番気になることは、

2015年1月1日より適用される相続税の改正で、

相続税の基礎控除額が減額され、

税率も引き上げられるということです。

従来の控除額は5,000万円+(1,000万円×法定相続人の人数)でした。

例えば私の場合、80代半ばの両親と弟がいますので、

父にもしものことがあった場合、

相続人は3人で8,000万までの財産が非課税となっていました。

改正後の控除額は3,000万円+(600万円×法定相続人の人数)で

このケースにあてはめますと、相続人が3人の場合4,800万円までしか控除されません。

基礎控除減額により、

これまで相続税対策を行ってこなかった方にまで税負担を強いられるため、

早急な節税対策が必要になってきます。

また相続財産の多い方は税率アップが重くのしかかってきます。

改正では ・2億円を超える部分が40%から45%

・6億円を超える部分が50%から55% となります。

節税対策としては、

・居住用不動産の配偶者控除

・贈与税の基礎控除利用

・相続時精算課税制度

・孫への教育資金贈与

など様々です。

いずれもメリット・デメリットを知っておく必要があります。

また、相続税対策だけでなく、

多額の納税資金をどう捻出するかといった納税資金対策や

円滑な財産分割をするための遺産分割対策も必要となってきます。

どうぞ一度 弊社のスタッフにお気軽にご相談ください。

平成27年より相続税及び贈与税が改正されます!

投稿:2014/09/29 | カテゴリ:相続・贈与

こんにちは。

医療事業部の平沢です。

もうすぐ10月ですね。今年も終盤です。

溜まった仕事を片付け、

できれば少しずつ来年の計画を立てたいものです。

さて、来年といえば、平成27年より相続税及び贈与税が改正されます。

わたくしも、お客様よりご相談を受けることが多くなってきました。

改正の柱は基礎控除の引き下げです。

今までは、遺産の総額が

5,000万円+(1,000万円×法定相続人の数)までは相続税が発生しなかったのですが、

平成27年1月より、

3,000万円+(600万円×法定相続人の数)までとなります。

例えば、法定相続人が3人の場合、

改正前は遺産の総額が8,000万円を超えると相続税が発生しましたが、

改正後は4,800万円を超えると発生してしまいます。

相続が発生した場合に相続税を納める割合は、今までは4%と言われてきましたが、

この改正により、6%に上昇すると見込まれています。

また、税率構造も一部改正されており、最高税率が引き上げられます。

贈与税の税率構造も変わります。

こちらは、1,110万円超の財産を贈与する場合の税率が引き上げられます。

一方で、直系尊属(父母や祖父母など)の方から贈与を受けた場合、

今までより税率は5~10%低くなる場合もあります。

また、相続時精算課税の制度について、贈与者の年齢が5歳引き下げられ、

受贈者の範囲に「孫」が追加されています。

教育資金の一括贈与に係る贈与税非課税措置もそうですが、

上の世代から下の世代へ、財産の移転を進めていく政策のようです。

今回は相続税・贈与税の改正を少しお伝えさせて頂きました。

相続においては、相続税対策、相続争いの防止、納税資金の準備など、

生前の準備が非常に大切です。

専門知識が必要な分野ですので、ご相談等ありましたら、

弊社または、関連会社である相続手続支援センターまでお気軽にご連絡ください。

誰を後継者として事業を承継していくか

投稿:2014/05/19 | カテゴリ:相続・贈与

医療事業部の大野です。

先日、第11回長野しんきんビジネスフェアに有限会社M&Aセンターとして

出展、参加させて頂き、事業の承継や相続について相談させて頂きました。

業者の方から個人の方までいろいろなお話を聞かせて頂き、

難しくもあり面白くもあり、貴重な経験をさせて頂きました。

近年の中小企業では経営者の高齢化が進み、

誰を後継者として事業を承継していくかが大きな課題となっております。

承継者がいない、事業を辞めたくても辞められない、という方の数が年々増加しております。

とりわけ、医療の分野については、90%近くの病医院の後継者不在の状況となっています。

医院の後継者不在の問題については、子供がいなかったり、子供が医師でなかったり、

医師であっても研究に専念したい方もいらっしゃいます。

子供への承継ができないとなると、第三者への承継が候補に挙がってきます。

事業の譲渡やM&Aという言葉はあまり良い印象を受けないかもしれませんが、

中小企業や個人医院の承継は譲渡側も譲受側も非常にメリットが大きいのです。

しかし、リスクももちろん存在しますし、売買の条件の決め方、

税務の関係、承継や合併の手続き等、煩雑な問題もとても多くあります。

長年地域の医療のために尽力された先生方がハッピーリタイヤを迎えられるように、

また、これから後任を担っていく先生方が円滑に承継が受けられるように、

少しでもお役にたてるよう準備を進めております。

まずはお気軽にご相談下さい。